美銀美林經理人調查出爐!轉出科技、電信股 這產業加碼最多|財經

2022/11/17 13:12:02文/資深記者 李錦奇

美銀美林經理人11月調查報告出爐,淨77%經理人認為經濟將陷入衰退、為2020/4來最高,不過對股票與債券的減碼程度皆明顯改善,降至淨減碼34%與19%,現金配置比重也略為下滑至6.2%。就產業配置而言,經理人近月主要轉出科技與電信產業,轉入銀行與工業股,其中醫療產業獲淨加碼程度最高、達淨42%,是自2018/1來持續獲淨加碼。

調查顯示,多數經理人預期未來12個月通膨將降至4~5%,42%經理人認為未來12個月長期利率將下滑、為紀錄來最高,顯示目前或正處利率高峰,經理人普遍預期美國聯邦資金利率將在2023年第二季達到5%的高峰。

淨92%經理人預期未來12個月全球經濟將處停滯性通膨環境,經濟衰退前景使淨72%經理人看好高品質企業表現將勝出,淨61%認為高股利股票表現將優於低股利股,淨43%認為高評等債表現將優於非投資級債、比例為調查來最高。

就產業配置而言,經理人近月主要轉出科技與電信產業轉入銀行與工業股,其中醫療產業獲淨加碼程度最高、達淨42%,其次為能源(22%),銀行與工業亦有淨7%及6%的經理人加碼,科技則遭淨19%經理人減碼、為2006/8來減碼程度最大。

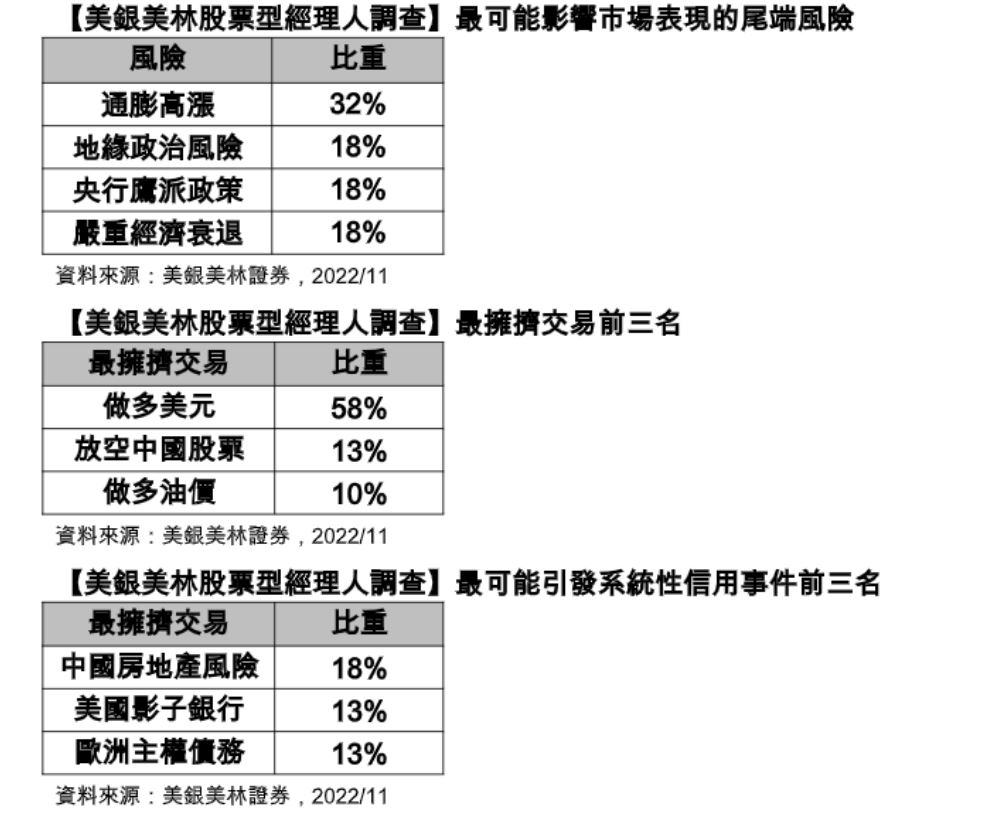

此外,淨72%經理人認為美元已高估、續創調查來新高,做多美元連續第五個月位居最擁擠交易之首,放空中國股票與做多油價則分列第二及第三名。

就尾端風險而言,高漲的通膨則連續第五個月蟬連榜首。而中國的房地產風險則為未來最可能引發系統性信用風險的事件。

以上資料依據彭博資訊,十一月份美銀美林經理人調查於11/4~11/10進行,對309位經理人進行調查。

富蘭克林證券投顧表示,美國通膨降溫、十年期公債殖利率驟降、美元指數重貶,全球股債市掀起漲升行情,史坦普500指數與那斯達克指數上周分別創下6/24及3/18以來最大單周漲幅,美國投資級債也創下近一年來最大單周漲幅,市場對聯準會12月升息幅度預期轉向2碼而非3碼,對此波利率終點亦有所下調,不過,高盛證券警告市場反應可能過度樂觀,彭博最新調查仍上調明年美國通膨預期,並認為衰退風險上升。

因應市場多變環境,富蘭克林證券投顧建議,以採取靈活配置的美國價值平衡型基金為核心,而邁入升息後段債市投資前景可望逐漸明朗,建議首選美元計價的高評等複合債,保守者可搭配具防禦性的美國公債或政府擔保抵押債。

股市建議採取多元配置網羅輪動契機,包括具備抗景氣循環、通膨轉嫁機制和受惠低碳經濟轉型趨勢的基礎建設及公用事業產業,以及精選高品質龍頭股的美國股利成長型股票基金,並透過長期定期定額策略參與生技及科技產業創新商機。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克認為,雖然企業獲利面臨下修風險,不過美國市場有相對健康的消費者與企業資產負債表,仍有具備價值與高品質特色的防禦性標的,可望在景氣下行中仍保有相對穩定的獲利、股利與現金流。就債券而言,殖利率攀升後大幅提高投資等級債的投資價值,為現階段基金最看好的標的,可同步提升投資組合的收益與品質。

滙豐投信投資長韋音如指出,觀察美國公佈通膨數字低於市場預期後,當天美國 10 年期公債殖利率從 4.04%下跌 22 個基本點,來到 3.82%,市場預期未來聯準會升息速度與幅度可能下降。在這樣升息可能接近尾聲的情況下,投資人應該思考接下來的佈局策略,為接下來市場可能出現的變局做好準備,就像 11/10美股及 11/11 台股突然出現大幅上漲的行情,對於空手的投資人來說,將是一大挑戰。

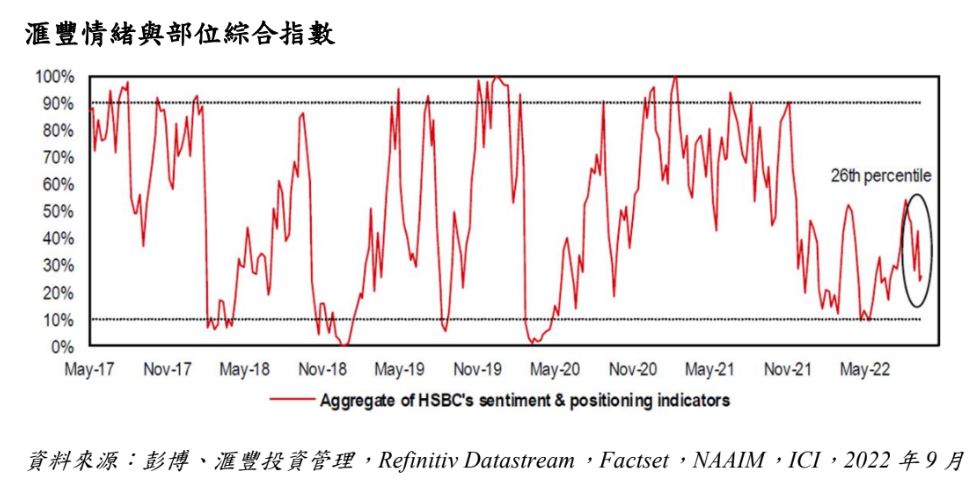

韋音如說,從「滙豐情緒與部位綜合指數」來看,過去這個指標只要觸及 10%或以下,代表投資人非常保守,通常是市場的低點,今年10/31 所在的位置約在 30%左右,代表投資人心態較為悲觀,但沒到非常悲觀的地步,假設通膨在2022 年第 4 季達到高點後走緩,聯準會升息也在 2023 年第 1 季見頂,代表今年風險溢價已經拉高,預期明年市場波動大但再大跌的機率相對小,一旦市場氣氛轉好,市場隨時可能出現反轉向上的機會,因此投資人應選擇適當的標的逢低分批加碼佈局。

韋音如進一步提到,有兩個投資策略較為適合當下的環境。首先,觀察台灣投資人偏好的非投資等級債券,與股票的相關性較高,相對較難達到分散風險的目標,反觀若投資於投資等級債或資源債等相關標的,與股票的相關性相對較低,分散風險的效果相對較好。

第二個投資策略是保守型多元資產組合。從過去的歷史經驗來看,無論是市場走高或走低時,根據 Bloomberg 截至 2022/9/30 為止的資料,保守型多元資產組合近 3 年的報酬率優於非投資等級債,因此,風險偏好較債券高的投資人,不妨考慮股債兼備的保守型多元資產組合產品,可獲得較高的風險調整後報酬。

滙豐資源豐富國家債券基金經理人曾淼玲指出,為何當前投資於資源國家債券是明智的選擇,因為如果未來資源行情好的時候,這些國家的出口也會好,幣值也應該有升值機會,屆時,當地貨幣債券就有上漲的機會。加上這些國家的殖利率大部分都很高,根據 Bloomberg 截至10/31 止,巴西、墨西哥、南非的 10 年期公債殖利率分別為 12.53%、9.98%、10.90%,這是可考慮的題材和標的。所以,當資源價格沒有那麼好的時候,這些國家相對比較高的殖利率,對投資人來說亦是進可攻、退可守的投資機會。

百達投顧指出,為了應對通膨預期對經濟帶來的衝擊,Fed今年升息步伐加速,造成債券市場重挫。債市一般下跌主要可以區分為兩種因素,一種是公債殖利率彈升,因為利率上升不利債券價格,造成利率敏感型的債券走跌;另一種則是信用利差擴張,因為擔憂企業違約率上升,而債券投資者希望獲得更多利差補償。

百達投顧建議,投資人若是以平衡整體資產風險,或是穩定收息為考量來挑選債券基金,建議要把握兩個大原則,第一個是尋找短天期債券,透過短天期債券低存續期、低利率敏感度特性,規避後續持續升息帶來的影響。此外,當前債券殖利率曲線倒掛,短天期債券反而提供比中長天期更高的殖利率;第二個則是要尋找高信用評等的公司債券。高信用評等的公司債券償債能力較佳,在經濟前景不佳下,被優先賣出的可能性較低,且高信評債券許多都是由全球重量級企業所發行,一般而言也較能夠應對景氣變化的不確定性,在近期債市修正下,出現不錯的投資機會。

百達投顧建議,現階段債券布局,宜以美元標的為主,掌握買短天期、買高信評原則。

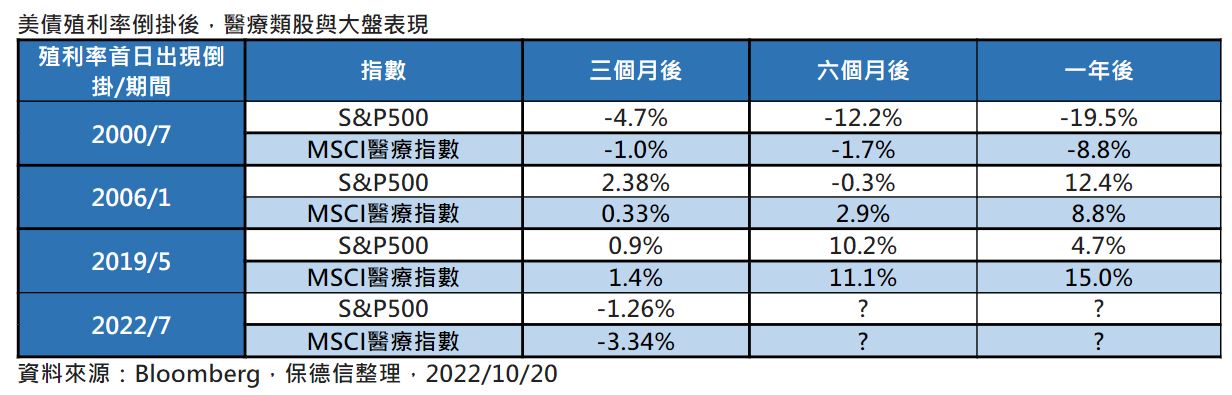

醫療產業受到基金經理人青睞,符合保德信的看法。保德信指出,事實上,從2000年以來的數據統計,每當美債殖利率出現倒掛之後的三個月、六個月、一年後,醫療產業在兼具成長與防禦的雙重特性之下,投資勝率往往勝過大盤指數,鮮明反映醫療生技類股的追漲抗跌特性。

PGIM保德信全球醫療生化基金經理人江宜虔指出,根據美國10月CPI及股票市場正面反應,顯示通膨風險可能正在逐漸降低中,這樣的投資環境也有利於醫療生技產業的發展,從最新公布的S&P500財報來看,醫療產業整體獲利超越市場預期的8.5%。

再者,近期美國經濟衰退風險增加,高盛證券調降S&P500指數2023年EPS預估值,降幅達-7%,反觀醫療產業調幅為-4%,僅次於能源、公用事業與金融業,優於整體指數,即反應了醫療產品需求不易受經濟變動影響的特性。

另外,隨著美國選舉落幕,也有利於醫療生技產業表現,江宜虔表示,根據統計,自1974年至今,美國期中選舉後兩個月,醫療產業超越指數表現機率高,事實上,今年迄今醫療產業中較具防禦性質的製藥、大型生技、醫療服務等,表現明顯超越科技類股指數,考量目前市場對整體經濟前景看法不確定性仍高,醫療產業獲利前景能見度較高,在彈升行情中股價應有較佳表現。

江宜虔認為,醫療產業投資仍須回歸各醫療企業的競爭力,根據券商估計,未來可用於治療肥胖症、脂肪肝、心臟衰竭,以及睡眠呼吸中止症的新藥,其市場潛在商機將上看1000億美元,也讓糖尿病及減肥藥市場的相關藥品需求潛力受到法人關注。

美盛基礎建設價值基金經理人尼克.蘭利表示,在全球朝淨零排放目標邁進,基礎建設產業在許多領域都扮演關鍵角色,將迎來數十年的成長週期。美國通膨削減法案(IRA)是美國史上最重要的氣候立法,預期將加速產業轉型,預估2050年之前全球發電量將是現在的兩倍以上,需要大量增加各種發電及電力傳輸基礎建設投資,而歐洲綠色新政也持續推動替代能源、輸電網路管線升級和提高能源效率等發展。

富邦投信也指出,經過一年的淨零承諾在全球範圍內積聚勢頭,加上實現能源安全的緊迫性,全球風電行業的市場前景看起來更加樂觀。在當前政策下,未來5年預計將增加557吉瓦(10億瓦)的新產能。到2026年,每年新增裝機容量超過110吉瓦(10億瓦)。

然而,如果世界要保持在1.5度C的道路上並到2050年實現淨零,那麼到本世紀末,這種增長需要翻兩番。富邦ESG綠色電力(00920)ETF經理人洪珮甄建議,投資人應把綠能相關ETF納入投資組合,迎合未來大趨勢。

以富邦ESG綠色電力(00920)ETF為例,成分股中的全球離岸風電龍頭—沃旭能源,其建設的台灣首座大規模遠岸風場-900 MW大彰化東南及西南第一階段離岸風場,包括111座水下基礎、111條陣列海纜與3條輸出海纜全數完工,成功啟用兩座海上變電站及兩座陸上變電站,現正全力推動最後部分風機安裝。

隨著大彰化東南及西南第一階段離岸風場將邁入完工階段,長達25至30年的風場運維也將隨之展開,可供應乾淨電力約當100萬台灣家戶用電。沃旭已於2019年底已完成台灣首座商業規模離岸風場- 128 MW海洋風電,為最大股東(35%)。

沃旭在全球離岸風電產業擁有25%的市佔,從1991年在丹麥建置世界上第一座離岸風場起,已在歐洲、北美和亞洲建造超過1600座離岸風機,已建置的離岸風電容量可提供乾淨電力給950萬人使用,公司預期到了2030年將成長3000萬人。

風電發展的動力主要來自成本的降低,儘管歐洲的離岸風電發電成本,目前仍為每千度69美元,仍高於陸地風電和太陽能。但自2012年沃旭能源開始轉型至今,已下滑超過一半。未來在規模經濟下,成本持續降低,且日夜吹襲的離岸海風將比太陽能有更大的發電優勢。

此外,全球風能協會(GWEC)發布《2022年全球風能報告(Global Wind Report2022)》指出,2020年全球新增風機(含陸域與離岸)裝置量高達60%來自亞太地區;同年全球離岸風電總裝置容量前三大市場為英國、中國、德國。2021年是全球風電行業第二好的一年,全球新增裝機容量僅落後於2020年的創紀錄增長1.8%。投產的海上風電裝機容量是2020年的3倍,使2021 年成為海上風電歷史上最好的一年,到2021年,其在全球新增裝機中的市場份額達到 22.5%。

綜上所述,洪珮甄建議,在風電產業前景日益樂觀下,建議投資人可以留意相關標的,如富邦ESG綠色電力(00920)ETF追蹤的「ICE FactSet 全球綠能ESG指數」著眼參與全球綠色電力市場,與風能產業相關成分股約2成比重,可伺機布局該ETF以參與能源轉型商機。

施羅德投資集團,最近也派員參與聯合國第27屆氣候峰會,發表建言,提醒除了碳排放,也應該正視糧食和水資源危機。環球資源股票投資主管Mark Lacey表示:「如果我們不做出改變,我們將看到越來越多的惡性循環。若以玉米生產為例,若全球升高2度,玉米產量將下降20%以上。同樣地,如果我們不做出改變,我們將不得不使用更多土地於農業生產,才得以養活持續增長的人口。這會導致更嚴重的森林砍伐、物種瀕臨,進而,還會加速氣候變遷和全球暖化。」

Mark Lacey表示,我們將看到席捲非洲全境的大規模沙漠化,變成整體環境的惡性循環,引發糧食安全危機和大規模的移民潮。最終,所有這一切都可能以糧食的大範圍的超高通膨而告終;而這將是幾個世代都未曾遇過、極其可怕的前景。

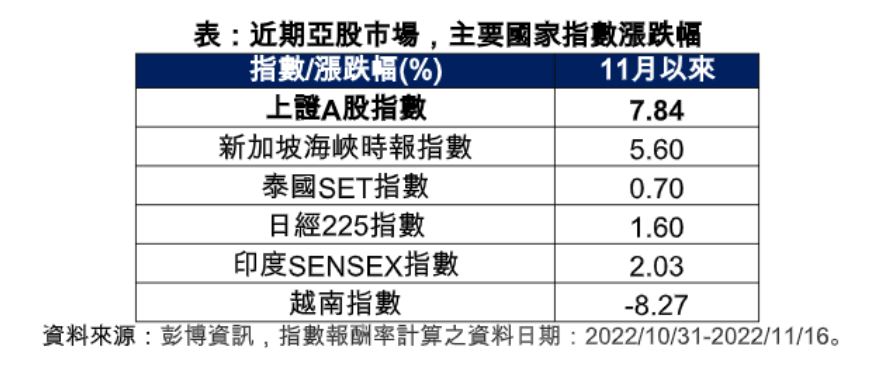

兆豐投信指出,根據彭博資訊統計,11月以來上證A股指數漲幅7.84%,在亞股當中相對優於新加坡、日本、泰國、印度與越南等國家股市表現,突顯中國穩經濟政策持續帶動A股走勢,亦提高投資A股的性價比空間。

兆豐中國A股基金研究團隊指出,雖然在中國20大全國代表大會後,北上資金撤出市場,以及10月份中國製造業PMI指數為49.2,比起前一個月略顯下降,當前經濟態勢較為疲軟;不過,隨著國際地緣政治議題漸露曙光,加上中國國務院強調採取科學方式進行疫情管控並邁向精準化下,可望舒緩疫情對景氣的影響。

兆豐投信指出,雖然中國市場仍存在不確定性,但已度過前一波相對悲觀的預期階段,若明年第一季的兩會前,市場出現如政策紅利、經濟數據佳音等催化劑,將可望繼續推動A股走勢向上,目前評估對後市環境可維持正面謹慎的投資態勢。

元大新東協平衡基金研究團隊指出,今年受惠於原物料價格上漲,印尼的股市是今年來少數維持正報酬者,且距離歷史新高並不遠。本身天然資源豐富、年輕人口眾多的印尼,具有得天獨厚優勢,自從2014年現任總統佐科維多多(Joko Widodo)上任後,推出廣納多政黨的政治聯盟,同時傾聽探訪民意,力推基礎建設,大量投入工業、網路,提升印尼的軟硬體實力,總統支持率也維持高檔,展現政局穩定性。

即使今年全球經濟備受威脅,國際貨幣基金組織(IMF)最新發佈的《世界經濟展望》報告指出美國、歐盟、中國三大經濟體面臨增長停滯,但是亞洲開發銀行對印尼2022年、2023年全年經濟增速預估可望達到5%水準。

元大新東協平衡基金研究團隊分析,作為最大燃煤和棕櫚油出口國,印尼受惠於全球原物料大漲。根據官方公布資料,印尼已經29個月貿易順差,內需方面,私人消費上季年增率5.39%,出口大增21.6%,內需外銷都表現佳,第3季GDP年增率5.72%,是一年多以來最佳,超乎原先預期。

不過,聯準會今年激進的升息腳步,對全球經濟後座力有待觀察,像印尼盾就貶至兩年低點,全球經濟若持續惡化仍可能削弱印尼的成長力道。投資新興市場,建議可考慮以區域型基金介入,例如國內唯一的東協平衡型基金,元大新東協平衡基金一次可以涵括各有不同經濟優勢的東南亞國家,能應對不同景氣階段,例如龐大資源、人口的印尼、觀光大國泰國、代工製造業明日之星越南等等。