瑞士百達:2023年債市有利可圖!短債時代到 操作建議一次看|財經

2022/12/07 20:33:53文/資深記者 李錦奇

瑞士百達資產管理2023年的債券市場展望出爐,研判在全球投資等級債的殖利率為過去10年來首度超過MSCI全球高息股指數的情境下,2023年債券市場將有利可圖。不過,考量整體企業獲利能力趨弱、通膨控制仍具有不確定性,建議往高信評與短天期的債券靠攏。

百達投顧分析,債券市場一般下跌主要可以區分為2種因素:一種是公債殖利率彈升,因為利率上升不利債券價格,造成利率敏感型的債券走跌;另一種則是信用利差擴張,因為擔憂企業違約率上升,而債券投資者希望獲得更多利差補償。

今年債券投資者深受衝擊,原因為美國公債殖利率大幅上升,同時信用債券利差擴張,因此不論是投資公債、投資等級債或是非投資等級債,都難逃大幅修正局面。

觀察美國央行升息動向,市場預期Fed升息的高點將出現在明年5月前後,隨著政策利率高點將至,升息對債券市場的衝擊預估也將接近尾聲。

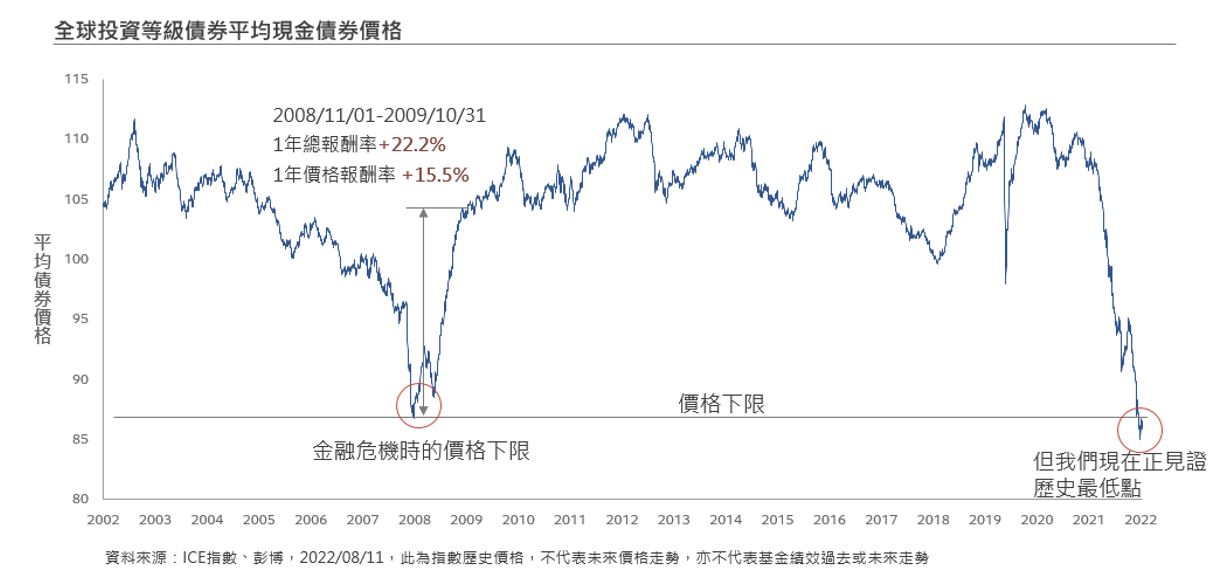

瑞士百達資產管理債券經理Philipp Buff指出,相較於歷史水準,債券市場的價值面現在極具吸引力,特別是全球投資等級債券。儘管債券殖利率與利差尚未達到金融危機時的高點,但全球投資等級債券的平均價格已經跌破金融危機的水位,來到歷史最低點。

▼圖說:瑞士百達資產管理認為,全球投資等級債券價格低點再現,極具吸引力。(資料來源/百達投顧)

若單就比較股利率與全球投資等級債券殖利率的水準,亦可看見債券市場的吸引力大增。目前MSCI世界高股息股票指數的股利率約為4%,而ICE美銀全球投資等級債券指數的殖利率超過5%,這是10年來首見現象。主因在於金融危機後全球央行為救市而降息,如今則優先控制物價,故積極升息以抑制通膨。

就基本面而言,2020年之後不論是評價為投資等級債或是非投資等級債的企業,負債比率皆有所下降、現金總債務比(Cash/Total Debt)則有所上升,說明企業的還款能力正積極改善。然而,景氣不振對企業的衝擊依然存在,也確實有部分非投資等級債券企業可能難以度過債市寒冬。而信評機構Moody’s也預估在基本情境下,明年美國非投資等級債券的違約率將從目前的1.45%上升至4.81%。

總體而言,2023年的債券市場將因為企業償債仍佳及價值面具吸引力支持,技術面則因為債券發行市場較低迷,可望使得已發行之債券價格獲得支撐。總體經濟則是主要風險來源,包含地緣政治議題未解、全球經濟成長趨緩和能源供應問題都存在考驗,尤其是歐洲區域。

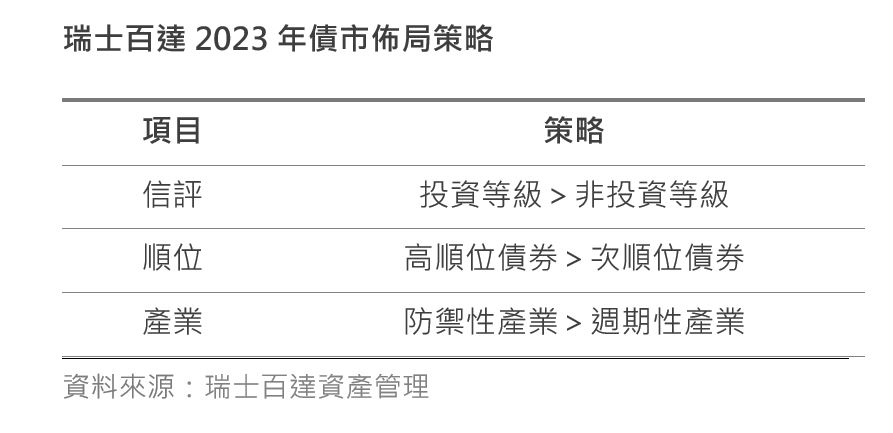

在選債上,百達投顧看好投資等級債券優於非投資等級債券;高順位債券優於次順位債券;產業則以防禦型產業會優於周期性產業。以抵禦殖利率上升的衝擊角度來看,短天期債券策略的買點已經浮現。

▼圖說:瑞士百達2023年債市佈局策略。(資料來源/百達投顧)

百達投顧建議,投資人若是以平衡整體資產風險、或穩定收息考量挑選債券基金,可把握2大原則:一是尋找短天期債券,以其低存續期、低利率敏感度的特性,規避持續升息的影響。此外,當前債券殖利率曲線倒掛,短天期債券反而提供比中長天期更高的殖利率;二是尋找高信用評等的公司債券。因為償債能力較佳,在經濟前景不佳下,被優先賣出的可能性較低,且高信評債券多由全球重量級企業發行,較能夠應對景氣變化的不確定性,在近期債市修正下,出現不錯的投資機會。

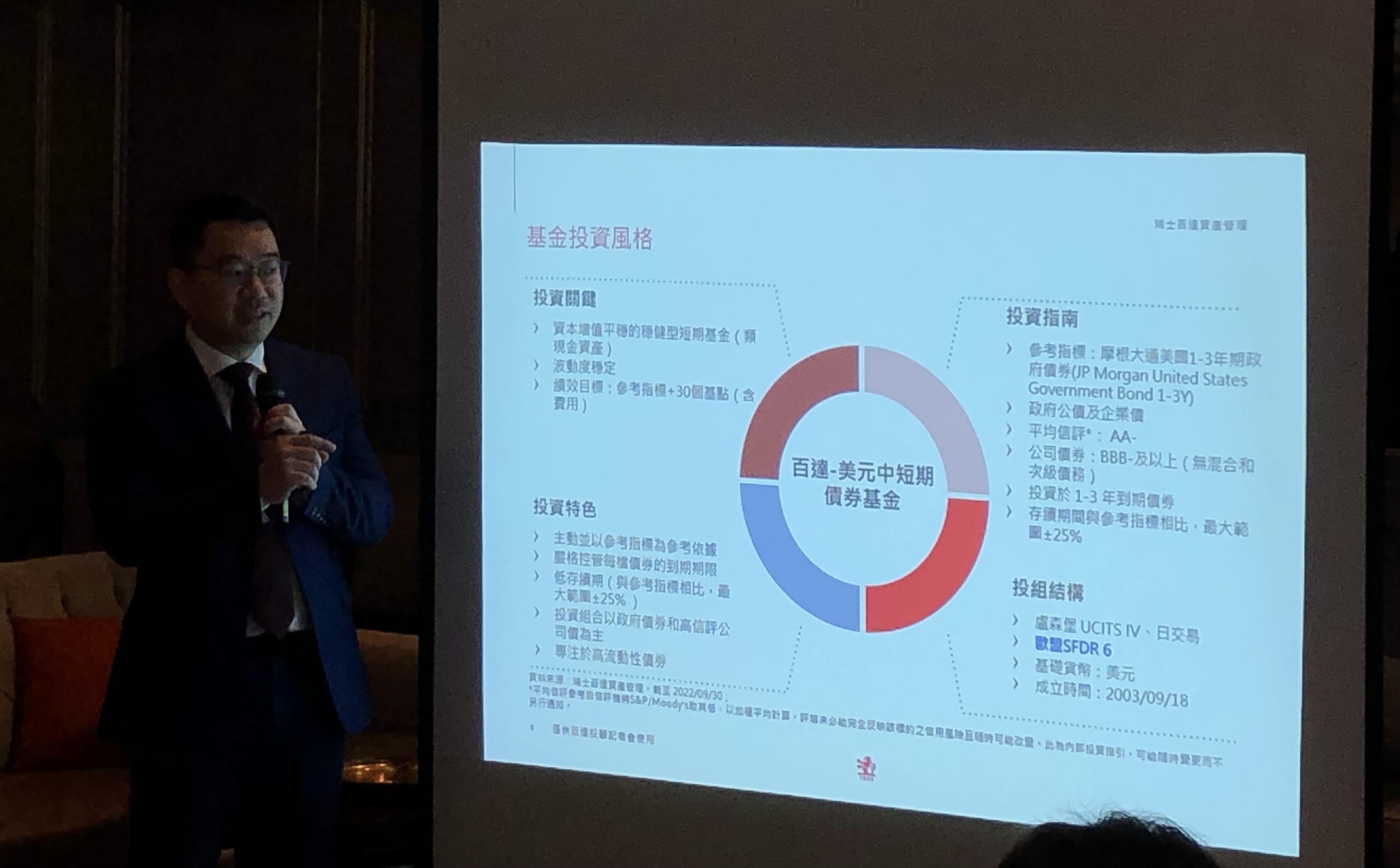

百達-美元中短期債券基金主要投資於3年內到期的政府公債與高信用評等公司債,平均信用評等在AA-以上(參考信評機構S&P與Moody’s取其低,以加權平均計算),能夠同時應對債券殖利率上升、或是信用利差擴張的環境,考量到匯率波動干擾,策略上也會對非美元資產實施匯率避險。舉例而言,雀巢、摩根大通銀行、Visa等跨國大型企業都屬於這類型發債者,違約可能性相對較低。

▼圖說:百達投顧副總裁黃俊苔說明,百達-美元中短期債券基金的投資風格。(圖/記者李錦奇攝)

現階段投資人可將此類低風險資產納入投組,作為平衡風險之用,另一方面,由於短天期債券殖利率處於近年高點,投資在此類型債券產品能夠享有不錯的收益率,以本基金參考指標摩根大通美國1-3年期政府債券為例,相較2021年12月底最差殖利率為0.71%,截至最新10月底為4.55%,相當有投資吸引力。