黃金股票VS.經濟衰退!2000年以來3次報酬比較 法人建議這樣佈局

2023/05/12 09:52:57文/資深記者 李錦奇

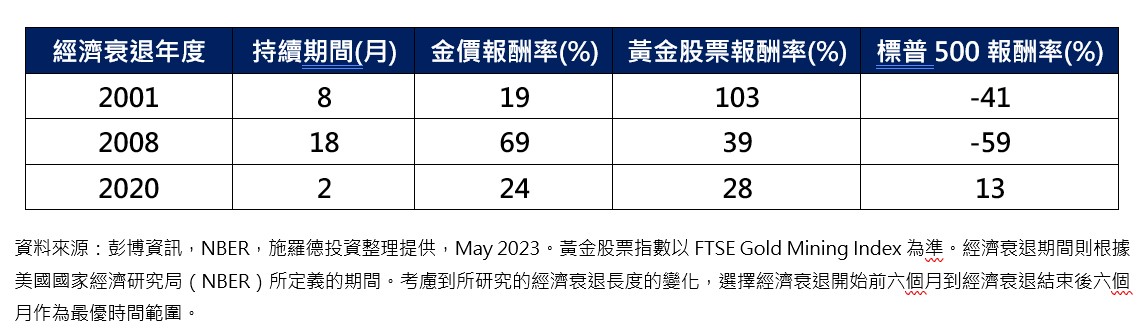

美國地區型銀行資金流失情況持續惡化,危機仍未解除,市場也擔心經濟景氣會下滑衰退。法人檢視西元2000年以來,美國共有3次經濟衰退,在此期間,金價和黃金股票均創造正報酬,漲幅至少19%,對照當前市場普遍預期美國經濟可能在今明兩年內陷入衰退之際,不失為投資黃金的時機。

施羅德投信表示,根據過往統計,當美國經濟衰退期間,金價報酬率及黃金股票報酬率雙雙超越標普500指數。儘管上漲的背後有各種原因,但總體結論非常明確:金價和黃金股票的絕對報酬率普遍超越美國股市。

施羅德投信指出,雖然每個經濟循環周期都不盡相同,但這3次經濟衰退期間,美國聯準會都持續降息因應採取寬鬆貨幣政策甚至祭出QE量化寬鬆。2001年降息11次,2008年降息8次並啟動QE,2020年降息兩次6碼並啟動QE和無限量購債計畫,這是過去20多年來,美國三次經濟衰退期間,支撐黃金價格和黃金股票上漲的主要因素。

金價日前突破歷史高點,再創新高,反觀富時黃金礦業股票指數,相對其2020年的歷史高檔仍下跌約50%,施羅德投信認為,這也顯示未來具有相當大的落後補漲空間。

施羅德(環)環球黃金基金產品經理林良軍表示,金礦公司整體營運環境持續改善,去年黃金生產商的利潤率,因為原物料和勞動成本上升,加上黃金價格下跌而大幅下滑,這導致金礦公司的股票表現落後黃金(以美元計)。但隨著能源鋼鐵等商品原物料價格趨穩以及薪資增幅趨緩,再加上黃金價格今年以來持續上漲,預估金礦公司的利潤率將再次回升進而增加企業獲利,並成為支撐黃金股票未來進一步回升的驅力。

林良軍補充,總體而言,投資黃金或黃金股票可以有效分散投資組合,特別是因應通膨環境和經濟衰退的不確定因素,另可望受惠未來聯準會降息以及弱勢美元的環境。富時金礦指數成份股僅23檔,施羅德(環)環球黃金追蹤全球超過100檔金礦公司,掌握更多投資機會,聚焦高成長潛力的中小型金礦股,同時將併購主題納入評估,尋找潛力標的掌握併購行情。由於黃金股票通常比黃金具有更大的波動風險,但也因此可望提供較佳的潛在報酬。投資人應根據自己的投資目標、風險承受能力和計畫持有時間來決定。