農業金庫的前世今生 一文看懂台灣的農業金融發展史

2023/10/10 07:38:00文/文化大學財務金融學系教授梁連文

成功的增資展示了在困難時刻,透過公私合作和積極溝通,農業金庫能夠找到穩定成長的出路,為台灣農業的可持續發展做出了重要貢獻。農業金融能夠擴大資本基礎,更有效地提供各類金融服務,從農業貸款到保險,從金融普惠到創新金融產品。這不僅有助於農業生產的現代化,也能夠讓農民更好地應對市場變化和風險。

翻開台灣農漁會信用部發展史,不難發現過去台灣農漁會信用部的上層機構是由合作金庫、農民銀行、土地銀行擔任,不似日本、韓國、德國、荷蘭等,有完整的上下層級農業金融體系。直至2005年5月全國農業金庫(簡稱農業金庫)正式成立,兩階段的農業金融體系正式建置起來。

農業金庫成立後扮演肩負吸收農漁會信用部轉存款及資金運用之政策任務;卻在2008年遭遇全球金融風暴,面臨巨幅虧損,備受批評;在主管機關協助與農會共識下,歷經增資減資,走過15年的發展,雖有挑戰,在扮演農業金融體系上層機構功能上,翻轉命運,持續往前邁進。

兩階段農業金融體系的建置

台灣農會體系有三階段,包括基層農會、縣農會及全國農會。過去只有基層農會經營信用、經濟、保險及推廣業務;縣農會及全國農會經營經濟、保險及推廣業務,並無信用業務。早期農漁會信用部的餘裕資金以轉存到合作金庫、農民銀行、土地銀行為主,與亞洲日本、韓國完整的農業金融體系有所差異。

1995年因部分農漁會信用部(簡稱信用部)經營失敗,引發一連串的擠兌風波,形成農業金融系統性危機,逾期放款比率於2000年時攀升至16.23%,之後36家淨值為負之信用部遭金融重建基金(RTC)接管,有信用部概括讓與給當時的省農會(現全國農會),亦有信用部概括讓與銀行。因此,目前全國農會設有信用部,信用部概括讓與銀行後,亦已陸續恢復新設。

因信用部概括讓與商業銀行,將信用部切割,引發農會職員與農民的疑慮與不安;另方面,當時的主管機關財政部金融局(現金管會銀行局前身)採取「分級管理」措施,限制高逾期放款比率之農會信用部放款額度,引起農會人員高度不滿。加諸政治因素介入,在很短的時間內便醞釀出2002年1123農民大遊行。

在農民大遊行後,召開「全國農業金融會議」,達成建置農業金融體系及農業金融監理一元化之共識。於是2004年1月施行「農業金融法」,農漁會信用部改隸行政院農業委員會(簡稱農委會,現農業部前身)管理,農業金融局(現農業金融署前身)配合成立。

台灣農業金融機構最大變革為2003年公布「農業金融法」,其中最大的含義為完成農業金融法制化。其次,農業金融監理機構由財政部移轉到農委會「農業金融局」,順利完成農業金融監理一元化。

2005年農業金庫正式成立,兩階層的農業金融體系正式成立,台灣農業金融體系走進新的里程碑。農業金融體系之基層為農漁會信用部,上層為全國農業金庫。目前,農漁會設有信用部計有311家,分支機構844家(至2023年7月),遍及台灣大小鄉鎮;農業金庫為上層機構,扮演資金融通、業務輔導等功能。

金融風暴對農業金庫的衝擊

農業金庫為農、漁會信用部業務的上層金融機構,設立時資本額新台幣200億元,政府出資占49%,各級農、漁會共同出資占51%。存款總餘額為955.7億元(定存總額占99.14%),放款總餘額為30.7億元,資產報酬率0.12%、淨值報酬率0.40%、純益率7.55%,稅後每股盈餘0.03元,正式員工人數為102人(2005年底)。

到了2008年底,農業金庫存款餘額為3,833.6億元,其中農漁會轉存款為3,762.9億元,占總存款98.16%,活期性存款占總存款0.75%。顯示農業金庫扮演上層金融機構的功能,其存放款結構與一般商業銀行之差異相當大,面對龐大的轉存款,如何有效配置轉存款創造收益,回饋農漁會信用部,成為成立後的挑戰。

由於美國次級房貸引爆的全球金融風暴,農業金庫投資雷曼兄弟債券以及玉山銀行發行的CDO(債務擔保憑證)與CBO(債券抵押受益憑證),其所投資之結構式債券亦無法幸免於市場價值貶落,金融資產發生巨幅虧損,2008年度稅前虧損了99.7億元,對其資本結構產生巨大影響,亦引發媒體各界眾多的批評。

減資、增資走出困境

面對巨額虧損,農業金庫2009年度辦理減資新台幣101.1億元,再辦理現金增資新台幣100億元,以健全其資本結構。當時政府主管機關積極協助,陪同拜訪全國各級農會、漁會及農業團體股東,並舉辦座談會說明解釋,最後取得共識,順利完成增資;由政府出資40億元,農漁會界出資60億元。

走過困境後,農業金庫逐步穩健發展,在規模性方面,資產總額由2005年底的1,181.8億元到2022年的10,932.6億元,成長9.3倍;貼現及放款從2005年底的30.7億元到2022年的4,047.9億元,成長132.0倍;存款及匯款從2005年底的955.7億元到2022年的8,327.8億元,成長8.7倍。

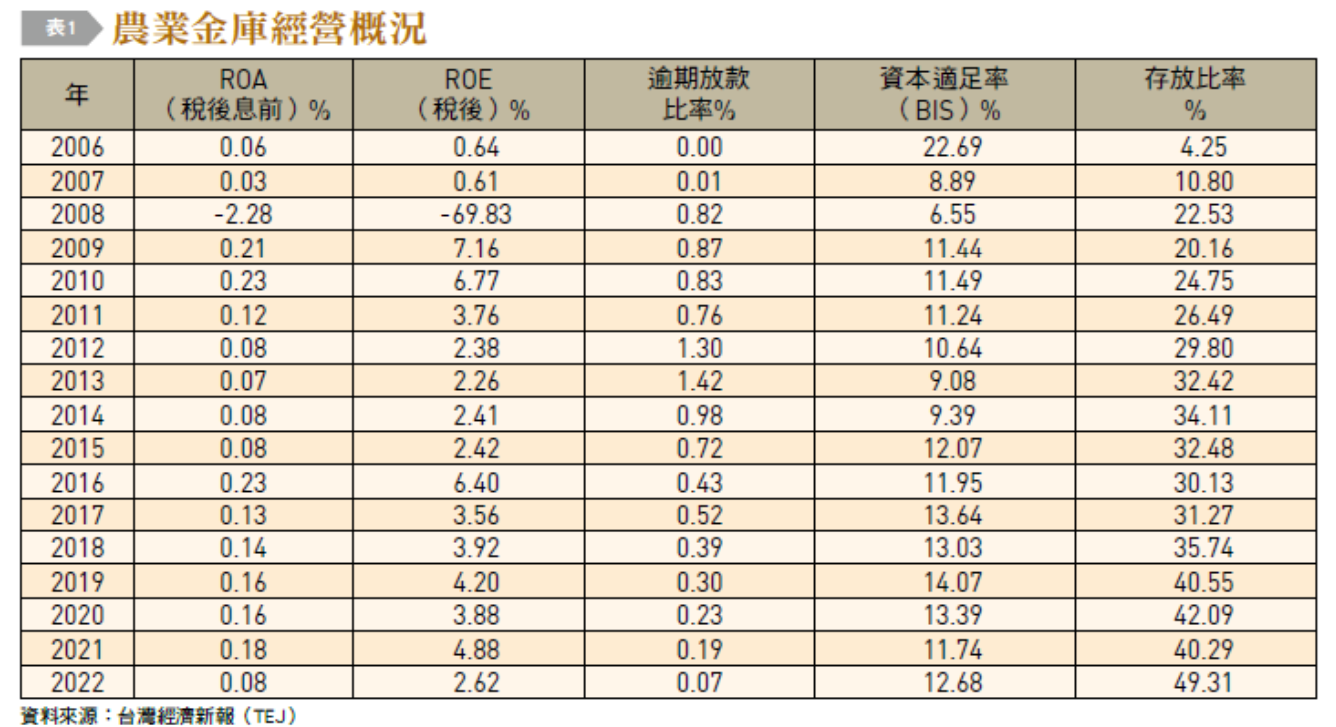

受到金融風暴衝擊後,農業金庫逐步調整資產結構,將資金運用於購買公債、公司債及長期股票投資等。獲利性指標的資產報酬率(ROA)、淨值報酬率(ROE)除2008年因虧損分別為-2.28%、-69.83%,之後穩健成長;然其相對保守的經營,其獲利性較一般商業銀行偏低。

受到金融風暴衝擊後,農業金庫逐步調整資產結構,將資金運用於購買公債、公司債及長期股票投資等。獲利性指標的資產報酬率(ROA)、淨值報酬率(ROE)除2008年因虧損分別為-2.28%、-69.83%,之後穩健成長;然其相對保守的經營,其獲利性較一般商業銀行偏低。

農業金庫2022年資產報酬率與淨值報酬率分別為0.08%、2.62%;本國銀行則為0.64%、9.19%。代表資產品質的逾期放款比率,農業金庫除2013年為1.42%,2022年降為0.07%,資產品質佳,資本適足率2022年為12.68%。然近年面對美國升息,投資的債券部位評價損失,農業金庫今年亦辦理現金增資45億元,以提升資本適足率。

農業金庫的業務及功能,包含收受農漁會信用部轉存款、輔導並協助農漁會信用部業務發展;扮演上層機構的農業金庫,很重要的功能為收受信用部轉存款。依據「農業金融法」第23條規定:農業金庫對於農漁會信用部應收受轉存款;另該法第31條規定:信用部餘裕資金,應至少四分之三轉存農業金庫。截至2022年底止,農業金庫收受信用部轉存款為7,671.22億元(至2023年7月),約占信用部存款總額的34.49%,顯示信用部資金出路,除了放款,相當倚賴農業金庫轉存款制度。

農業金庫的業務及功能,包含收受農漁會信用部轉存款、輔導並協助農漁會信用部業務發展;扮演上層機構的農業金庫,很重要的功能為收受信用部轉存款。依據「農業金融法」第23條規定:農業金庫對於農漁會信用部應收受轉存款;另該法第31條規定:信用部餘裕資金,應至少四分之三轉存農業金庫。截至2022年底止,農業金庫收受信用部轉存款為7,671.22億元(至2023年7月),約占信用部存款總額的34.49%,顯示信用部資金出路,除了放款,相當倚賴農業金庫轉存款制度。

輔導信用部業務為農業金庫另一重要功能,在健全信用部經營方面,透過輔導員對信用部進行業務輔導、財務查核、金融評估、績效評鑑、協助清理不良資產等。在協助信用部興利、業務拓展方面,農業金庫協同信用部辦理聯合授信業務,2009年9月起開始推動協同信用部辦理聯貸,2022年度農業金庫擔任主辦機構,協同農漁會辦理之聯合貸款共189.20億元。

在整合農漁會信用部業務及通路下,提供國民年金保險費、水費、電信費、信用卡費、瓦斯費及有線電視費等1,356項代收服務,總計代收2億865萬筆、7,924億元(至2022年底)。

農業金庫將其資訊共用部分割,2019年新成立農金資訊股份有限公司(簡稱農金資公司),接續辦理「財團法人全國農漁業及金融資訊中心」委託之「農漁會共用帳務系統」建置及維運。目前農金資訊中心計有176家農漁會會員單位加入,涵括15縣市及717個營業據點;總管理帳戶673萬戶(至2023年4月底)。

農業金庫突破困境、提升競爭力

農業金庫經歷金融風暴投資的鉅額虧損,經過減資、增資突破困境後,翻轉命運,再創輝煌。在持續往前奔跑的路上,面對其扮演的功能,如何突破挑戰更上層樓,是眾所期待。農業金庫因收受轉存款,資金結構與一般商業截然不同,農業金庫如何拓展業務多元化,提升獲利能力,日本農林中金集團化發展模式亦是相當值得借鏡。如何以集團化模式,創造多元化業務,並積極養成相關專業人才,透過國際多元化投資,有效的運用資金,優化資產投資組合,分散風險,以提升獲利能力。

其次,目前農金資訊中心雖有176家農漁會加入,然全國有311家農漁會信用部,距離完成體系的整合,仍有相當大的努力空間,如何加速整合農業金融資訊共用的系統連線,實刻不容緩。面對金融科技的崛起,如何發揮體系內上下層級的效益,透過新金融商品的開發、業務的創新及策略聯盟、第三方支付平台的建置、體系內的風險管理等等,以提升整體農業金融體系的競爭力。

此外,站在農業金融體系的上層機構,如何加強對新興農企業的資金供給,了解核心企業及其上游、下游企業,發展出「農業供應鏈金融」,以發揮農業金融的融資功能;而國際金融業務分行(OBU)亦是有其必要性,以朝向國際化發展。

農業金庫走過18年,其成立時台灣金融體系已進入銀行過多(Over Banking)時期,並不像日本、德國等國外的農業金融體系已建置百年以上,無論是法規、制度及業務各方面,都有其基礎及完整性。

因政府政策的支持,農會股東的共識,農業金庫挺過2008年時鉅額虧損的辛苦期,15年來持續穩健成長,期待其持續發揮上層機構功能,並不斷突破提升,與基層農會信用部共同發揮互補效益與規模效益,共創農業金融體系的永續發展。(本文由台灣銀行家雜誌提供)