美銀美林經理人10月調查!轉為減碼股市 加碼這3大產業

2023/10/23 10:39:11文/資深記者 李錦奇

10月美銀美林經理人調查報告顯示,全球大型基金操盤手保守看待股市,從淨3%減碼下滑至淨4%減碼;對歐股持續看淡,下滑9%至淨19%減碼,創下2022年11月以來的新低;相對地,對日股看好度持續增溫,淨16%經理人加碼日股,為2018年12月以來最高。

就產業別而言,經理人本月主要加碼能源、通訊與原物料,淨加碼程度最高分別為醫療、科技與能源。

綜合彭博資訊等外電新聞援引十月份美銀美林經理人調查報告顯示,認為經濟將硬著陸的經理人由21%攀升至30%,現金部位自4.9%跳升至5.3%但仍有64%經理人看好經濟軟著陸或不著陸,60%認為聯準會此波升息已到頂,超過七成看好短率將下滑。

高達八成的經理人看好通膨下滑,超過一半的經理人預期聯準會將在2024下半年啟動降息,但也有10%的經理人認為2024年之後才會啟動降息。雖然多數經理人認為經濟不會硬著陸,仍有淨50%與淨37%經理人預期經濟與企業獲利將轉弱,使得高品質標的獲得青睞,淨43%經理人看好高評等債表現將優於非投資等級債,淨68%經理人看好高品質股票表現。

偏好大型股的經理人大幅增加至38%,偏好價值股的經理人也超過二成。

本月份經理人保守看待股市,從淨3%減碼下滑至淨4%減碼,但仍有54%的經理人認為,今年第四季會有季節性的反彈。對債券的配置則提升至淨1%加碼。

其中經理人對美股,從淨7%加碼下滑至淨6%加碼,對歐股則持續看淡,下滑9%至淨19%減碼,創下2022年11月以來的新低;對日股的看好度也持續增溫,本月份達淨16%經理人加碼日股,為2018年12月以來最高。

此外,看好中國經濟成長的經理人從上月的0%攀升至14%,惟資金仍持續轉出新興市場,從淨9%加碼降至淨3%減碼,創2022年11月以來最低。

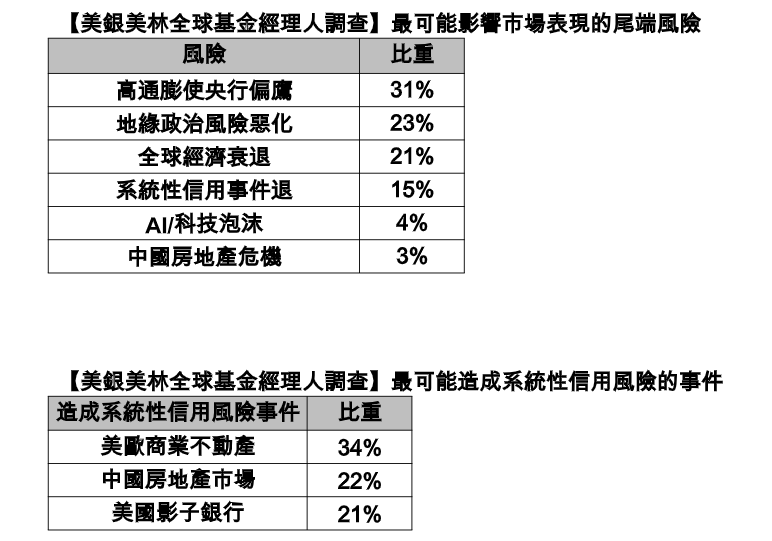

就風險面而言,高通膨使央行偏鷹仍為最大尾端風險,其次為地緣政治風險惡化、全球經濟衰退、系統性信用事件、AI科技泡沫與中國房地產危機,而美歐商業不動產市場風險在本月大幅躍升,成為最可能造成系統性信用風險的事件,中國房地產危機則居其後,較上月下滑。

就交易面而言,做多大型科技股仍為最擁擠交易,其次為放空中國股票與做多日股。

以上資料依據彭博資訊,調查於10/6~10/12進行,對管理7360億美元資產的295位經理人進行調查。

富蘭克林證券投顧認為,雖然面對國際政經局勢混沌且消息面紛擾的環境,債市殖利率已經攀升至金融海嘯後難得一見的高檔,美國投資級債與非投資級債分別有近6%與9%的殖利率水準(取彭博債券指數,截至10/16),統計過去四次聯準會停止升息後一年進場各類債市多有一成以上的漲幅(四次最後一次升息日各為1995/2/1、2000/5/16、2006/6/29、2018/12/19)。

富蘭克林證券投顧認為,投資人不妨多布局各類債市,可透過精選收益複合債或者股債兼備的美國穩定月收益多元資產型基金,廣納股債等各類資產機會,也同時能降低投資組合波動風險;股市布局則建議採分批加碼或大額定期定額策略介入,看好AI科技股票、全球氣候變遷主題型股票及亞洲股市(亞洲小型股/印度/日本股市)三大長線主流。

富蘭克林坦伯頓穩定月收益基金經理人陶德‧布萊頓認為,歷史經驗顯示聯準會停止升息後殖利率多走低,有利債市表現,加上預期高利率將維持較長一段時間,企業獲利預期在過去一年來逐季下滑,股市表現卻沒有反映經濟與企業獲利走弱的前景,此市場錯置的狀況,使穩月收基金對股票資產看法相對審慎。

陶德‧布萊頓表示,現階段投資組合偏好債優於股,均衡布局公債、投資級債與非投資級債以同時掌握品質與收益,廣納股票各產業中高股利與高品質標的,並藉由股權連結證券為投資組合拓展可投資領域並提升收益機會,經理團隊隨時保持彈性以應對市場變動。

富蘭克林坦伯頓全球氣候變遷基金經理人克雷格·卡麥隆認為,儘管全球經濟和地緣政治前景存在高度不確定,全球減碳乃大勢所趨,預估2030年前淨零商機達4兆美元,且氣候商機將遍布全球各行各業,不再僅侷限於電動車或替代能源等單一產業,能夠提升能源效率、永續交通、廢棄物及水資源管理、永續農林業,以及位於轉型期的企業,均有助於分散投資風險且更廣泛的展現氣候影響力,比單一產業更適合長期投資。