外資悲觀態度創紀錄!美銀美林調查顯示 國外法人抱現金比例為911來最高水位|財經

2022/09/14 11:13:43文/資深記者 李錦奇

美國八月消費者物價指數高於預期、核心通膨升幅更高於七月,引爆下週聯準會可能升息四碼的揣測,美國兩年期公債殖利率單日飆升近20個基本點至3.756%、創2007年11月初來最高,美元指數單日大漲近1.4%、美股四大指數挫跌3.9%~6.2%,市場大為震驚,事實上,國外法人老早對市場抱持悲觀態度,

美銀美林9月初對管理6950億美元資產的240位基金經理人進行調查,報告顯示,淨92%經理人預期未來12個月企業獲利將惡化、風險偏好及對股票的淨減碼程度,都創下紀錄以來最差,現金配置比例再回升至6.1%的911來最高水位。

調查顯示,雖然基金經理人悲觀程度在八月份略有改善,但九月份再轉悲觀,淨68%經理人認為經濟將陷入衰退,為2020年5月以來最高。就資產配置而言,淨52%經理人減碼股票、淨62%經理人加碼現金,兩者皆為記錄來最高,對防禦型產業的配置為淨53%、為2009年2月來最高。

即便有高達79%經理人預期未來12個月通膨將降溫,不過聯準會官員認為應維持限制性貨幣政策一段時間,使得多數經理人認為本波升息利率終點將來到4~4.25%,較八月份的3.5~3.75%上調了50個基本點,升息將在2023年第二季結束。

就產業而言,經理人最看好健康醫療與民生消費,健康醫療產業自2018年1月持續獲經理人的淨加碼,經理人對健康醫療、金融、公用事業、民生消費與能源的看法皆較八月份提升。

最不看好的產業則為消費耐久財與工業。

就區域別而言,對英國的淨減碼比例達24%,為2020年11月來最高比例。

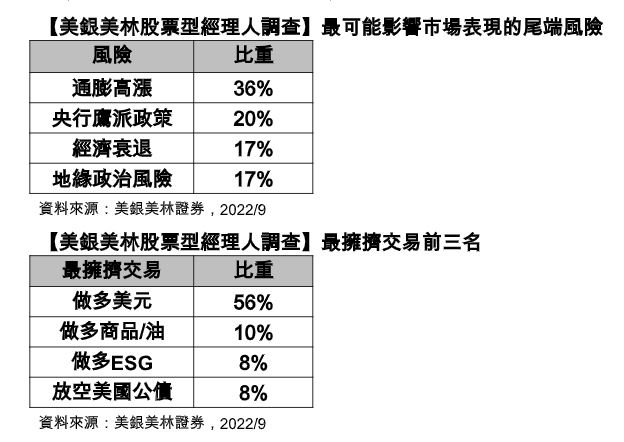

而美元指數近期升破110價位、再創近20年新高,則使得高達淨61%經理人認為美元已高估,比例為紀錄來最高,做多美元則已連續三個月列於最擁擠交易之首,且較前月大幅增加14個百分點。也有淨61%經理人認為日圓已遭到低估,比例為2007年10月來最高。

就最大尾端風險而言,通膨高漲仍居首位、其次則為央行鷹派政策、經濟衰退與地緣政治風險。

以上資料依據彭博資訊,九月份美銀美林經理人調查於9月2日~9月8日進行,對管理6950億美元資產的240位經理人進行調查。

富蘭克林證券投顧表示,八月通膨數據顯示,即便大宗商品價格已有顯著下滑,但要反映到終端產品價格仍需時間,光憑一個月的數據確實仍不足以使聯準會放鬆緊縮政策的發條,不過,紐約聯準銀行最新調查也顯示,消費者的樂觀態度,對美國未來一年、三年及五年通膨的預期分別降至5.7%、2.8%及2%,低於七月調查的6.2%、3.2%及2.3%,並且認為未來家庭支出成長仍將遠高於收入。

富蘭克林證券投顧指出,畢竟通膨在創下逾四十年來的高水準後要回落仍需時間,加上國際政經情勢的眾多不確定性,現階段投資應首重防禦性配置,建議以美國價值平衡型基金為核心,網羅股債多元收益及類股輪動行情,穩健保守者可趁殖利率攀升後適度增持高評等債或複合債券型基金比重,防禦景氣及股市波動風險,股票配置建議靠攏於基礎建設、公用事業產業和美國股利成長型股票基金。

國泰投信表示,市場雖因CPI不如預期下降而出現大幅震盪,但事實上美國基本面仍趨穩健,加上觀察即將進入Q4消費旺季,統計標普500指數過去十年Q4表現,平均報酬率達5.2%,故逢回勿慌,投資佈局建議更加掌握「漲時重勢、跌時重質」的標的,如市值大、具行業地位優勢及高品牌力的企業、具價值投資且提供穩健配息的高股息ETF,或是與你我生活相關及具有長線趨勢的電動車、數位支付等相關族群及ETF。短線可先觀察下周聯準會利率會議之決策,並留意定期定額進場或逢低分批布局的機會。

保德信市場策略團隊主管葉家榮表示,目前市場對於通膨的疑慮,可以觀察兩大指標,首先是美元走勢,其次是美股表現。除了下週FOMC利率決策及聲明外,全球風險趨避指標、也就是美元DXY指數,昨日跳升1.4%至109.82,因此DXY能否「由升轉貶」為市場風險性資產反彈之關鍵。另外,觀察S&P500指數,下檔支撐在9月6日的3886點,以及6月17日的3636點,若能守穩將有機會打出第二隻腳,消化利空後可望形成築底回升的機會。

葉家榮分析,本次推高CPI數據的主因,在於占比超過三成的住房租金在8月加速升,成本月增0.7%,創下1991年以來最大月漲幅,使得整體通膨保持高位,隨著更多租約到期後,很可能持續推升未來幾個月租金,但觀察能源、二手車月增持續放緩,反映全球供應鏈已有一定程度的緩解。