施羅德2024投資展望!日本、英國被低估 科技七巨頭後市這樣看

2024/01/01 10:08:00文/資深記者 李錦奇

2024該如何投資股市?施羅德投資全球股票投資長Alex Tedder表示,不確定性仍將存在,股票市場也可能繼續波動,但仍有許多類別,對全球股票投資人來說深具吸引力,例如日本和英國;另外,建議關注長期且結構性的主題:氣候與科技;至於「科技七巨頭」(Apple、Microsoft、Amazon、Alphabet、Meta、Nvidia和Tesla),雖然可能不會像以前那樣有很大的成長空間,但都是擁有強大且高利潤商業模式的獨特企業,並不會在短期內下滑。

施羅德投資提出「新3D轉變」:去碳化(Decarbonisation),去全球化(Deglobalisation),以及人口結構(Demographic),為2024投資展望主軸。對於股票投資人來說,需要改變投資思維方式。包括:

1.在各地區進行更多的多角化投資(減少在美國的投資,增加對世界其他地方的投資)

2.更加關注結構性變化所帶來的影響

3.加倍重視價值面,品質和風險

施羅德投資全球股票投資長Alex Tedder表示,就像巴菲特經常提醒我們,想要做空美國是很困難的。自2010年底以來,標普500指數在美元計價下的累計報酬為340%,相較之下,歐洲股票的報酬為95%,新興市場的股票報酬僅為20%。而在這段期間,中國股票的報酬率甚至為負。

總結來說,美國企業比其他地區的公司,在管理方面表現得更好,更願意創新,如同美國企業擁有獨門的企業管理配方一樣;例如科技、通訊或健康醫療等這類高成長類股,在指數中的占比遠比其他地區還高;科技類股占標普500指數權重逾28%,而在歐洲僅有6%。

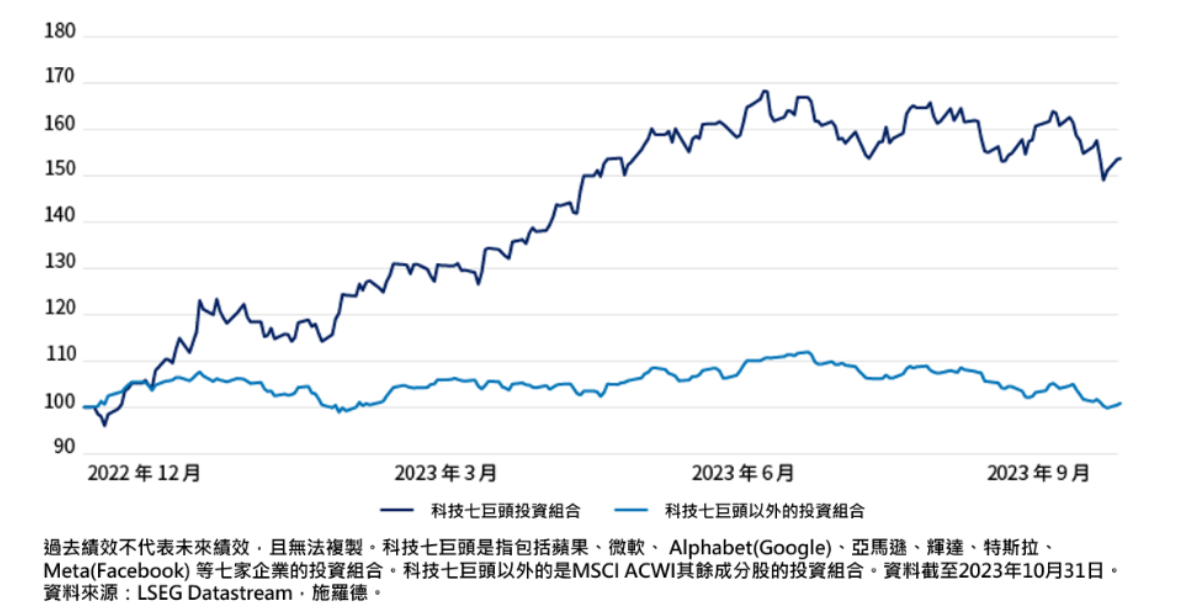

基於以上情況,標普500指數可能相比於其他市場更有優勢。然而,值得注意的是,美國與其他地區的價值面差距,已達到極端值。在此背景下,今年全球股票上漲的主要來源“科技七巨頭”,其市值現在已經超過了英國、法國、中國和日本股市的市值總和。歷史上,雖然這種極端情況可能會持續一段時間,但最終差距還是會收斂。

施羅德投資全球股票投資長Alex Tedder表示,更直接地說,並不看空美國市場,如果剔除"科技七巨頭"和其他高成長的股票,標普500指數的價格只略高於長期平均而已。所以,在許多情況下,美國中小型股票的價格看起來都相當具有吸引力。

施羅德投資全球股票投資長Alex Tedder表示,現在是時候去關注那些被忽視的市場,例如日本和英國。

自從1992年日本經濟泡沫破裂以來,日本市場表現一直落後,經歷20年的無通膨環境和日圓貶值超過50%後,日本經濟現在具有高度競爭力。更重要的是,政府當局已經意識到,截至2023年5月底,股市上超過一半的公司的股價低於其資產價值(即股價淨值比小於1)。

2022年底,日本政府發布了一項規定,「鼓勵」企業透過購買庫藏股或是提高股利發放的方式,將現金返還給股東。而企業已經開始加速此措施,預期這樣的情況會持續下去。

由於能源、礦業、必需消費和銀行等傳產相對高度集中的特性,英國長期以來被視為一個老牌股市,過去20年間,表現一直低於全球指數。而法令與政府的態度,以及脫歐的衝擊,對股市而言也沒有任何幫助。然而,只要深入探究,英國股市仍蘊藏許多投資機會。

英國擁有最佳公司治理體系和財報透明度,富時指數的公司大多是全球性企業,並且在新興市場有廣泛業務。此外,大約有1800家其他上市公司,很多都被忽略或沒有被仔細研究分析。

最重要的是,英國目前的股價相較於其他地區和自身過去歷史的價格來說,都呈現嚴重低估,富時全部股票指數的本益比是10倍,股息率超過4%,讓英國股市看起來格外具有吸引力。

令人驚訝的是,迄至2023年10月底,MSCI全球替代能源指數已下跌了40%,投資人情緒受到低落的投資報酬影響,加上某些政府對環保倡議不滿的雙重打擊。然而,即使是最堅定的氣候懷疑論者也難以否認,極端氣候變化帶來的影響已越來越明顯;減碳行動勢在必行。考量疫後的成本壓力和再生能源產能過剩的問題已經解決,現在似乎是投資人考慮能源轉型主題的絕佳時機。

眾所周知,科技是解決目前面臨的許多結構性挑戰的關鍵,例如,太陽能和碳捕捉是能源轉型主題的核心,而人口老化的挑戰則將由醫療創新、自動化科技和AI來因應。

AI已經激起了投資人的無限想像,當然,它也同時存在被過度炒作的風險,但其熱潮背後的邏輯是無庸置疑的,自動化是一個不可逆的長期趨勢,已經從小範圍的生產流程迅速擴展到整個服務業。隨著以語言模型為基礎的生成式AI問世,這塊餅將變得越來越大。

全球能運用理論或知識來處理工作的知識工作者超過十億人,隨著AI的功能不斷加強、效能提升,甚至可能取代部分人類的工作,這將為市場帶來巨大的變化,並為投資人創造出嶄新的商機,而且,不只是科技業,影響範圍擴及各行各業。資誠(PWC)管理顧問公司估計2030年AI的潛在經濟價值為每年17兆美元。相較於目前全球GDP約為110兆美元,這是一個驚人的數字,自動化領域的影響力不可言喻,蘊藏巨大的投資機會。

過去150年來,標普500指數的實質報酬率(扣除通膨後),每年超過7%,同樣條件下,美國公債只有2%。但股票具有高度波動性,在過去的50年中,股價回檔下跌超過10%的情況有29次。股市變化起伏大,也相當無情。

施羅德投資全球股票投資長Alex Tedder表示,這並不是針對股價便宜的公司,股價便宜通常有其原因,像能源、金融或工業等傳統產業的企業不只會受到景氣循環影響,還會面臨技術轉型所帶來的變革。相反地,一家現在看起來股價很高的公司,如果未來能持續成長並且有穩定的現金流,仍然值得投資。

施羅德投資全球股票投資長Alex Tedder建議投資人應該要眼光放遠,接納具有結構性成長實力但被低估的領域,並大力投資於長期維持競爭優勢的公司。如同生活上的其他事情,「價格,是你所付出的;價值,才是你所獲得的」。全球股票市場中仍蘊含很多具價值的標的,特別是對有耐心的投資人而言。