PGIM Jennison客戶投組經理來台!看好成長股 建議美股鎖定這6大趨勢

2024/02/29 13:53:19文/資深記者 李錦奇

美股去年以來持續繳出亮眼成績單,頻頻改寫歷史新高,投資人驚喜之餘,也不免關注未來還有上漲空間嗎?該如何投資?PGIM Jennison客戶投資組合經理Dougla L. Richardson,特別受邀來台,帶來第一手美股投資觀點,建議聚焦擁有領航長期成長動能之6大領域,特別是對於AI人工智慧的全面性投資契機。

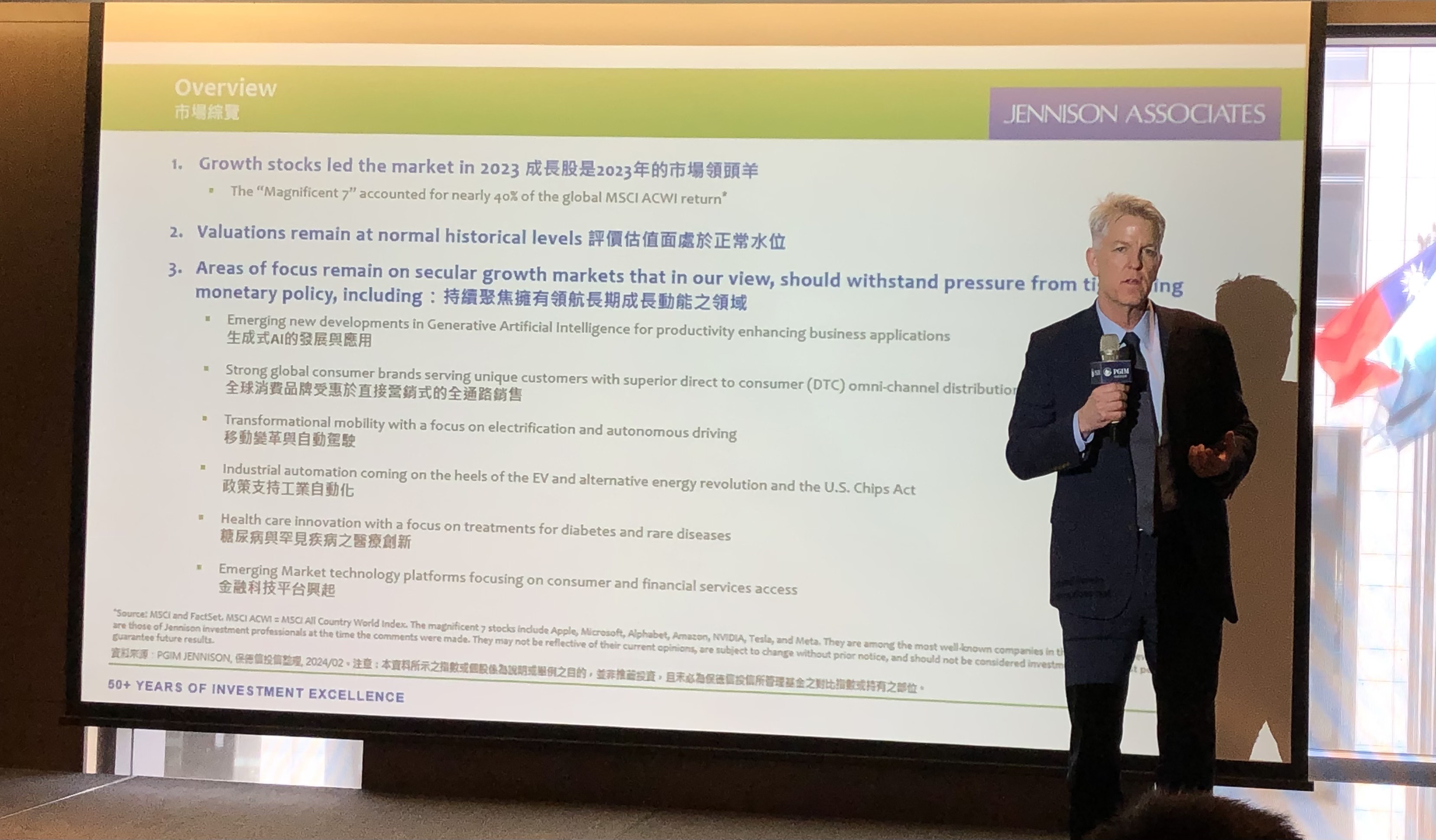

Dougla L. Richardson點名的6大主題(如下圖,記者李錦奇攝影),包括生成式AI的發展與應用、全球消費品牌受惠於直接營銷式的全通路銷售、移動變革與自動駕駛、政策支持工業自動化、糖尿病與罕見疾病之醫療創新、金融科技平台興起,將是貫穿今年美國成長股投資的領航主題,其中,生成式AI更是6大主題的重中之重。

Dougla L. Richardson指出,整體來看,今年的美股仍將是成長股為市場領頭羊,且主要將由大型成長股帶動。至於投資人擔心,美股現在還能投資嗎?他強調,股市未來1-2年都有成長動能,從企業估值面來看,AI不是泡沫,剛開始而已,相對過往科技浪潮,現在的評價也不高,情況跟2000年不同。

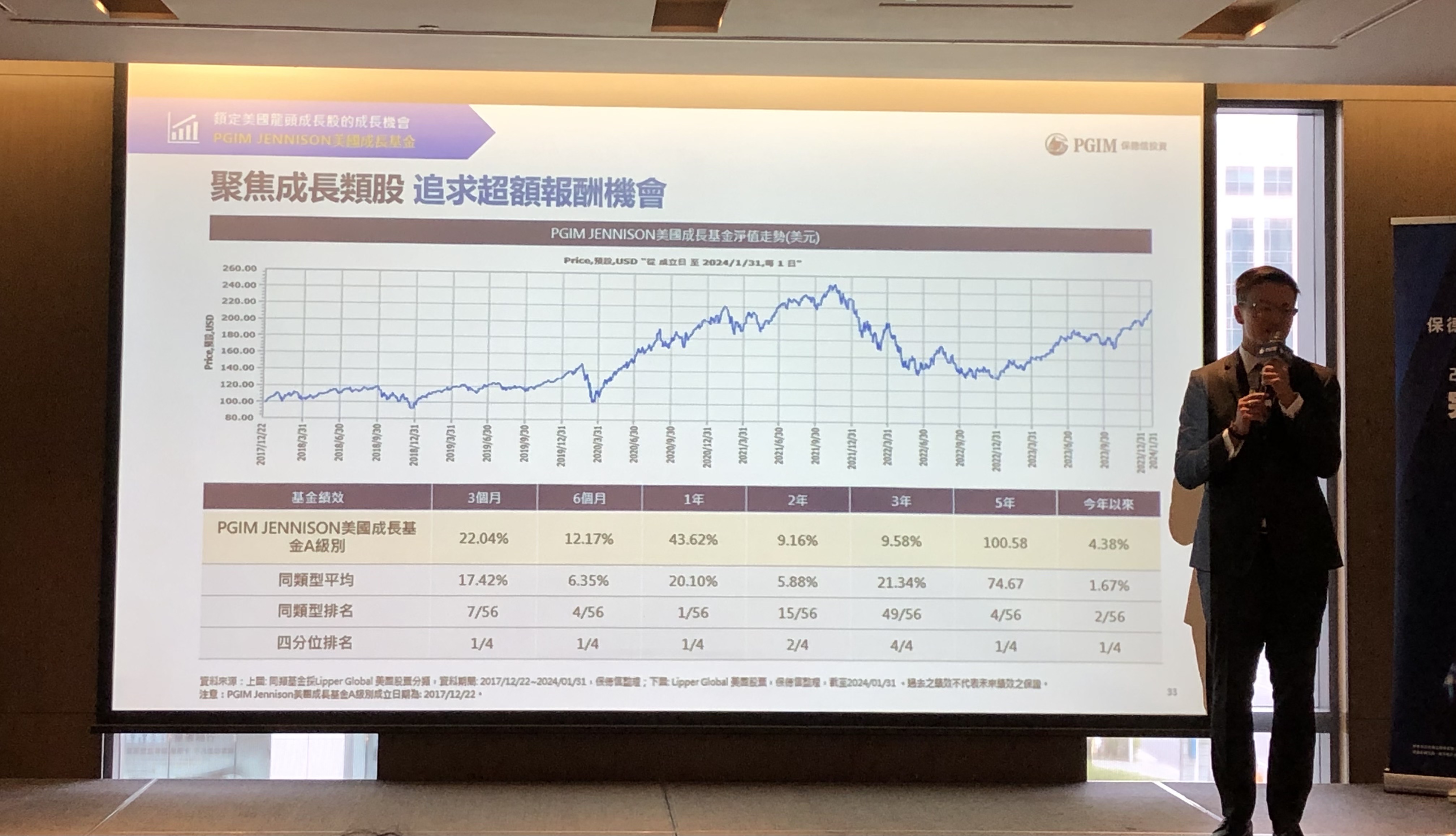

PGIM Jennison美國成長基金,2023年度績效高達52%,在55檔理柏分類境外美國股票基金中績效名列第1;在所有境外股債基金中排名亦達第6強;今年以來,績效在境外美國股票同類型基金中持續維持第1名,截至上週為止,報酬率高達13%。因此,Dougla L. Richardson此次受邀來台與保德信投資人見面,相當受到市場重視。

▼圖說:保德信市場策略團隊主管葉家榮,分析說明PGIM Jennison美國成長基金。(圖/記者李錦奇攝影)

Dougla L. Richardson分析,從美股企業獲利與基本面的長期統計來看,通常獲利成長性越強的企業,股價表現往往能超越大盤,不論是根據1998年以來5年年化滾動報酬統計,或是2023年單年度的表現,可以發現獲利能力高低與股價報酬率呈現正相關:盈餘成長最佳的族群,長期年化滾動報酬率可達17%,盈餘成長次之的族群報酬率亦有14%,其他則分別為10%、5%、-1%,而今年市場將進入聯準會預備啟動降息的環境,股價表現回歸基本面,對於成長股更為有利。

即使今年來美股屢創新高,但從美股成長股相對於價值股的本益比來看,現在僅來到長期平均水準,Dougla L. Richardson說,疫情期間美國成長股相對價值股的本益比一度來到2倍的相對高位,如今隨著成長股的獲利大好,相對本益比已降至1.3倍的長期均值,估值面相對合理,且預期今年S&P 500指數的成長股盈餘成長將達到16%,2025年亦將維持15%的高速成長,深具有投資價。

針對AI對各產業帶來的重大變革,Dougla L. Richardson指出,生成式AI顯示新的運算時代已來臨,全球正從智慧型手機與雲端邁向物聯網與AI新世代,看好生成式AI的市場應用,比雲端更快更廣泛,預期在AI的帶動下,到了2030年半導體產業產值將達到1兆美元之多,所催生出的龐大商機將充滿各產業。

Dougla L. Richardson強調,即使AI相關個股股價頻創新高,然而現在的AI產業具有健康的現金流,也可見AI趨勢反映在企業獲利數字,在在顯現出這波AI變革不再只是徒有泡沫的本夢比,而是真正落地、開始進入高速成長的爆發階段,因此不少代表企業的本益比僅在合理水位,建議投資人應趁著股價低檔時,聚焦成長類股,追求長期超額報酬的投資機會。

保德信也指出,從估值與企業獲利動能來看,今年的美股仍將是成長股為市場領頭羊,且主要將由大型成長股帶動,建議投資人聚焦擁有領航長期成長動能之6大領域,特別是對於AI人工智慧的全面性投資契機。超額報酬,來自成長股。

Jennison投資團隊自1969年成立以來逾50年,資產管理風格以成長型股票投資為主,旗下所管理整體資產規模達1940億美元,由平均20年以上年資的分析師團隊,針對未來3至5年趨勢成長產業,透過各自專業領域與多面向進一步深入研究。

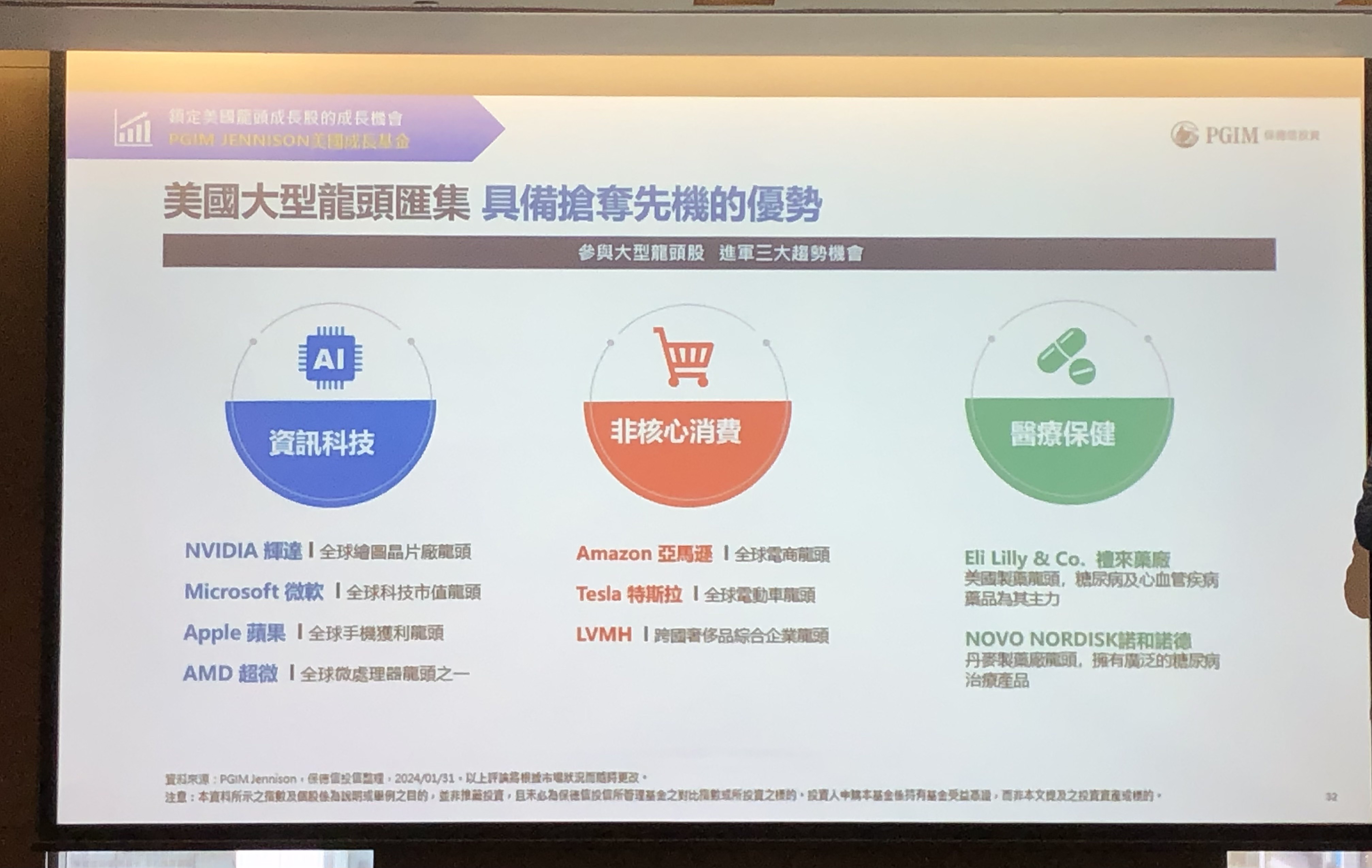

保德信市場策略團隊主管葉家榮指出,PGIM Jennison美國成長基金採取高度集中持股策略,透過由下而上選股方式,精選出符合6大趨勢之產業龍頭個股,站在趨勢前緣,聚焦具爆發性成長產業(如下圖,記者李錦奇攝影),特別是科技、非核心消費、通訊服務、醫療等4大產業,合計持股占比超過8成之多。

葉家榮說明,PGIM Jennison美國成長基金採取「AAA策略」三大黃金準則來強化投資效率:首先是聚焦美國領導、掌握趨勢的「America」,以及瞄準大型龍頭匯聚的「Aim」,最後是聚焦成長、追求卓越的「Aggressive」,優先布局獲利力與現金流量均高於均值的美國成長股,以追求長期資本利得成長。

葉家榮指出,目前PGIM Jennison美國成長基金持股約50檔個股,是投資團隊針對300至400間美國企業進行基本面分析,最終精選出美國企業中最具有產業代表性、強勢競爭力、獲利成長性與企業發展具穩定性的美國企業做布局,包括大型成長股輝達、微軟、蘋果、超微、亞馬遜、特斯拉等,正是符合「美國領導、瞄準大型、聚焦成長」三大黃金準則,有利於強化整體投資效益,進軍趨勢機會財。