美國利率連8凍!債券ETF上漲迎鴿聲 各大法人操作建議一次看

2024/08/01 20:03:46文/資深記者 李錦奇

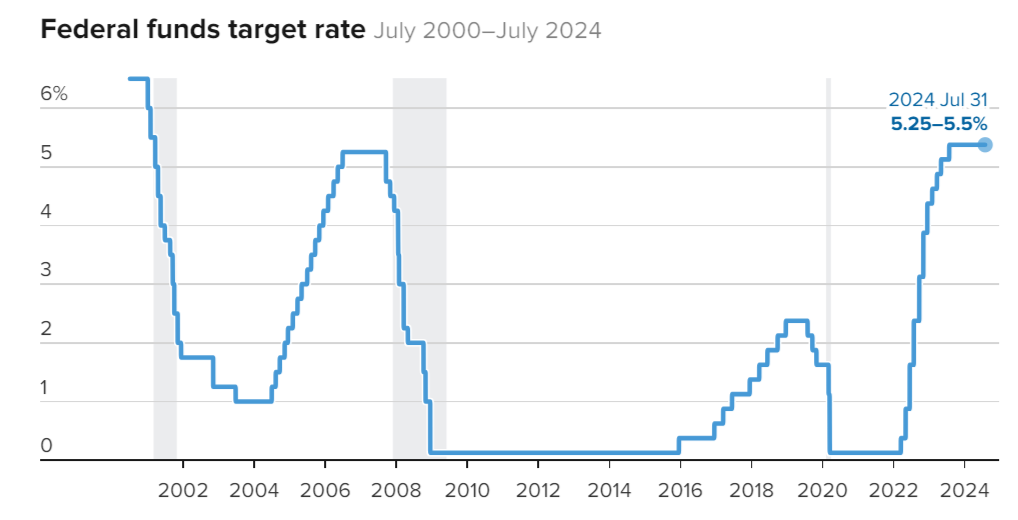

美國聯邦準備理事會(Fed)今天再度宣布利率按兵不動,維持5.25%-5.5%,符合市場預期,這是繼去年9月宣布不升息之後,連續第8次不調整利率,維持近23年(2001年初以來)的利率最高水準。不過,聯準會主席鮑爾鬆口,如果總體數據、風險平衡,與通膨和勞動力市場保持穩健一致,通過這項測試的話,可能會在 9 月盡快降低利率。

《CNBC》報導指出,鮑爾排除了降息50個基點(相當於0.5%)的可能性,他說這不是現在正在考慮的事情。

聯準會從2022年3月以來,已經升息11次,累計升息21碼,或5.25個百分點。但之後至今,已經8次暫停升息(2023年的9月、11月、12月,以及2024年1月、3月、5月、6月、7月),如下圖,翻攝CNBC官網。

聯準會釋出鴿派風向,美債殖利率也下滑至逾4個月低點,激勵債券ETF表現,今天台股盤中熱門的長債ETF包括國泰美債20年(00687B)、收盤漲幅1%;其他像是元大美債20年(00679B),元大投資級公司債(00720B)、國泰投資級公司債(00725B)、復華公司債A3(00789B)等同樣呈現上漲趨勢。

法人指出,債券價格開始上揚,代表市場已經開始提前反應降息,歷史資料顯示,投等債的市價會提早反應Fed降息預測,從1989年以來的歷次降息循環,若在降息前1個月時進場,並且持有1年,投資級公司債報酬率有8.63%,下個月如果聯準會宣布降息,現在就是債券價格還在低檔的最後甜蜜點。

不過,美國選情不定,市場雜音仍在,在挑選債券ETF時,法人建議以投資等級債為主,選擇違約率低、持債中沒有次順位債的債券ETF為首要標的,觀察目前市場規模超過千億元的投等債ETF,其中國泰投資級公司債(00725B)即符合以上條件,加上平均到期殖利率逼近6%,最近幾次都是債券ETF配息王,上次配息年化配息率高達7%,是近期ETF榜上的熱門人氣投資標的。

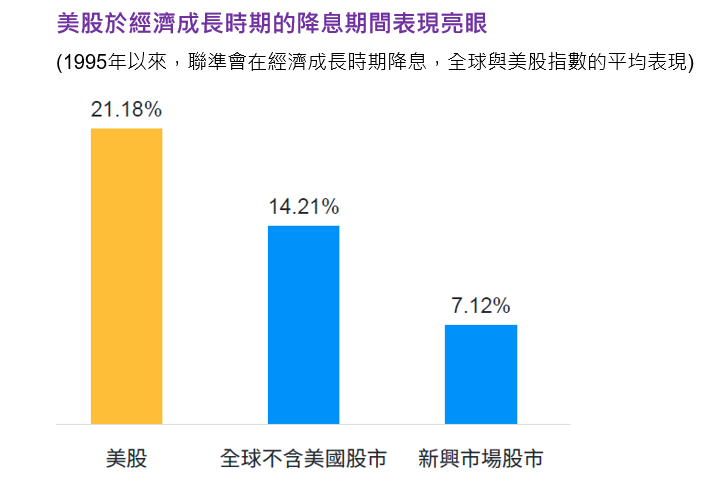

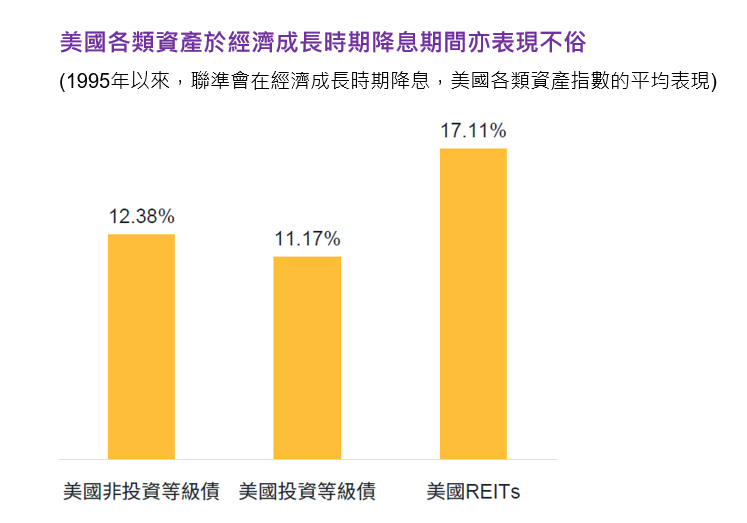

摩根資產管理認為,聯準會傾向9月降息的態度,激勵美國股債昨日雙漲。從歷史經驗來看,整個降息期間,不論是美股、美債、甚至是REITs等各類資產都可望有相當亮眼表現,投資人可以降息啟動前趁早布局。

摩根大美國領先收成多重資產基金基金經理人楊若萱指出,過去30年來,當聯準會在經濟成長期間啟動降息,則美國資產在降息期間的表現都相當亮眼,美股的平均報酬是21%,優於全球不含美國股市的14%和新興股市的7%;同一期間,美國投資等級債以及非投資等級債平均亦有約10%漲幅,甚至美國REITs的漲幅還高達17%,顯示在景氣軟著陸之際,美股、美債和REITs等多重資產,後市表現相當值得期待。

新光投等債15+ETF(00775B)經理人王韻茹表示,鮑爾在會後記者會說明,過早或過晚降息都是風險,但最快9月降息。不過,聯準會還不敢對9月降息打包票,須等8月底在Jackson hole央行年會發表演講,屆時才能更清楚探詢到9月降息與否。

鮑爾明確給9月降息的前瞻指引,已帶動美國中長天期公債及公司債價格上揚,根據彭博統計,主要代表投資等級債的富時15年期以上投資等級債券指數,指數平均到期殖利率從7/31的5.46%下跌至最新8/1的5.38%,以追蹤該指數的投資等級債券ETF,例如新光投等債15+ETF(00775B),最新價格也跳升到35.59元大關,創下近2年以來收盤新高。

王韻茹建議,現階段投資人可配置中長期投等債ETF,以新光投等債15+ETF來說,主要採中長天期存續期間參與全球優質投資等級債券佈局,兼顧債券收益與信用品質,外加美降息時點逼近,全球投資等級債券價格有可能出現一波彈升,再增添債券資本利得報酬。

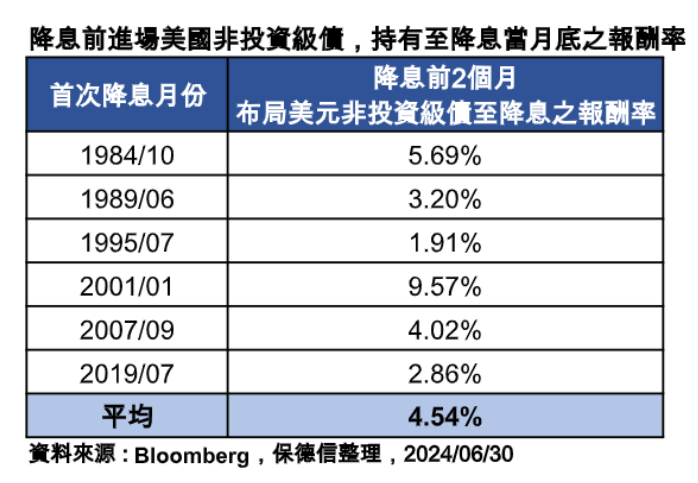

保德信指出,降息前夕是進場債市鎖利的好時機,且統計歷史數據,聯準會降息前2個月進場投資美國非投資級債並持有至降息,報酬率皆為正數,顯見目前為布局美國非投資級債的甜蜜時點。

PGIM保德信美元非投資等級債券基金經理人張世民表示,自1984年以來,市場共經歷過6次聯準會宣布降息,資料顯示,在降息前2個月布局投資美元非投資級債至降息該月底,正報酬機率百分百,表現最佳的為2001年時的近一成報酬率,總計6次的平均報酬率達4.54%,加上本次美國非投資級債受惠於

美國經濟的韌性,有助於提升非投資等級企業的償債能力,從違約率自去年10月的2.6%,下滑至今年6月的1.9%可見一斑,對於美國非投資級債亦能帶來正向益處。

至於選券方向,張世民建議,現階段投資人對美國非投資級債要求的信用利差,已來到歷史低檔,相對高評等的BB和B信用利差再收斂空間有限,但較低評等的CCC級別,信用利差目前仍在2010年後平均值附近,存在收斂空間,眼見美國非投資級債違約率持續緩和,可透過挑券創造超額報酬的機會。

近期,也有多家投信準備募集債券ETF,像是群益投信推出00953B群益優選非投等債ETF,是台灣首檔採用「信用因子加權」的債券ETF,其中票面利率鎖定6%以上,更是市場首見,收益力求領先非投資等級債,風險向投資等級債靠攏,同時聚焦成熟國家,排除新興市場與CCC評級債券,具平準金機制並採用月配息收益機制,發行價10元。

外資投信:大華銀投信,也要推出債券ETF:大華銀15年期以上BBB投資等級美國公司債券ETF(簡稱:大華投等美債15Y+,00959B),發行價同樣是每單位10元。

00959B追蹤指數為「ICE 15年期以上BBB級大型美元公司債券指數」,主要以美國境內發行之美元計價公司債為母體,再透過流動性、信評、到期年限、票面利率等篩選規則,挑選出約100檔的大型美元公司債券作為投組。前十大成份債囊括全球產業龍頭,橫跨通訊、航空、金融與科技等多元企業,例如:特許通訊、甲骨文、高盛集團、波音、美洲移動、花旗集團、雷神科技、惠普電腦與通用汽車等企業。指數平均信評為BBB,成分債平均剩餘年期為24.4年。

00959B經理人郭修誠表示,美國基準利率位於高原期已久,債券價格仍低於近五年平均價格。在即將迎來降息之際,布局進可攻、退可守的長天期債券正是時候。原因在於債券價格與殖利率呈反向關係,一旦進入降息循環,存續期間越長的債券,價格上漲的幅度就越大。即使沒有降息,只要發行人不違約,投資人仍有債息可領,而00959B透過篩選機制找出票面利率前10%的債券,讓投資人有機會領到較高利息。再加上市場目前少見的月底除息設計與平準金,值得投資人作為核心資產配置的好選擇。

滙豐超核心優化多重資產基金預定基金經理人楊博翔說,為更聰明地搶搭降息循環順風車,投資人可關注投資等級債券,惟應選擇「短天期債券」才能完整掌握降息契機。他進一步解釋,歷史資料顯示,美國短天期債券相較其他債券各期間的正報酬機率來得高,因此隨著降息腳步將近,將持續吸引資金湧進短天期債券市場。

楊博翔說,受惠於過去兩年來聯準會升息循環,短天期債券收益率已來到2008年以來高點;加上存續期為債券價格對利率敏感度之衡量指標,短天期債券面對利率大幅波動,價格波動相對較低。若投資人能適度將短期債納入投資組合,將可有效對抗市場波動與風險。

富蘭克林證券投顧指出,各債市雖可受惠降息利多加持,但同時亦潛藏波動隱患,建議投資人宜避免重押單一債種,透過由專家主動管理、具彈性配置優勢的精選收益複合債券型基金,當做投資組合的核心配置,在防禦股市波動、利率及債信風險等多重不確定因素之餘,亦同步兼顧債市多元收益機會。

中租基金平台總經理蘇皓毅表示,市場預期聯準會在9月及12月各降息一碼,降息可使中小型企業的利息支出下降、獲利水準上升,包括金融股與小型股均有機會受惠。而美國中小型公司偏向於內需市場為主,更有機會受益於川普 「 美國至上 」 的政策,儘管川普主張增加關稅,若真的遭到關稅報復,影響也相對較小。

「鉅亨買基金」總經理張榮仁指出,只要美國經濟沒有突然陷入嚴重衰退,不管是因為經濟過熱而無法降息,或通貨膨脹率回到目標而開始降息,兩者對於美國股市都是利多。對於美股基金配置比重較低的人,建議可趁美國大選前不確定性而造成的震盪期間進場佈局,等待選後政策明朗化的上漲契機。

國泰世華銀也針對美國聯準會動向發表最新看法,現階段仍預估今年總共降息2碼的可能性較大。若9月降息,預期12月仍有1碼的降息空間。在啟動新一輪降息循環後,有助提振美國景氣升溫。

●股市:

近期出現乖離率修正,不過,適度的降溫恰好為美聯準會(Fed)提供了降息

理由,避免市場情緒過熱。操作上,短線乖離過大,市場將進入調整期,若股市乖離率進一步下降後,應站買方思考。

●債市:

通膨延續降溫,美聯準會態度轉鴿,帶動美債殖利率滑落。高利環境尾聲下,若美債殖利率出現波段性回升,應視為加碼債市的良機。

●匯市:

美國降息預期升溫,不過歐洲亦在降息循環,加上日本仍有升息空間,研判未來數月美元高位震盪下稍偏弱勢。

國泰世華銀行建議投資人需留意川普提倡的降低企業稅率、加徵關稅、限制非法移民等政策,對後續美國物價的影響。