停損抱現金VS.抱牢等解套!法人翻出歷史統計 建議美國大選這樣佈局

2024/08/26 13:48:00文/資深記者 李錦奇

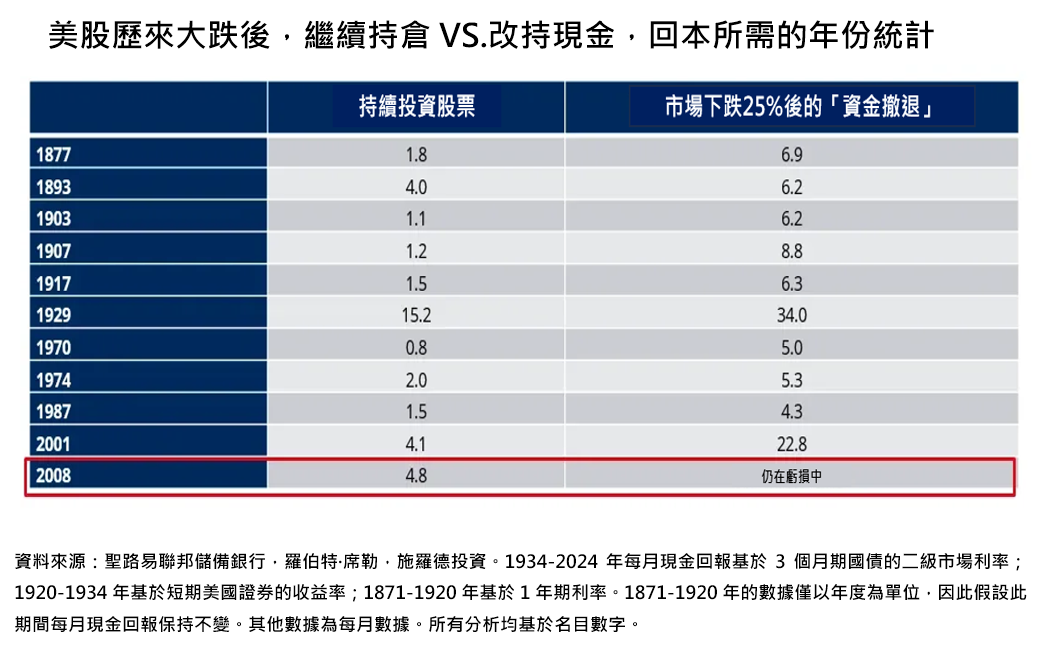

全球股市8月大洗三溫暖,從月初大跌到反彈,一切看似重回正軌,但投資人荷包在這過程中可能已經受損。施羅德集團投資策略研究主管雷蒙(Duncan Lamont)指出,投資人面對市場大跌後,做出不同的選擇,可能影響財富累積結果大不同,過往經驗顯示,如果急於售出股票或風險性資產,轉而持有現金,需要很長時間才能回填損失。

例如,1929年經濟大蕭條初期,經歷25%跌幅後,轉向持有現金的投資者,直到1963年才回到盈虧平衡點。相比之下,如果當時繼續持有股票,在1945年初就能實現盈虧平衡。

同樣地,一位在2008年金融危機初期經歷25%損失,轉向持有現金的投資者,至今投資組合仍未恢復至原始資本水平。

雷蒙指出,統計結果非常明確,在市場嚴重下跌後,如果選擇拋售股票轉而持有現金,長期來看對財富增長會有很大的負面影響。由歷史經驗看到,面對市場大幅震盪,人性難免會備受挑戰,而選擇逢低加碼,繼續持倉才是追求財富的較佳選擇。

施羅德(環)環球收益成長產品經理蔡宛庭表示,投資是長期累積資產,投機是短期財富,建議投資人正好藉由這次市場修正,檢視自身的投組是否有做到足夠分散,穩健布局。建議全球化的策略,減少對美國市場的過度依賴,是投資分散的策略之一。

施羅德多元資產團隊進一步說明,該基金如何應對美國大選;以短期來說,基金選股維持槓鈴式策略,以具獲利支撐的成長股搭配具價值面優勢的金融股等為主軸;中長期的配置必須考量美國大選的結果,假設是川普當選,對於金融和能源較為正面,若是賀錦麗當選,則成長股或巨型股可能會表現較佳,而部份工業或消費個股,不論誰執政可能都會表現不錯。

在區域上,川普當選可能較有利美股,相對來說,賀錦麗當選可能較有利全球市場。但無論誰當美國總統,立場上都是支持經濟成長,因此預期美國的名目經濟成長率將維持較佳的表現,且國會很可能由兩黨分治,使得政策方向不至於走向極端,整體來說有利風險性資產。