ETF資金流向揭曉!加碼股票207億美元 這3大產業獲青睞 |財經

2022/11/22 12:07:10文/資深記者 李錦奇

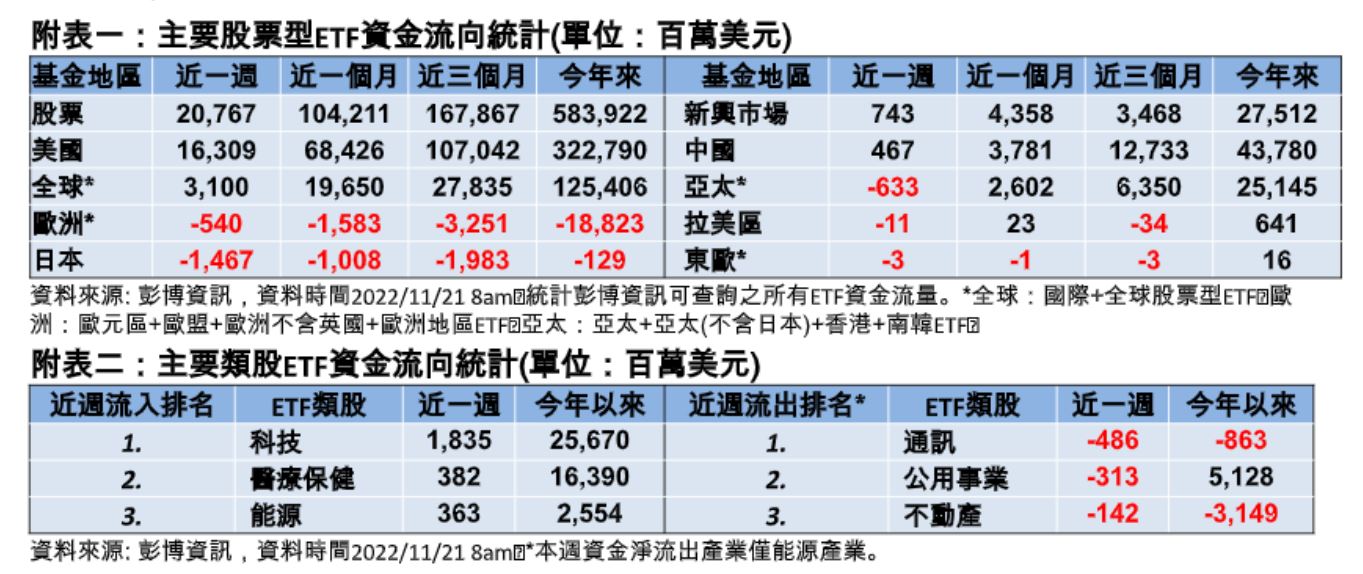

股市歷經一波強力反彈後,暫時進入休息整軍狀態,但統計股票型ETF資金上週依舊是淨流入,金額達207.67億美元,主要流入美國163.09億美元、全球31億美元,相對地,日本與歐洲分別遭資金淨流出14.67億與5.4億美元;台股部分,上週再度獲得外資加碼,淨流入27.21億美元,蟬聯亞股吸金王寶座。

產業ETF部份,科技、醫療保健和能源獲資金青睞,淨流出前三大產業為通訊、公用事業與不動產。

富蘭克林證券投顧建議, 股市採取多元配置網羅輪動契機,包括具備抗景氣循環、通膨轉嫁機制和受惠低碳經濟轉型趨勢的基礎建設及公用事業產業,以及精選高品質龍頭股的美國股利成長型股票基金,並透過長期定期定額策略參與生技及科技產業創新商機。

富蘭克林美盛基礎建設價值基金經理人尼克.蘭利表示,基礎建設資產有通膨轉嫁機制,通膨環境下基礎建設資產多有良好表現,現階段看好基礎建設產業四大機會,其一為產業最大主題即淨零碳排放(Net Zero),全球朝脫碳邁進並降低化石燃料使用,將帶動公用事業、能源轉型等龐大機會,再者即是疫後復甦、5G演進(5GEvolution),以及上市基礎建設股票評價具吸引力等利基。

第一金投信指出,水電瓦斯等基礎建設、公用事業股在過往的利率循環中,受惠息收穩健、需求成長,即使在升息終點、降息之初,及停止升息階段,都維持穩步向上趨勢,隨升息逼近尾聲,金融市場波動放大,防禦資產建議長抱水電瓦斯公用事業基金。

第一金全球水電瓦斯及基礎建設收益基金經理人林志映說明, 全球解封與運輸服務需求大幅提升,使得能源、運輸、港口的利用率攀高,其中,更突顯能源呈現供需不平衡與價格維持高檔現象,除了來自於需求的攀升之外,地緣政治風險和偏高的能源成本等,都凸顯了全球對可靠的能源供給與能源安全性有極高的需求,研判公用事業盈餘仍維持一定的成長力道。

林志映進一步指出,冬季來臨後,天然氣價格及電價仍將維持高檔一段時間,公用事業不受能源價格及通膨影響,通膨轉嫁能力下,有助維持穩健獲利能力,今、明年仍相對看好與電力事業、天然氣和電力價格盈餘正相關的輸配送及疫後基建投入較多的產業。

林志映相對看好,公用事業各產業個股中,股息政策維持正成長,股息持續提升標的,此外,也重視企業維護股東權益的推動情形,如股票回購等政策,另外,個股產業發展潛力,及企業降低槓桿擴張、控制負債水準等,也反應營收獲利動能,都是成長趨勢較看好的標的。

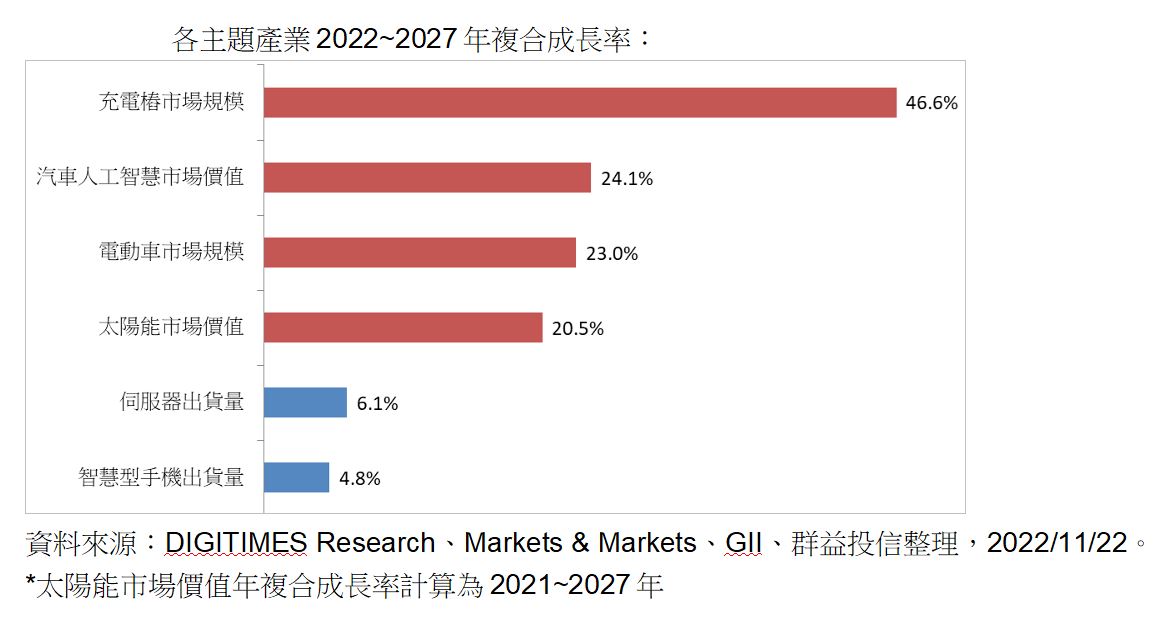

群益智慧聯網電動車基金經理人洪玉婷表示,長期來看,俄烏戰爭、全球政府減碳的宣示,讓「棄油轉電」已經是不可逆的趨勢,發展多元電力、穩定供電已是主流共識,而電動車因為它吃電不吃油,等於是完全站在對的趨勢上,再加上電動車能源轉換效率可達70~80%,但燃油車能源轉換效率卻只有20~30%,電動車節能效果明顯好很多,各國理所當然陸續禁售燃油車來節能減碳,預估2036年以後電動車就會賣贏燃油車,長期商機絕對可期。

值得關注的是,太陽能及風電產業因為美國技術領先強化了發電效率,加上中國製造以量制價壓低了模組價格,所以從去年開始,太陽能及風電的發電成本就已經比燃煤還要便宜,加上電價不斷上漲,電力產業的獲利以及股價潛力都更值得期待。觀察各主題產業未來五年的成長性不論在電動車本身、充電樁、人工智慧、太陽能等「趨勢長」的雙電主題,年複合成長率都是20%以上,確實是短線搶反彈或逢回長線佈局的極佳選擇。

●亞洲資金流向:台股最獲外資青睞 南韓、泰國遭減碼

保德信指出,上週亞股以台股表現傲居市場,單週再度獲得27.21億美元資金淨流入,蟬聯亞股吸金王寶座,完全擺脫之前吊車尾窘境,其次為印度股市吸金5.52億美元,越南、菲律賓也呈現資金淨流入,相較之下,南韓股市失血2.82億美元,為亞股最悲情市場,泰國、印尼、馬來西亞也遭國際資金提款。

從單週股市漲跌來看,同樣由台股勝出,保德信表示,上週台股週線續揚3.55%,漲幅傲視群倫,其次為菲律賓股市的2.4%,越南與陸股則分別上漲1.55%、0.35%;至於與台股同樣為東北亞雙雄的韓國股市,在外資提款壓力下成為最弱勢亞股,週線下跌-1.56%,而馬來西亞、泰國股市跌幅也雙雙超過-1.2%。

PGIM保德信金滿意基金經理人廖炳焜表示,這波台股快速反彈不僅扭轉8月空頭格局,也同步突破3月的下降趨勢線,由於市場目前預期聯準會12月僅升息兩碼,有助多方表現,只要類股持續接棒輪漲,指數有望維持高檔震盪,甚至朝萬五大關挺進。

廖炳焜認為,從技術面來看,台股確實已脫離之前的底部區,且類股輪漲鮮明,目前選股可朝中國手機相關、光通訊、光學、伺服器、生技等方向,另外,至年底前可開始留意中小型股的上漲契機。

瀚亞印度基金經理人林庭樟樂觀表示,印度經濟成長與大行情才剛開始。舉例來說,印度2023年的經濟規模將達到4000億美元,並於2028年達到5000億美元,與中國2007年-2011年成長路徑相似;而印度私人消費將從目前2兆美元於10年內翻倍至4.5兆美元,約為中國在2015年水準。

隨著升息接近尾端,降息機會浮現,短期內對所有市場一定是雨露均霑,對此林庭樟指出,新興市場中仍持續看好印度表現,因通膨數據僅略高於央行目標水準。此外,印度目前外資持股水位僅剩21.1%,為2012年來新低,預期未來回補空間仍大。

觀察瀚亞投信與ICICI保誠資產管理提供的印度溫度計指數,指標數據自上月110.3上升到本月的114.1,投資建議維持「股債平衡配置」。

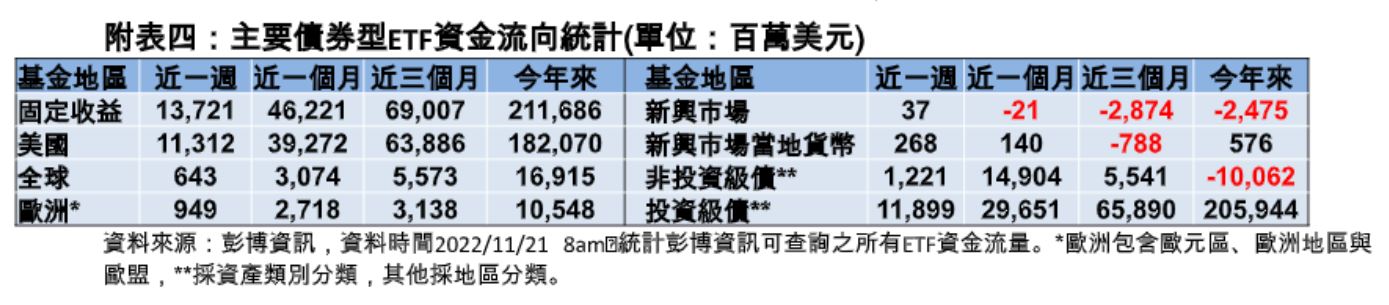

●債市ETF動向:各類型債市同步獲資金淨流入

過去一週各類型債市ETF皆獲資金淨流入,整體固定收益型ETF資金淨流入137.21億美元,仍以流入美國債市113.12億美元為主,歐洲、全球與新興市場分別獲9.49億、6.43億與0.37億美元資金淨流入,新興市場當地貨幣債也獲得2.68億美元資金淨流入。

就債券信評類別而言,投資級債ETF資金淨流入118.99億美元、非投資級債獲資金淨流入12.21億美元。

此外,就美國投資公司協會(ICI)資料顯示,截至11/16美國貨幣基金規模為4.62兆美元,較前週增加0.07%。

富蘭克林證券投顧表示,隨著聯準會升息進入下半場,美國通膨卻因就業市場依然緊俏等因素而不會回降過於快速,債市轉多趨勢明確但時間點仍多有變數干擾下,建議投資人可先選擇美元計價全球複合債型基金為核心配置,迎接2023年債市多頭行情。

元大投信指出,受聯準會今年快速升息影響,債券價格出現20年來少見的絕佳價格,以J.P. Morgan 美國流動性債券價格指數為例,投資級企業債價格難得回檔至2000年有數據來最低,是投資人切入債市難得機會,且信用評等A的公司債,如彭博美國中天期公司債券指數殖利率達5%(2022/10/31),相當具有收益吸引力。

元大投信指出,以「元大2至10年投資級企業債券基金」來說,提供新台幣、美元級別選項,另可選配息、不配息級別,預計在閉鎖期打開後進行每季配息,配息月份預計安排在一、四、七、十月。相較於0-2年短天期債券的低波動,或是10年以上長天期債券追求資本利得機會,收益率與價格波動介於中間,在基金配置上具有很大的彈性。