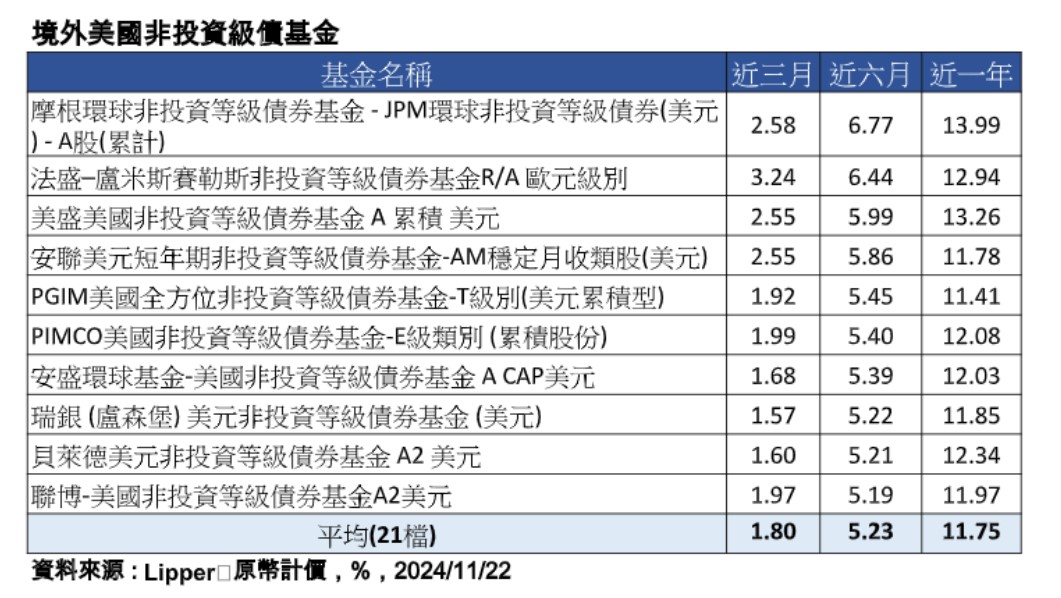

買美企業債先賺票息 法人看好降息環境對債市有利

2024/11/28 19:04:15文/資深記者 李錦奇

美國非投資級債今年來吸引約264億美元的資金流入,法人認為,此狀況反映降息趨勢下,市場對較高息收有一定的需求,加上明年債券到期壓力低,對於企業債務比有利,也不易造成到期違約風險,對於債市有正向幫助。建議債券投資人,現在不應只著眼資本利得,應該先入手債息,靜心等待。

PGIM美國全方位非投資等級債券基金產品經理林芷麒表示,盤點多數美國非投資級債發行企業的資產負債表健全,先前不少發行企業趁低利率時期清償債務或再融資,目前現金流仍屬充沛,更重要的是今明年美國非投資級債的債券到期規模仍低,2024、2025年僅分別占整體規模的0.1%、2.3%,有利債市違約處於低檔。

林芷麒指出,隨著利率降低,今年美國非投資級債的新發行量與去年相比有所提升,發行企業也可透過借新還舊,減輕後續幾年的到期壓力,加上降息尚未結束之前,整體環境對於債市投資仍有利多。

另外,近期的美國公債殖利率反彈,打開了債券投資的收益空間,林芷麒說明,目前美債殖利率遠高於聯準會2025年底3.4%的預估和長期中性利率的2.9%,搭配總體環境衰退機率低、企業基本面穩健、強勁的技術面等,都有利於信用利差進一步收窄,維持債券市場的投資吸引力。

林芷麒認為,較高殖利率向來是美國非投資級債的主要誘因,目前約7%的殖利率水準優於過往平均,且依據過去經驗,在高殖利率水準進場投資並長期持有,整體報酬表現將相較長期平均更勝一籌,建議投資人可聚焦美國非投資級債基,瞄準較高報酬、較低波動優勢。

(00959B)大華投等美債15Y+經理人郭修誠建議債券投資人,現在不應只著眼在資本利得收入,應該以更開放的心態,先入手債息,靜心等待後市表現,把握總報酬的成長機會。

郭修誠表示,根據標普統計,過去30年BBB級債的違約率大約為0.19%,遠低於非投資等級債券的違約率4.9%。00959B為市場上唯一選債不鎖定固定票面利率的債券ETF,這樣的設計在降息循環下,提供投組較佳流動性,且仍能鎖定較高票面利率,有望捕捉更高的利息收益,提供相對穩定的價值表現。近期價格已回到發行價之上,顯見債息對於資產的抗震力。

00959B為月配型設計,12/3前持有,本次每單位將可領取0.052元的收益。