品觀點│關注大魔王-殖利率曲線與QT (Quantitative Tightening )|財經

2022/06/09 15:24:18文/比爾的財經廚房

自從聯準會開始一連串緊縮措施以來,加密貨幣市場資金潮水大撤退,連帶整體市值也大縮水。2022年1月加密貨幣的總市值是2.1兆美元,5月底則為1.4兆美元,市場總市值縮水40.3%。加密貨幣市場也正式進入熊市,在比特幣正式跌破30000關卡之後,投資人想問的是,到底這波會跌多久?跌多深?是否會重演2017年空頭時期,跌掉80%甚至更多?而我們又可以從哪些指標來觀察加密貨幣是不是有回春的跡象呢?我想,加密貨幣身為一個新興發展的技術,大量資金堆砌的泡沫對這個單細胞生物是相當必要的,他需要快速的在資金的泡沫當中吸收養分,壯大、分裂、再聚合成新的生命體,接著在一輪又一輪的生存競爭當中,優勝劣敗,適者才能生存。這個過程,不論是鐵路泡沫、網路泡沫都是一樣。也因此,想觀察這一輪景氣的寒冬何時會終結,能做的就是觀察資金水位的變化,看看何時資金會重新回來?

殖利率與殖利率曲線(Yield curve)

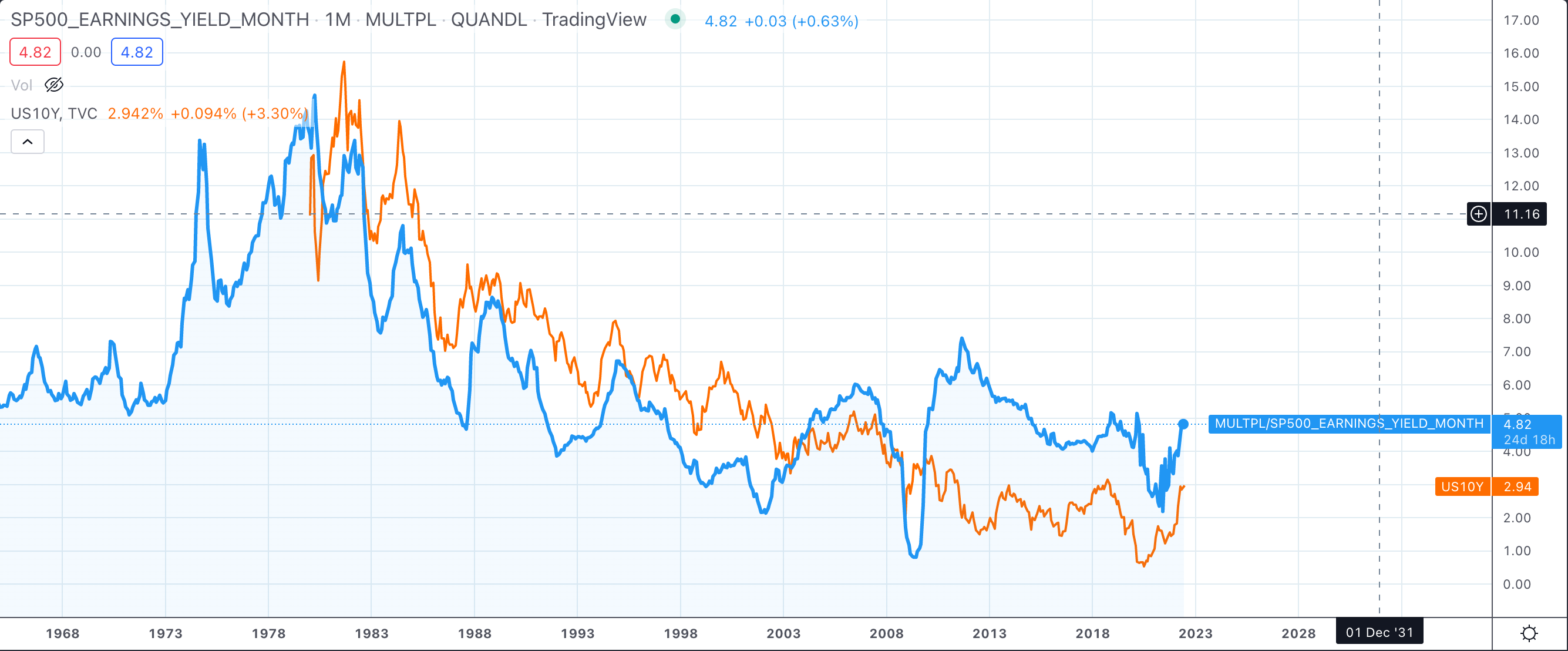

其實資金會不會離開風險性資產躲往安全的公債,除了市場的風險,還有就是在冒險的情況下,划不划算?值不值得冒險?評估公債值不值得買,就是看公債的收益率。公債的收益率也就是公債殖利率,當公債的殖利率上升,公債吸引力就會上升,反之則會下降。相較於無信用風險的公債投資,加密貨幣或是股票,就必須要有足夠的利潤吸引,投資人才願意買單。而評估股票的收益率則是以盈餘殖利率(earnings yield)為代表,盈餘殖利率計算方式是每股盈餘 / 股價,又稱「外部股東報酬率」(也就是本益比的倒數),是判斷股價便宜或昂貴更好的指標。過去長久以來,這兩者的關係是亦步亦趨的,然而這一切在金融危機之後發生了變化。隨著債券殖利率持續下跌,從文稿中的圖可以發現

,股票盈餘殖利率與公債殖利率的差距在金融海嘯後不斷擴大。這個情況一直要到2022年聯準會的緊縮開始之後才獲得改善。即便差距已經縮窄,目前股票盈餘殖利率依然高於公債殖利率,目前利差達1.88%,風險性資產(包含加密貨幣)依舊相對有吸引力。

10Y-2Y殖利率倒掛

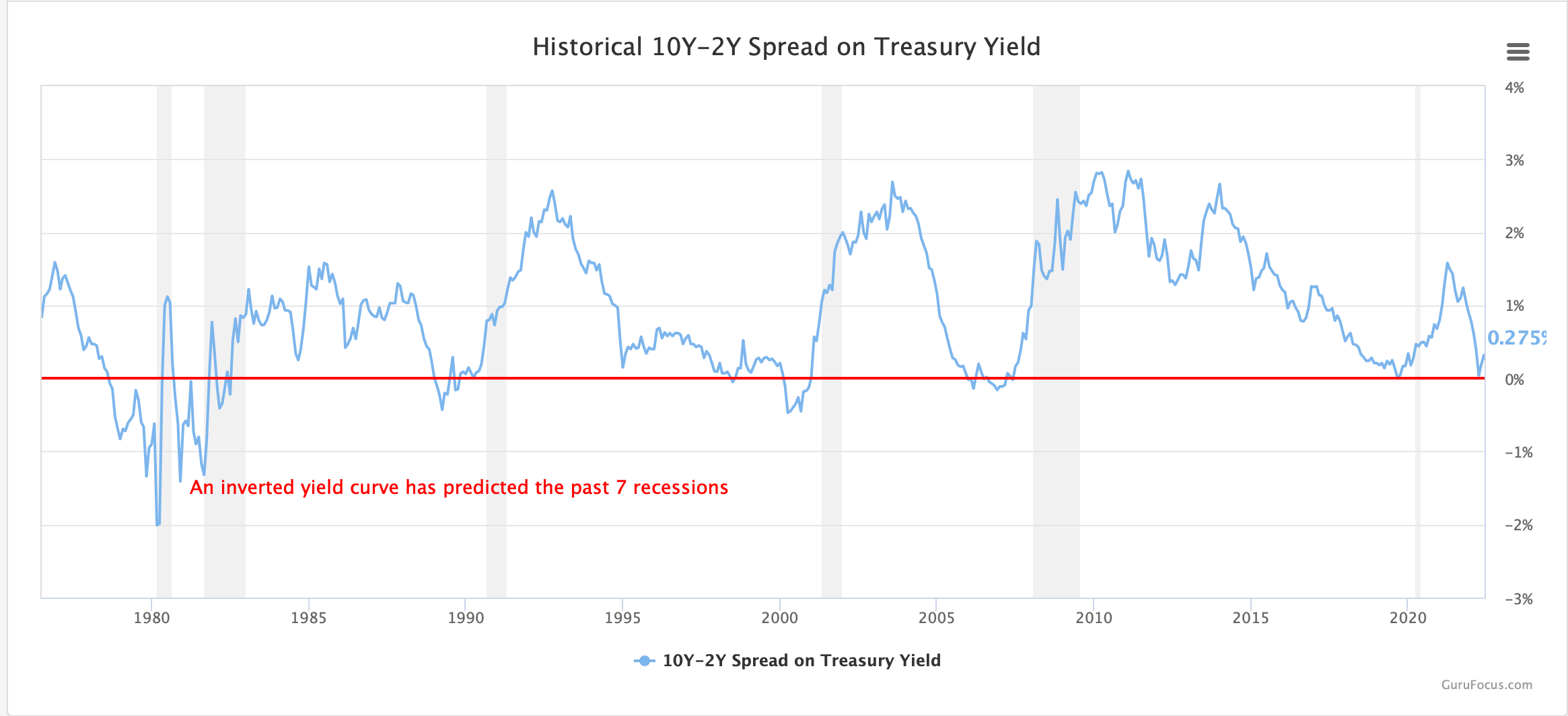

然而,我們也提過,現在市場擔心的就是景氣會不會衰退的問題。一般來說,由於持有長天期的債券需要付出更大的時間成本要放得更久,因此會得到比較高的報酬補償,一般狀況長天期債券的殖利率會高於短天期。然而也會出現一些特殊狀況,例如:殖利率倒掛。也就是短天期公債利率大於長天期公債利率的時候。發生這種狀況的原因通常是短天期公債利率上升速度大於長天期公債利率。當景氣熱,聯準會考量通膨壓力採取加速升息時,會推高短天期公債利率。同時市場又擔心景氣已經走到循環末端,對於未來經濟成長態度保守,買進長天期公債,萬一景氣變差,聯準會降息時能夠獲得更好的收益,導致長天期公債殖利率上升幅度不如短天期債,造成殖利率倒掛。

市場通常會看2年與10年債券殖利率利差觀察景氣變化,但近期越來越多專家認為3個月與10年殖利率倒掛更為準確,歷史上在利差發生倒掛後一、兩年內,有7次後來真的發生經濟衰退。

殖利率曲線

前面講的,是單一一個年期公債殖利率,在不同時間的表現。如果將不同天期債券殖利率繪製於同一張圖表上,所呈現的曲線即為債券殖利率曲線。通常短天期債券殖利率較低,長天期債券則因持有時間較長,殖利率高,正常的殖利率曲線會呈現正斜率狀態。而在不同時空環境下,殖利率曲線會有陡峭(steep slope)、平坦(flat slope)及反轉(inverted slope)等不同狀況,並分別代表著不一樣的景氣循環。前面所提到的10年減2年的公債殖利率呈現負值的時候,呈現在殖利率曲線上,就會是一條負斜率的線,同樣是景氣衰退時可能會出現的情況。文稿當中給大家參考的,就是2007年年初,殖利率曲線發生負斜率的樣子。底下藍色的線則是目前殖利率曲線的長像。

QT (Quantitative Tightening )縮表

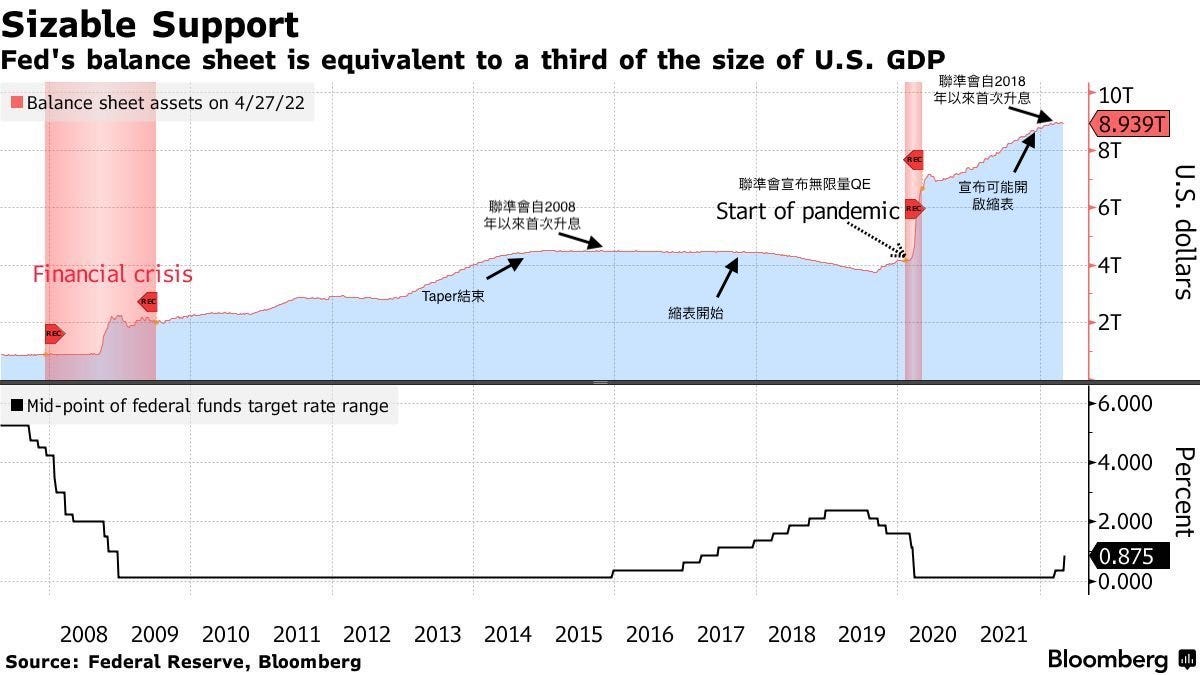

聯準會於 6 月 1 日開始縮表,縮減資產負債表,預計每月縮表 950 億美元( 3 個月內逐步達到此規模)。縮表是中央銀行用來減少經濟內部流動性的緊縮性貨幣政策工具。以美國為例,也就是指聯準會(Fed)縮減「自身資產負債表規模」,透過減少資產負債表上的金融資產,例如將MBS(不動產擔保債券)出售給金融市場來實施貨幣政策緊縮,從市場收回資金。量化寬鬆政策與量化緊縮政策相反,在量化寬鬆政策中,央行印製貨幣並用其購買資產,以提高資產價格並刺激經濟。

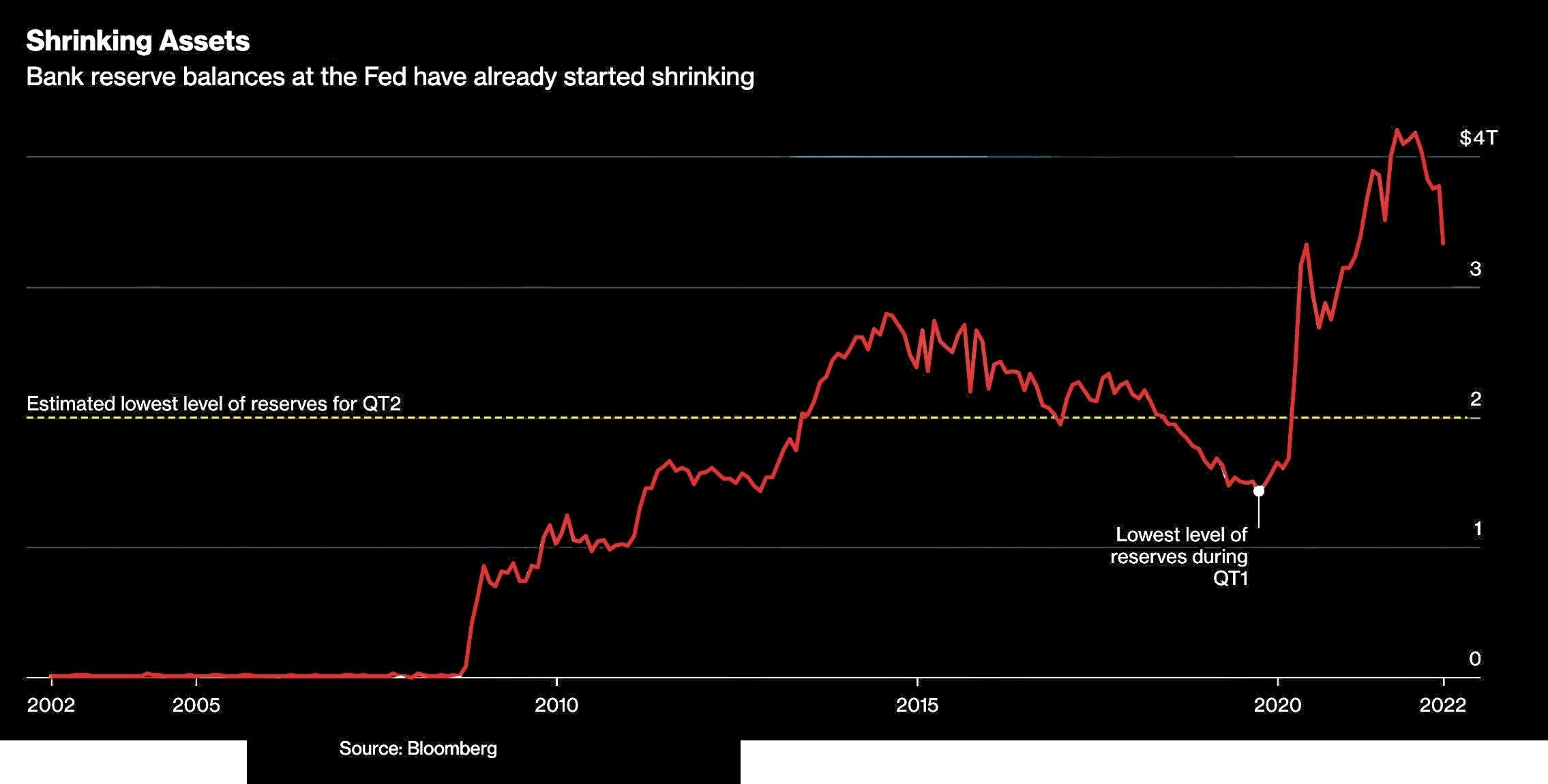

從銀行端的資產負債表就可以發現,銀行已經開始「縮表」。銀行放在聯準會的準備金或ON RRP 隔夜逆回購餘額開始減少,也就對應著銀行可以釋放出來的貸款額度也會等量的減少。從聯準會的角度,當債券期後不再投資購買債券,讓發行在外的債券由銀行或貨幣基金購買,聯準會持有的債券數量就會自然減少,可以在3 個月內逐步達成每月縮減950億規模的計畫。

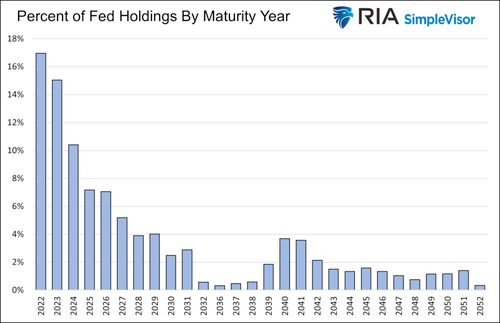

然而聯準會還有可能更積極的縮表,具體來說,6月1日聯準會正式開啓縮表,6–8月美債到期量處於下半年最高的水平,同時美債縮減的上限水平也偏低,也就代表到期再投資的公債佔比依然較高,期間內縮表壓力相對可控;但9月開始至明年美債到期量明顯減少,縮減上限又同時提高,到期再投資的公債佔比明顯下降,縮表對市場收縮資金的力度將上升。

比較上一次2015年開始的升息循環,也可以發現,本次聯準會的動作,不論速度或力道都更加明顯。上次縮表與首次升息間隔22個月,且2015年12月首次升息後,在將近1年時間都沒有進一步動作,要等到2016年末才開始第二次升息。兩次的貨幣緊縮週期均是循著taper→升息→縮表的路徑進行。由此可以發現這一次從taper結束到首次升息,再到正式縮表,時間間隔較上次明顯縮短,這也反映出,本次縮表的速度是顯著提升的,這與本次更快的加息速度也相呼應。

從上次2017開始的縮表對照美股的表現,可以發現,縮表並不意味著美股一定是下跌的,事實上從上次縮表開始到結束,整體來說,美股是上漲的。但是中間過程中的波動明顯變大。接下來市場關注的焦點,還是在於究竟經濟是否會陷入衰退?

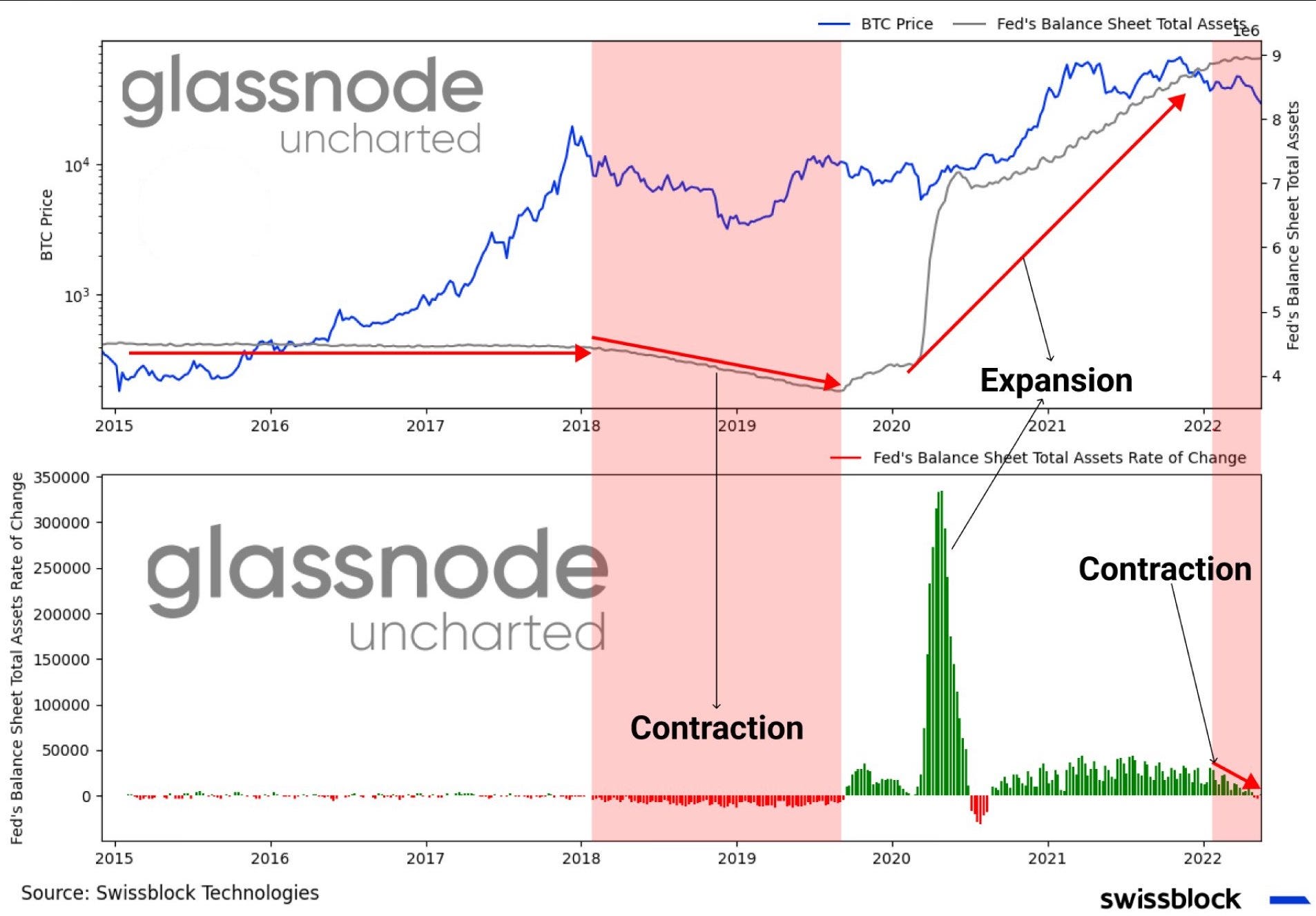

接著,回來看看縮表跟比特幣的關係,最近的行情我們應該可以發現,加密貨幣就是一個「吃錢」的怪獸,他非常仰賴浮濫的資金,而且是最最浮濫的那種。從2017年10月縮表以來,比特幣前一波的泡沫就應聲破滅,進入兩年的熊市,一直要到2019年聯準會重新擴張資產負債表之後,才重啟復甦。過程中比特幣距離最高點,最大的跌幅是86%。

總結來看,目前就公債殖利率的變化,只能觀察出短線聯準會升息態勢相當猛烈,因此短天期的債券殖利率都大幅快速上升,長天期債券殖利率也有相對應的上揚,可喜的是,目前債券市場並沒有出現衰退的警訊,也就是殖利率倒掛的現象。而,受惠於近期美國股市大幅修正的情況下,股票市場的盈餘殖利率,也開始大幅反彈,讓股票的吸引力大增。身為跟股票一樣的風險性資產,加密貨幣卻沒有辦法產生穩定的股息收益,也因此會在這個過程當中遭到優先拋棄。然而,加密貨幣仰賴著國家浮濫的貨幣政策而生,話說中本聰2008年發布論文《比特幣:點對點電子現金系統》,正是量化寬鬆的初登場,看起來只要國家法幣的發行不節制,加密貨幣就永遠有它生存的空間。

【文章由比爾的財經廚房授權提供】