拉美基金2022年大豐收!平均報酬率15.8% 各類海外基金績效一次看 |財經

2022/12/27 13:45:26文/資深記者 李錦奇

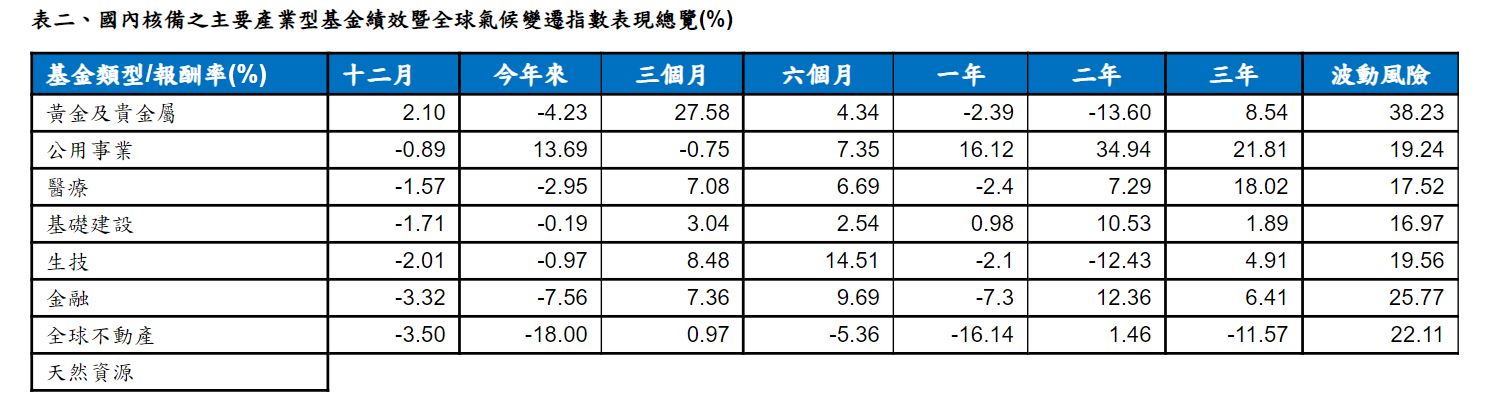

2022年進入尾聲,回顧今年以來的海外基金績效,拉丁美洲股票型基金平均漲幅15.81%,遙遙領先其他地區;產業型基金部分,能源基金平均上漲37.4%,天然資源基金平均上漲25.85%,公用事業基金平均上漲13.69%,都是逆勢領漲的強勢海外基金。

相對地,東歐股票型基金今年以來平均下跌54.33%,投資人帳面虧損慘重;台灣股票型基金下跌28.58%,投資人同樣是哀鴻遍野。

如果單看12月以來,證期局核備的988檔境外基金(股、債均含)平均下跌1.47%,其中,714檔股票型基金平均下跌2.25%,257檔債券型基金平均上漲0.56%。

進一步來看,印度股票型基金12月以來平均下跌6.89%,表現落後;東歐股票型基金跌深反彈,上漲2.92%,大中華基金平均上漲2.61%居次;產業型基金部分,黃金及貴金屬基金一枝獨秀,平均上漲2.1%。

法人指出,隨著中國放寬防疫限制,投資人預期解封將有助經濟復甦,加上中國政府定調2023年將力求擴大內需,讓大中華基金持續受到資金青睞;反觀印度基金表現居末,背後可能反映資金從先前表現良好的印度市場撤出,並轉向中國。而黃金是因主要央行維持鷹派並未打擊黃金,因在美元回落、經濟衰退擔憂下,支撐了黃金買盤,使其在各產業基金中表現最佳。

富蘭克林證券投顧表示,儘管近期數據顯示通膨持續緩解,但美歐央行表態2023年將維持緊縮性政策,日本央行也釋出長期超寬鬆政策可能轉向的訊號,壓抑資產評價面,而越來越多數據顯示未來一年經濟衰退風險升高,增添風險性資產波動,預期「債優於股」將成為年底至2023年第一季的投資主旋律,建議投資策略如下:

(1)核心配置:以採取靈活配置的美國平衡型基金為核心

(2)防禦配置增持高評級債券:因應通膨放緩、聯準會升息接近尾聲及景氣下行風險,將開啟債市多頭行情,首選側重高評級債的全球複合債、美國政府債或全球債券型基金。

(3)股票配置三路並進:聯準會本波升息對經濟和企業獲利衝擊的後座力仍不容小覷,預期2023年第一季股市將延續震盪測底走勢,建議靠攏於防禦色彩的基礎建設、公用事業產業及美國股利成長型股票基金,並透過長期定期定額策略參與生技及科技產業創新商機。而相較美歐經濟仍在下坡段,2023年中國經濟有望隨防疫鬆綁而自谷底回升,積極者可留意中國及新興亞股的轉機行情。

至於債券及平衡型基金部分,歐洲非投資等級債基金12月以來上漲1.78%,連兩個月表現最佳,因持續受惠於歐洲企業獲利和經濟數據展現韌性等因素提振。

新興市場債券是另一個普遍表現不錯的債種,像是新興市場強勢貨幣和當地貨幣債券基金,分別上漲0.83%、1.45%,而亞債則上漲1.41%。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克表示,當前多數央行以對抗通膨為唯一目標,並接受為抑制通膨可能帶來的經濟負面影響,雖然面對政策快速收緊使風險性資產承壓,預期一旦緊縮政策有所緩解,股債資產的負相關性將回復正常化,債券可望重拾抵禦風險功能。

富蘭克林華美投信表示,回顧過往高收益債券(高收債)在升息期間的表現都不錯,主要反映在升息中後段,市場能夠在充分預期聯準會動作後、利空出盡,推升風險資產走揚,故建議投資人不妨加碼固定收益資產,積極型投資人可布局非投資等級債券。

富蘭克林華美全球非投資等級債基金經理人陳彥諦表示,高收債基本面強勁、特性適合當前環境,且估值便宜,截至12月13日止,美銀美林高收債指數的殖利率為8.35%,具有極佳機會。

國泰20年美債ETF(00687B)基金經理人鍾郁婕表示,隨著通膨壓力逐漸下降,美國聯準會有望持續放緩升息步伐,長期而言有利於資金回流債券類資產,債市上漲機會多,如基於政府信譽所發行美國公債,擁有穆迪給予的Aaa最高國家信評,不僅廣受投資人歡迎,市場也大多將其當作資產避風港。且根據歷史經驗顯示,在升息循環末段,停止升息期間是投資美債好時機,特別是長天期美債,因存續期間較長,資本利得空間相對具爆發力。

國泰投資級公司債ETF(00725B)基金經理人林盈華分析,回顧1980年以來,經濟落底前半年,觀察股市表現,如標普500指數,期間報酬率漲跌不一,但投資等級債相關指數,如彭博Baa公司債總報酬指數都是上漲的。且自2000年以來,殖利率曲線倒掛期間,美國投資等級債平均報酬表現為2.25%,比標普500指數優異,若將投資時間拉長至利率倒掛結束後1年,美國投資等級債的平均報酬表現達5.74%,也優於標普500指數的2.27%,顯示在經濟放緩的情境下,投資組合納入投資等級債更具優勢。

法人分析,目前金融市場正在歷經較長時間的高利率環境,債券資產會是目前不可或缺的投資配置。由於明年景氣走向仍具不確定性,故建議投資人可關注高評級長天期債券,如對於景氣下行風險抵禦能力較強的美國公債與投資級公司債,同時還有債息作為下檔保護,建議投資人在目前升息放緩的投資環境中,可開始定期定額配置債券ETF,除了有債息入袋外,還有機會抓住債券價格回升的收益契機。