年息8%等你領!穩月收基金搭配這招 低波動風險來參與科技股

2023/07/25 10:07:20文/資深記者 李錦奇

喜歡領息的投資人,可別錯過美國平衡型基金,因為該類型基金的年化配息率已經高達8%,遠勝美元定存或許多股票,比起債券基金或債券ETF也毫不遜色。除了單筆一次投資,專家還教戰1招:母子基金投資術,可以再把報酬率拉高8個百分點,並且透過專業基金經理人幫挑價值型科技股,用較低波動風險,來參與科技股。

所謂的母子基金投資術,也就是選定一檔基金,當成主要核心資產,透過領到的配息,去投資另一檔子基金,錢滾錢,拉高投資報酬率。

舉例來說,先選定母基金:美國股債平衡策略(40%配置在MSCI美國高股利指數+30%放在彭博美國複合債指數+30%配置在彭博美國非投資等級債指數),再將母基金配息,投資到子基金(MSCI世界科技指數)。

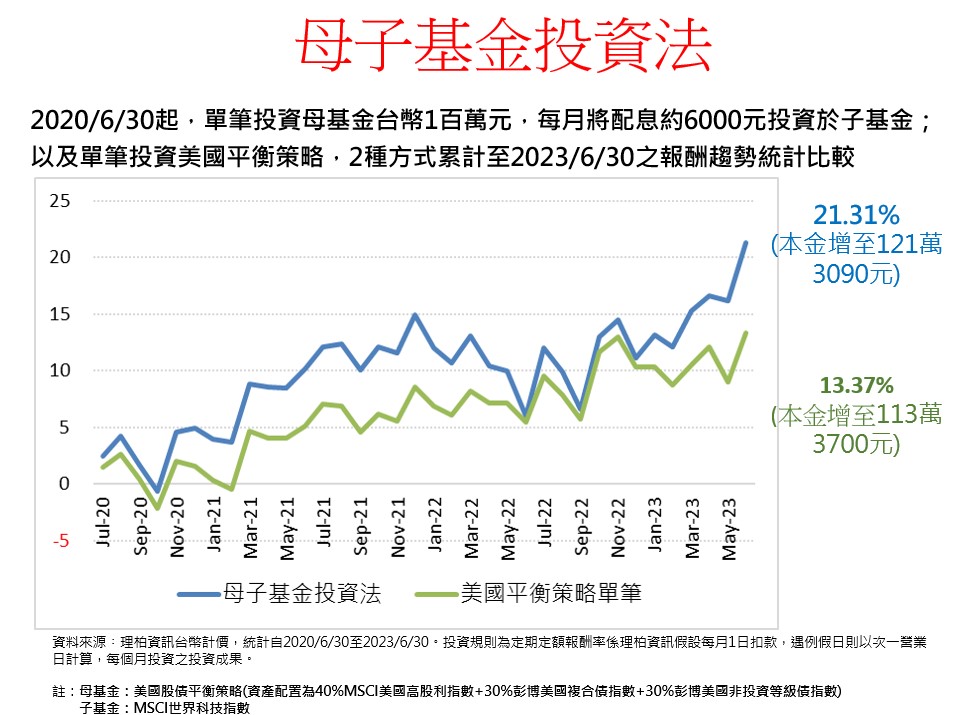

舉例試算,如果一開始用台幣1百萬元投資在母基金(美國股債平衡策略),然後每月再將配息約6000元,定期定額投資於子基金:MSCI世界科技指數,3年下來(截至今年6月),本金會增值21.31%,大約增值到121萬3090元,每年平均報酬率達7%(如下表的藍線走勢)。

如果想保守些,把單筆1百萬元都投資在美國股債平衡策略,三年下來,累計報酬率13.37%,本金增值到113萬3700元(如上表的綠線),每年平均報酬率也超過4%,也遠勝定存甚至是股票股利。

透過母子基金投資術,除了可以提高報酬率,還可以避免單押單一基金或個股,降低投資風險。

舉例來說,如果在2020年7月單筆投資MSCI世界科技基金,在2021年11月頂點,報酬率雖然一度達55.62%,但如果沒有及時停利出場,之後股市大幅修正,報酬率也會跟著縮水,到了2022/9報酬率僅剩16.64%,波段跌幅達25%。

萬一,你不巧選在2021年11月高點才追高進場,結果更糟糕,不但沒賺到錢,甚至還會倒賠25%。

反觀前述的母子投資策略,也就是美國股債平衡策略當母基金,搭配MSCI世界科技指數當子基金,拿母基金的月配息,去定期定額投資子基金,在前述的股市上漲期間(2020/7-2021/11),母子基金投資績效14.91%雖然落後,但當遇到下跌階段(2021/11-2022/9),跌幅只有7.22%,表現相對抗跌。

今年以來,科技股瘋狂飆漲,費城半導體指數上半年大漲46%,那斯達克指數上漲32.3%,少數權值股像是輝達,更是狂漲189%,臉書大漲138%,特斯拉上漲112.5%,讓投資人為之猶豫疑惑,不曉得該追不該追?

專家認為,此刻就是回歸到資產配置、股債平衡投資的時機。即便科技股後市並不看壞,但追高風險不能輕忽,加上國人此時手中可能已經有很多科技股、科技ETF或科技基金,當科技股可能偏貴的時候,此時應分散投資到美國平衡型基金,讓專業基金經理人,幫你做股債資產配置,幫你挑選價值型科技股,用較低波動風險,來參與科技股。

專家提醒,美國平衡型基金,也有不同的特色與股債配置,此時應挑選股票部位以高股息股為指標的平衡型基金,才不會重複重押科技,真正做到分散風險,掌握類股輪動,也可省去選股選債的困擾,等科技股整理完,籌碼穩定,再來加碼科技股也不遲。

以美國平衡型基金3年期績效第一名:富蘭克林穩定月收益基金為例,鎖定高股利股票與高債息債券,具有雙高優勢,近一年績效11.09%,三年期績效29.18%,平均每年報酬率大概都有10%。

而且,美國平衡型基金配息實力,可能還超過不少人想像。

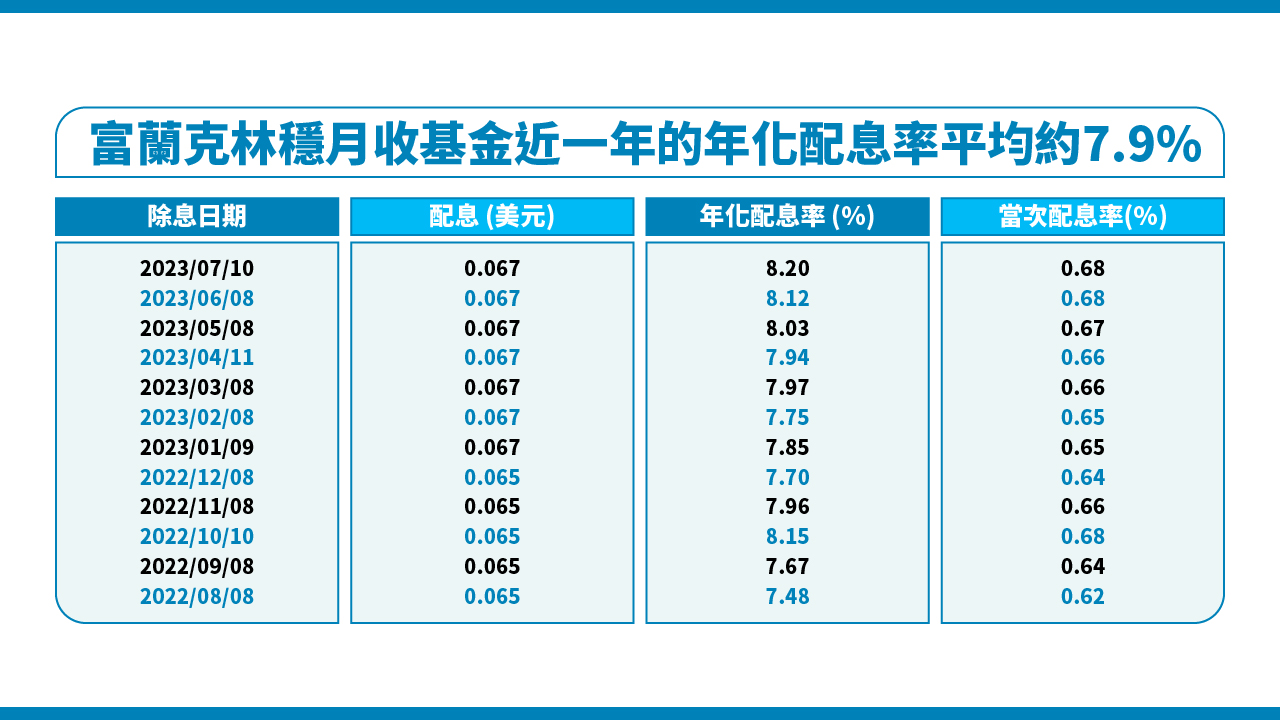

同樣以穩月收基金為例,每個月配息,自去年8月以來,年化配息率至少7.48%起跳,隨著美國強力升息,配息率也節節高升,衝破8%,以最近一次(7/10)配息為例,年化配息率衝高至8.2%,是一年來最高(如上表)。

專家分析,該檔基金採月配息機制,對於有領息需求的投資人來說,相當方便,資金還可靈活運用,例如採取前述的母子基金投資術,把穩月收基金當母基金,拿月配息去投資科技基金,既可穩定領息,又能兼顧科技股的股價爆發力,進可攻,退可守。