富蘭克林投顧Q4投資策略!首選「高、人、氣」 留意這些大事

2023/09/23 10:35:27文/資深記者 李錦奇

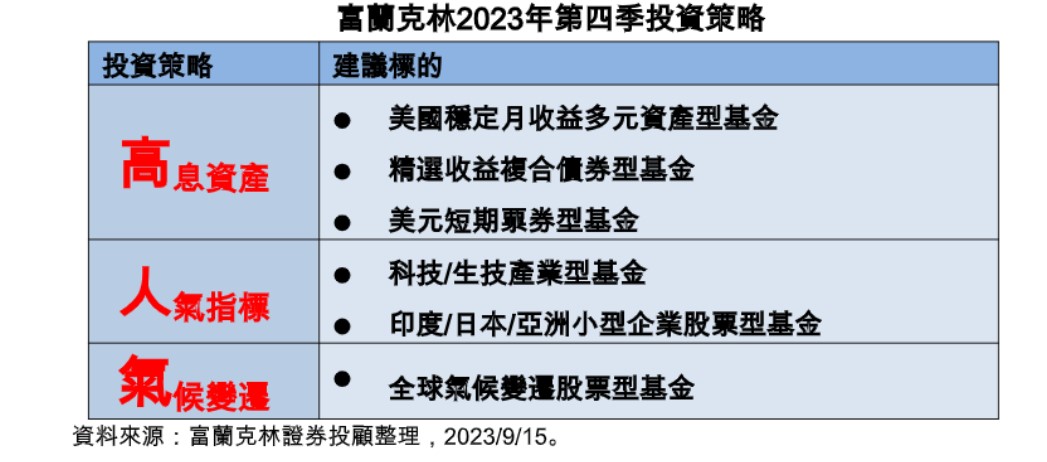

第三季以來金融市場陷入震盪整理,展望第四季, 富蘭克林證券投顧指出,今年底至明年初將進入停止升息階段,歷史經驗顯示,聯準會停止升息階段主要股債市表現可期,尤其看好債券資產在殖利率墊高後的收益吸引力,第四季建議採取「高人氣」投資策略。

也就是核心配置首選「高息資產」,建議靠攏美元短期票券型基金及精選收益複合債券型基金,並以美國穩定月收益多元資產型基金網羅股債收益題材。看好「人氣指標」的科技/生技產業、以及印度/日本等亞洲股票基金,以及「氣候變遷」引爆的全球減碳商機,可列為投資首選。

富蘭克林證券投顧表示,觀察最新OECD領先指標,除了歐洲仍在放緩之外,全球主要區域景氣持續改善,加上半導體產業庫存高峰已過、第四季有望迎來復甦,有利股市上演旺季行情,潛在風險則需觀察高利率及高油價對經濟及年底假期消費動能的影響,第四季消息面則須關注中國政策、10/1歐盟碳邊境調整機制(CBAM)試行及11/30~12/12聯合國氣候峰會(COP28),全球將迎接新的碳定價時代並檢視各國減碳進展,而11/12~18亞太經濟合作組織(APEC)領袖高峰會,美中領導人能否順利會面,亦將牽動美中情勢的敏感神經。

富蘭克林坦伯頓穩定月收益基金經理人愛德華.波克指出,相較於股市,目前債市投資機會更具吸引力,偏好債優於股,並運用彈性策略於多元資產中尋找收益與成長兼具的投資機會。股票資產中看好評價面便宜且具備較高股利優勢的金融、醫療、公用事業與能源等類股,有望吸引資金青睞,隨著美國十年期公債殖利率已攀升至4%以上,投資級債與非投資級債也有高達近6%及9%的水準,更是現階段偏好的收益機會。

富蘭克林坦伯頓全球氣候變遷基金經理人克雷格·卡麥隆認為,全球減碳乃大勢所趨,國際能源署(2021年5月)預估2030年前淨零商機達4兆美元,隨著歐盟碳邊境調整機制(CBAM)將於今年10月試行、2026年正式上路,將為全球『碳定價』開啟新的里程碑,預期也會重塑全球經濟和產業面貌,看好自己減碳且能幫助別人減碳的企業將成為未來贏家,為避免投資趨勢主題容易有資金炒作的風險,採取全球化布局及核心價值選股策略以降低波動風險。