美聯準會利率連4凍!重點一次看 法人建議這樣布局

2024/02/01 12:01:29文/資深記者 李錦奇

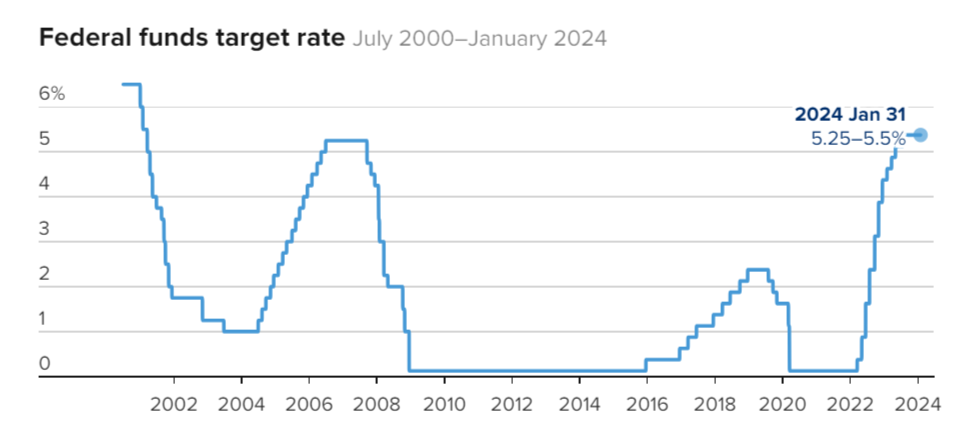

美國聯邦準備理事會(Fed)今天再度宣布利率按兵不動,維持5.25%-5.5%,符合市場預期,這是繼去年9月宣布不升息之後,連續第4次不調整利率,維持近23年(2001年初以來)的利率最高水準。聯準會主席鮑爾依舊不鬆口,強調首次降息開始時點仍待觀察,3月降息並不在聯準會預期的基本情境。

聯準會從2022年3月以來,已經升息11次,累計升息21碼,或5.25個百分點。這次是近來連續第4次暫停升息(2023年的9月、11月、12月,以及2024年1月)。

▲圖說:美國聯邦基準利率長期走勢圖。(圖/翻攝CNBC)

根據《CNBC》報導,聯準會刪除了繼續升息直至通膨得到控制的聲明,但也強調,通膨仍高於目標,目前尚無降息計畫。

第一金美國100大企業債券基金經理人林邦傑指出,聯準會再度停止升息,同時在會後釋出討論降息與放緩量化緊縮(QT)等相關訊息,短線美債殖利率的波動雖大,研判至年底美債殖利率仍可望呈現向下趨勢,美大型企業債券表現正向可期,且維持具吸引力收益水準,唯仍需留意美債殖利率在市場臆測降息時點,帶來較大波動的短線風險。

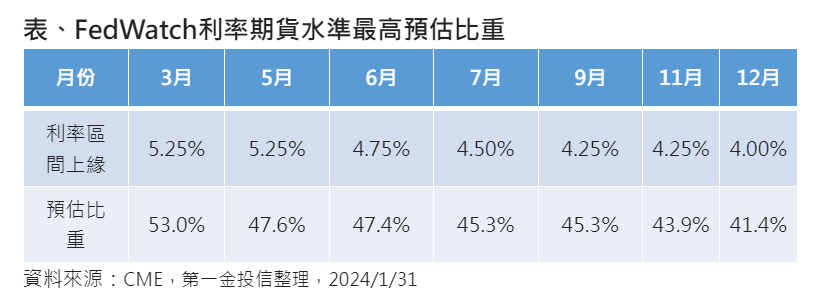

從最新FedWatch利率期貨數據觀察,市場預期降息的情境相較去年底,最快3月降息一碼機率降至53%,至年底降息幅度介於3至5碼。聯準會本次聲明,已將升息的選項排除。

此外,聯準會在本次聲明中,對經濟的看法,由放緩(slowed)調升為穩健擴張(expanding at a solid pace),林邦傑分析,美債殖利率在市場對於利率政策動向有較大預期的同時,各項經濟數據與官方聲明,都會帶來利率區間波動風險,不過,今年內聯準會轉向降息政策方向確立,若拉長至年底觀察,殖利率仍可望呈現下降趨勢,債券表現正向可期。

林邦傑也提醒,更值得關注的還有聯準會本次已開始討論縮減QR速度的議題,針對縮表的部份,市場臆測上半年有機會推出放緩QT(量化緊縮)計畫,這也可由本次會議聲明已將先前對於銀行風險事件的聲明內容刪除看出,券商預期聯準會最快將於Q2縮減QT規模,此將大幅降低民間吸收增發公債壓力,這也意味著原本市場上配置於債券的資金,可望轉向同屬投資等級的大型企業債券,或是新興市場債券等標的。

第一金美國100大企業債券基金主要投資標的為美國標普前100企業發行之債券,今年年中聯準會將推動降息政策,並帶動新一波資金派對重開,加上QT縮表降低公債供給量等,皆有利於大型企業債券、金融債券的投資需求湧現,林邦傑指出,基金在近期產業配置的調整上,也適度加碼金融債。

林邦傑建議,在債券殖利率出現較大波動之際,可伺機建立投資級債券基金投資部位,此外,在長短天期債券利差隨降息政策推動而收斂,也有助於中、短天期債券的表現,也是近期基金操作配置調整的方向。

中租基金平台總經理蘇皓毅表示,雖然聯準會利率會議淡化了3月降息的預期,進而導致美股修正,但仍不減對市場中長期的樂觀,建議可留意三大面向。

第一、自2022年3月聯準會快速升息以來,已經超過20個月,通膨正在逐步朝目標2%靠攏,啟動降息循環只是時間問題。第二,美國總統選舉,兩大黨的政治角力恐衝擊部分產業,導致股市震盪加劇,所幸現任總統通常會透過實施新政策或推動降稅,來提振經濟和選民信心,以爭取總統競選連任,統計歷年美國現任總統競選連任的當年,美國股市都有亮眼表現,標普500指數在大選年平均漲幅超過12%。

第三,輝達等科技七巨頭2024年獲利預期再成長22%,美股有望在七大科技巨擎領跑下持續走高,惟步入高檔後震盪可能加劇,除了持續關注產業題材動能外,搭配定期(不)定額或是母子基金自動循環投資進行加碼,不失為穩度市場變動最好的布局心法。

蘇皓毅說,2024年股票部位首選美國大型科技股基金,同時也相當看好日本、台灣、印度的股市表現;債市方面,考量目前各類型債券殖利率均相當誘人,保守及穩健型投資人建議以「投資等級債券」為核心資產,風險承受度較高者亦可選擇「非投資等級債券」或「股債平衡」基金,來參與十多年難得一見的債券殖利率高點。

柏瑞投信表示,雖然降息時程的預期往後延,但今年進入降息循環趨於篤定,將有利於特別股、非投資等級債等固定收益資產的後市,可提早布局擁有息收潛力、且兼顧信用品質的特別收益。

柏瑞投信指出,固定收益市場向來對政策利率的敏感度高,且過往多有提前反應的特性,若等到Fed正式啟動降息才進場,恐錯失部分潛在報酬機會。觀察目前特別股和非投資等級債的殖利率依然處於多年相對高位、且價格仍具有回升空間,不妨趁Fed尚未降息前提早卡位當前的投資甜蜜點。

柏瑞全球策略非投資等級債券基金經理人劉文茵表示,非投資級債企業財報雖出現放緩跡象,惟整體債信狀況仍佳。不過先前利率走升對體質較弱企業持續帶來財務壓力,使得美國非投資等級債違約率緩慢攀升,預計2024年違約率將達2.75%,但仍低於長期均值的3.4%。

此外,預期總體經濟深度衰退的機率不高,非投資等級債企業基本面仍佳,信用利差將介於區間震盪的格局不變。至於今年整體發行量將增加至2250億美元,而淨發行量上升至850億美元,與去年相較出現顯著增幅,但仍低於長期均值,預料供給面將支撐市場表現。而目前非投資等級債的殖利率水準仍高於5年均值,亦可望持續吸引買盤進駐。

保德信指出,聯準會降息時間預期推遲,預料最快需於5月才有機會見到降息,而根據1984年以來統計顯示,只要在降息前一季進場持有美國非投資級債,持有3個月、1年分別可達到4%、5.5%的表現,顯見目前為卡位美國非投資級債的良好時點。

PGIM保德信美元非投資等級債券基金經理人張世民表示,回顧歷史共發生過6次降息,統計只要在降息前3個月進場投資美元非投資級債指數,並持有至降息發生當月底,指數報酬率可達百分百正報酬,且平均報酬率為4%,至於降息前3個月進場並持有1年的平均報酬率則為5.52%,正報酬率亦將近7成。

張世民進一步指出,從非投資級債的量能來看,初級市場的發行量將可以比起前兩年僅1000至1700億美元水準有所提振,回升至2250億美元左右,不僅能活絡次級交易量,更可能增加新的投資標的,在積極主動選券下,有機會創造超額報酬。

至於違約率的變化,張世民分析,美銀美林研究報告顯示,2023年12月美國非投等債違約維持2.4%不變,以產業觀察,高違約率主要分佈於媒體、科技與汽車產業,其違約率約落在7.6%至8.2%,若以評級區分,CCC評級違約率呈現連續2個月小幅滑落至16%,較佳評級的B評級美債則達到近0%違約率,顯見慎選美國非投等債可創造較佳報酬、較低違約率目標。

眼見目前為良好的進場時點,張世民建議,投資人不妨採取持續分散產業與發行人曝險的方式,並持有適量現金或美債,待市場修正或於初級市場加碼基本面持續改善的券次;產業上相對看好非循環性消費,如醫療服務等。

國泰世華銀行認為,降息時程將落在6月,全年有3-4碼的降息空間。若美國通膨降速優於預期,則有機會於5月降息,降息幅度則有望增至4-5碼。

國泰世華銀行預期,美國聯準會(Fed)朝向寬鬆貨幣政策,且在美國經濟保持韌性下,實現軟著陸機會大。以產業循環來看,製造業庫存去化情形改善,景氣回升,然服務業從高度成長漸漸恢復常態。

就股市來說,待美國政策利率轉向後,美債殖利率回落,有助股市評價面修復,將帶動股市上漲行情。伴隨著今年製造業景氣復甦,企業獲利能力有望增加,為股市底部提供支撐,正向看待2024年股市前景,聚焦大型科技成長股。

債市部分,高利環境走入尾聲下,長線美公債殖利率將持續下行,在啟動降息前如果殖利率反彈,可適度增持債券部位,對於鎖定穩定息收的投資者而言,應把握難得一遇的高利點位,創造穩定現金流收入。

匯市部分,美元仍反映降息預期,在3月降息預期落空後,投資人轉向5月降息可能,在此期間,美元呈現盤整態勢。若經濟數據支持,對5或6月降息的把握度升高,美元將有回落空間。