壽險業可做「金融資產重分類」!立委砲轟金管會監理放水 任由「會基會」解釋|財經

2022/10/12 18:04:59文/資深記者 李錦奇

壽險業者淨值狂降,業界提議開放重編財報,讓業者可以將持有的金融資產,做重新分類,降低淨值波動衝擊。金管會昨天同意解禁,要求保險業者因依照會計研究發展基金會(以下簡稱為會基會)參考指引辦理,並會要求業者提列特別盈餘公積,避免業者因此多發股利。

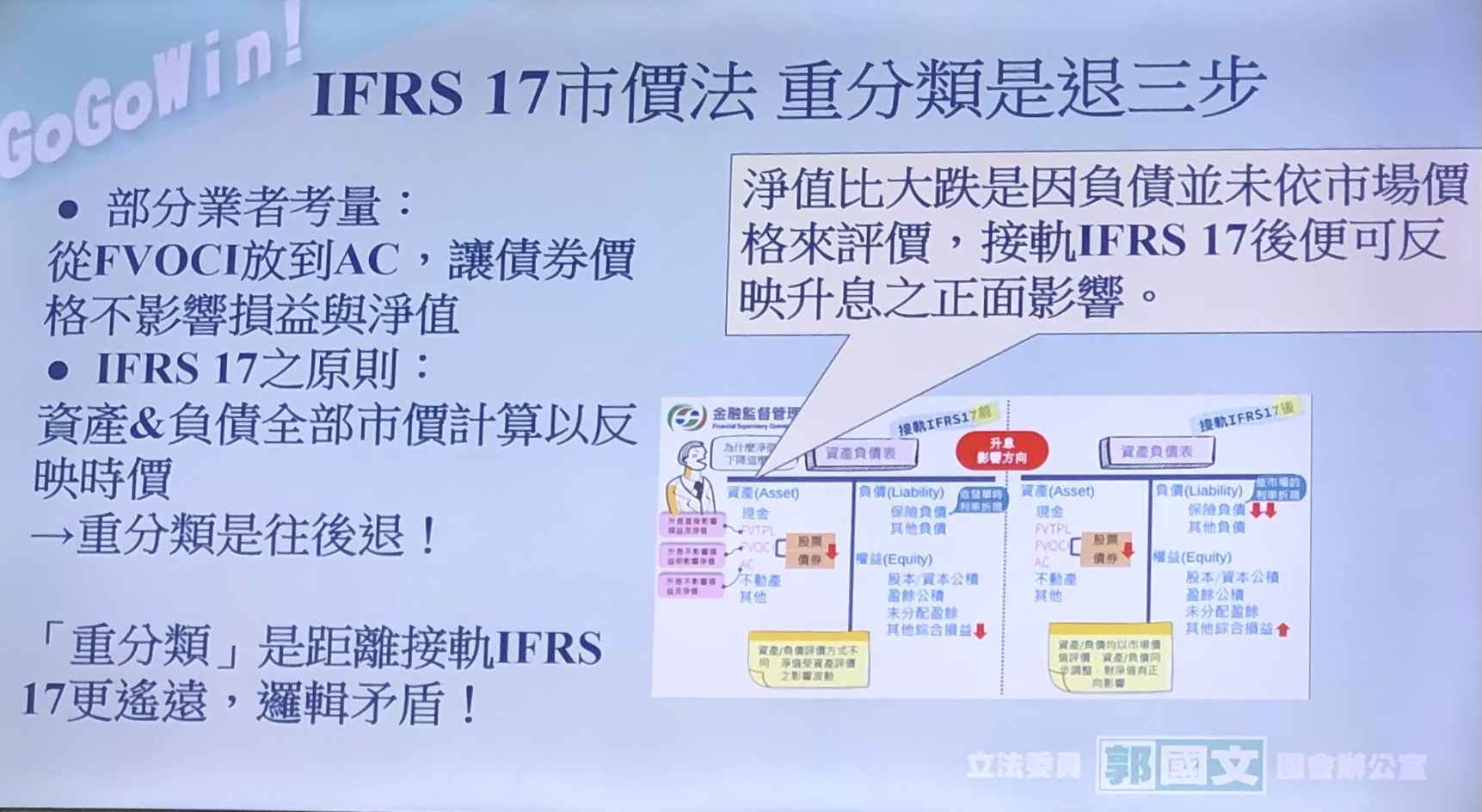

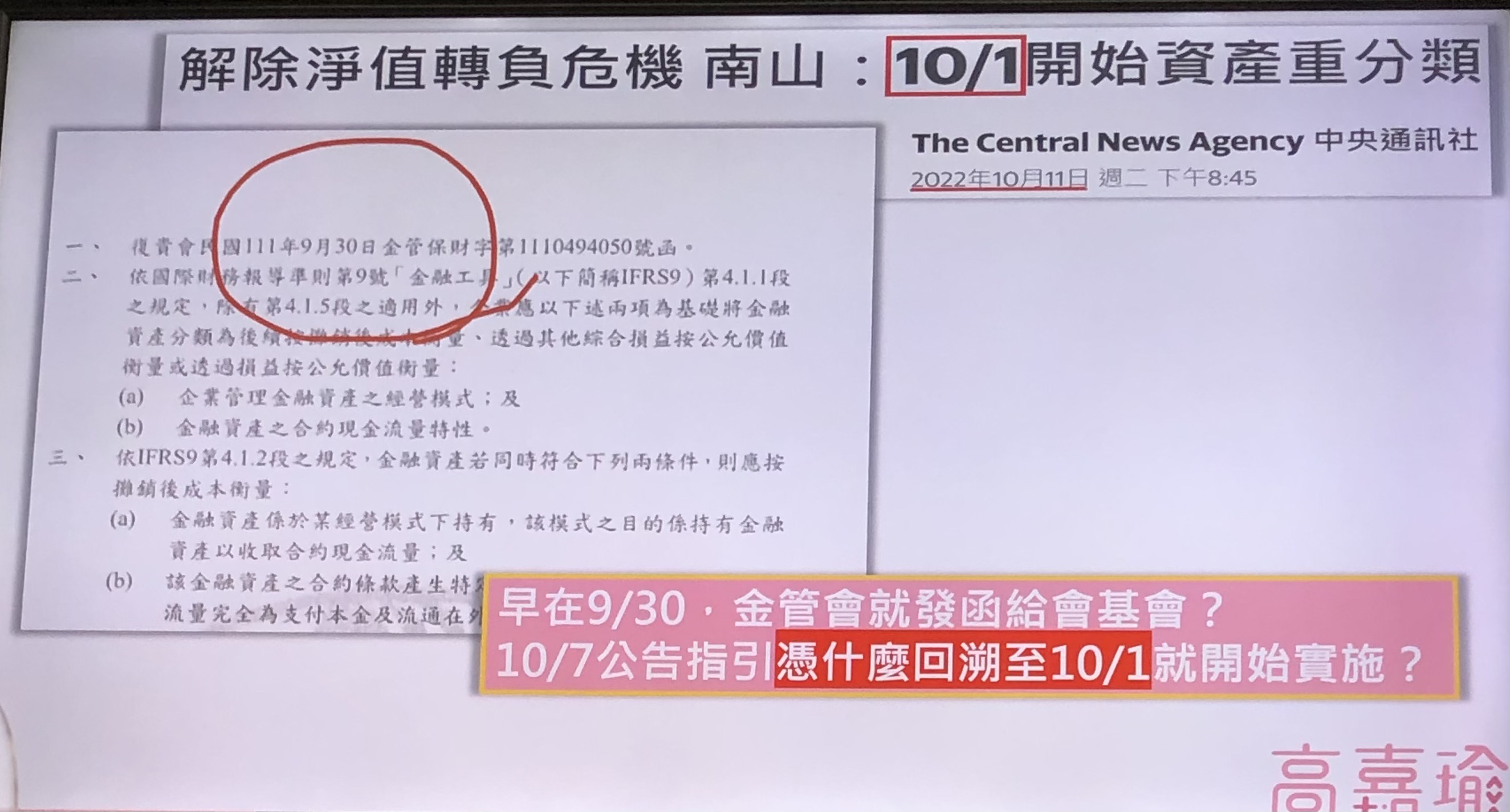

不過,此一措施引起多位立委質疑,今天在立院財委會群起砲轟,民進黨立委郭國文指出,金管會9月30日洽詢會基會,徵詢意見,「但這麼巧,就有公司在此之前,董事會通過經營模式變更,難不成有通天本領,能夠未卜先知,知道金管會會去函要求會基會解釋?種種跡象,很難讓人不懷疑,有官商套招,為特定對象解套的嫌疑」,金管會主委黃天牧強調這不是監理寬容,「我說這是監理放水」。

郭國文也點出,2018年,金管會就跟業者強調財報裡的AC(編按,按攤銷後成本衡量的金融資產,通常是持有到期,例如債券到期,領回本金跟股利)比例不宜過低,但就是有人不聽話,現在還要金管會收拾殘局。

▼圖說:立委郭國文質疑金融資產重分類,是退三步,距離即將上路的17號會計公報,距離會更遙遠。(圖/記者李錦奇攝)

郭國文批評,如今,正反有不同意見,金管會卻採納正方的,竟然讓會計師跟經營高層做決定自家金融資產要不要重分類,好像一切都套好了,如何杜悠悠之口?

郭國文指出,這樣做,會讓財務黑洞隱藏更大,風險不要任意轉嫁,他建議是否可以讓IASB(國際會計準則理事會)來做決定?

金融資產重分類,之所以引發正反意見,主要是因依照會計原則,放在AC(按攤銷後成本衡量)項目下的金融資產,例如債券,多數要持有到期領利息。因為不會輕易賣出,因此當市場升息、債券價格下跌時,不用評估未實現損失;反之,當降息時,債券價格上漲,也不評估未實現收益。

如果是要交易的金融資產,不適合被放在AC,應是放在FVTPL,按市價來評價損益;或是可能會交易,放在FVOCI,也就是用市價來評估損益,計入其他綜合損益。

國際會計準則委員會於 2014 年 7 月發布國際財務報導準則第 9 號 「金融工具」(IFRS9),並自 2018 年 1 月 1 日開始適用,金融業者對自家的金融資產做好分類後,下好離手,除非是企業改變經營模式,才能重新分類。

現在因為美國連續大幅升息,導致債券價格下跌,壽險業者手中持有的債券,帳面價值跟著縮水,如果當初財報沒有選擇把債券放在AC的業者,現在淨值會大幅縮水,面臨增資壓力。

主張重分類的業者,認為現在是特殊狀況,國際皆然,並非只有國內保險業者要面對,因此主張監理寬容;反對派則認為,當初不選AC,想要交易債券獲利的業者,現在看情況不利,就要求財報改分類,不公平也有美化財報疑慮。

相關新聞請見:《國泰金總座李長庚支持「監理寬容」!贊成金融資產重分類 重話抨擊質疑者「有何居心」》

▲圖說:立委郭國文呼籲,應該請國際組織解釋能不能資產重分類。(圖/記者李錦奇攝)

國民黨立委林德福也詢問,金管會以穩定金融保險市場為理由,讓壽險業者金融資產重分類,淨值回升,是否無法客觀呈現壽險業真正財務實況?

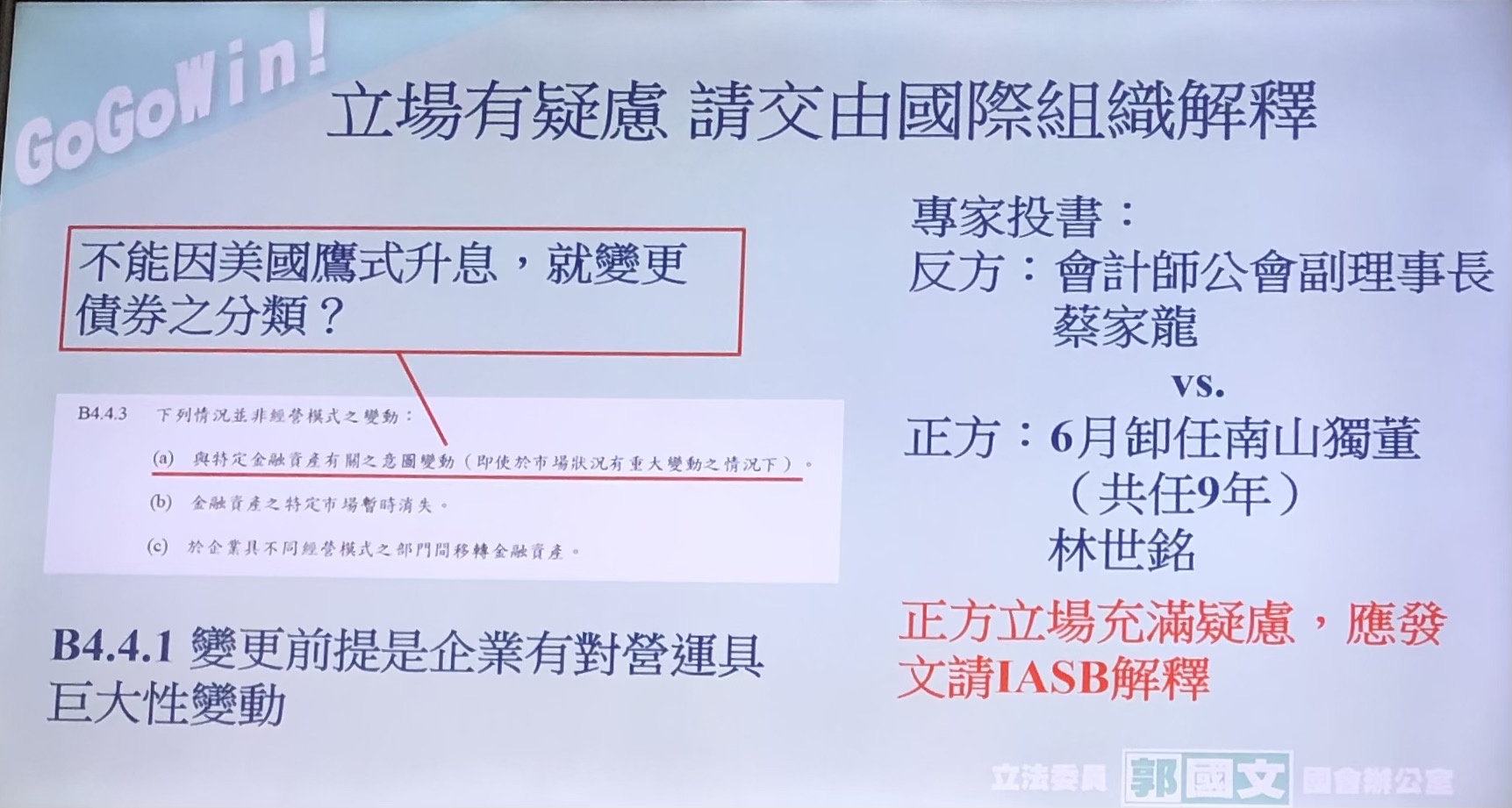

民進黨立委鍾佳濱則指出,美國鷹式升息,符不符合企業經營環境改變的定義,這個解釋權是潘朵拉盒子,一旦把潘朵拉盒子打開,開了這個門,大家都可以來了,金管會要維持金融穩定,不要打開潘朵拉盒子。

鍾佳濱質疑,金管會任由會基會解釋,難道保險公司董事會通過,簽證會計師通過,金管會就讓它通過嗎?有沒有去查?

▲圖說:立委鍾佳濱警告,金融資產重分類,是打開潘朵拉盒子。(圖/記者李錦奇攝)

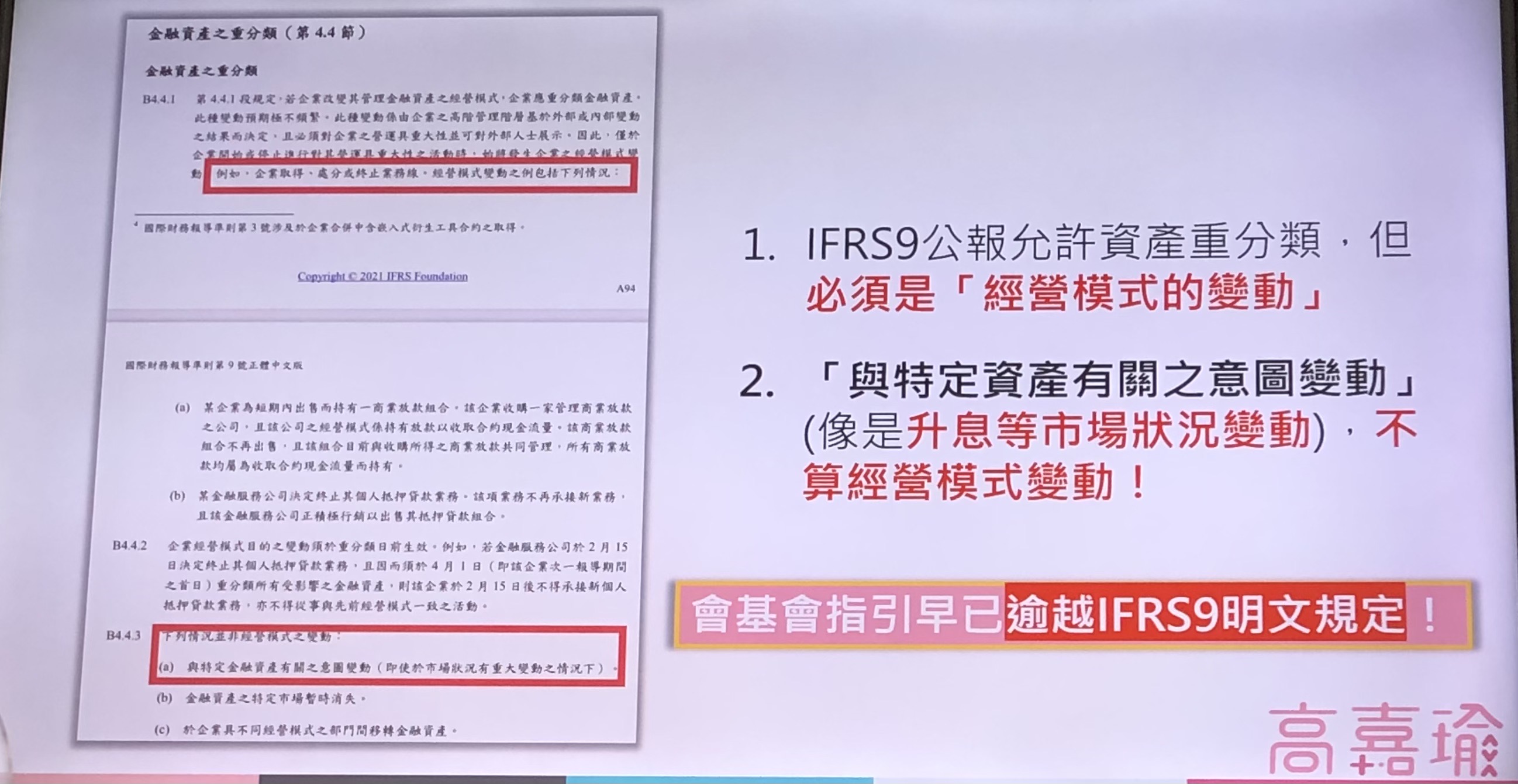

民進黨立委高嘉瑜質疑砲火更是猛烈,批評金管會開放讓保險業者做金融資產重分類,財報更改,金管會證期局長張振山說公司自己要負責任,但南山人壽淨值已經是負數,財務黑洞無法預測,不知道洞有多大,「金管會你讓它隱藏在AC之下,你敢保證,未來五年內,南山不會出事嗎?」。

高嘉瑜點名金管會主委黃天牧,不能把任內爛攤子,丟給下一任主委,幫這些壽險公司作掩蓋,「不要再走回頭路了,不是在過渡期,一下子公允價值,一會兒成本計算,破壞體制,獨厚特定壽險業,讓外界產生很大質疑。」

高嘉瑜批評,潤成聯貸案190億元,其中有5家公股行庫貸款,擔保品是南山人壽股票,現在淨值是負,等於是零擔保,公股銀行好像無所謂,是不是應該趕快去瞭解,要求增提擔保品?合庫回答,9月15日有檢核一次,當時是符合條件,會請潤成看是要部分收回,還是增提擔保品。

▲▼圖說:立委高嘉瑜質疑金管會讓保險業者做金融資產重分類,是走回頭路,獨厚特定壽險業。(圖/記者李錦奇攝)

高嘉瑜指出,證期局也說,會研基金會對於會計公報只有翻譯權,沒有解釋權,這件事應該要去向國際基金會請示。

民進黨立委林楚茵也質疑,以後會不會又有人來找理由,來改分類?是否又有另外的理由,例如海外曝險。金管會昨天宣布壽險業適用金融資產重分類,雖能短暫解決美國升息造成淨值下降的問題,但眼前還有英國財政危機爆發,國內壽險業曝險達1.2兆元,會不會一波未平,一波又起。

林楚茵舉出,截至今年7月,壽險業在海外投資比例高達七成,國內有價證券僅兩成,創投、私募及公共建設甚至不到一成。林楚茵追問,上週金管會公布7家壽險公司9月底淨值未達3%,是否有清查海外投資比例過高?保險局長施瓊華回應,7家壽險公司有3家的海外投資比例超過七成。

▼圖說:立委林楚茵提醒,壽險業者海外投資連年上升,會不會一波未平,一波又起。(圖/林楚茵辦公室提供)

不過,也有民進黨立委吳秉叡,對於金管會開放金融資產重分類,表示贊成。

面對立委們的質疑,金管會主委黃天牧強調,不是為特定保險公司量身打造,而是目前已經達到極端情境,資產負債不匹配,不能公允呈現價值,因此同意讓壽險業者做金融資產重分類,但要履行一定程序,包括公司管理階層跟簽證會計師,要認同公司經營模式已經改變,還是要根據9號公報精神,會基會只是提供參考指引。

黃天牧強調,金管會希望業者要提列特別盈餘公積,不要明年把錢拿來發股利。他也坦承,有考慮過要求業者增資解決,但考量美國升息幅度非常大,如果只靠業者增資,金額非常大,並不是增資就可以解決,金管會希望提供一個方案,讓保險公司可以做選擇。

▼圖說:金管會主委黃天牧。(圖/記者李錦奇攝)

黃天牧也指出,台灣債券市場不夠發達,壽險業只好往海外尋求高固定收益商品,才能回饋給保戶,這是不得已的結果,金管會也希望業者留在國內投資,但確實是兩難,會繼續努力,漸進式的引導壽險資金回流,針對這三家加強監理,除了要求提特別盈餘公積,也會視情況要求提前增資。

金管會也透露,淨值比低於法定標準3%的7家壽險中,有4家壽險要做資產重分類,包含國泰人壽 、南山人壽、中國人壽、保誠人壽,這4家壽險保戶高達1718萬人,資產規模佔整體壽險業46.76%、保費收入占比41.9%,不能不顧及這些保戶的心理。

金管會是在昨天發新聞,宣布保險業進行金融資產重分類應依IFRS 9「金融工具」規定及會基會參考指引辦理。

以下是新聞稿原文:

國際財務報導準則(IFRS)第9號「金融工具」笫4.4節訂有金融資產重分類之原則性規範,對於實務之應用,財團法人中華民國會計研究發展基金會(下稱會基會)已於111年10月7日就「保險業因國際經濟情勢劇變致生管理金融資產之經營模式改變所衍生之金融資產重分類疑義」提供參考指引,金融監督管理委員會(下稱金管會)表示,保險業如擬進行金融資產重分類,應依IFRS 9相關規範及會基會參考指引辦理,金管會並將要求提列特別盈餘公積。

今(111)年於通貨膨脹壓力下,多國央行啟動升息,美國自3月至9月已連續升息12碼(3個百分點),且年底前仍有可能持續升息,已有多個國際組織提醒短期內大幅升息可能影響金融穩定,加上我國尚未接軌IFRS 17「保險合約」,資產面反映保險業持有債券價格下跌,惟負債面尚未以公允價值評價,無法完全反映升息對資產與負債之影響,故部分保險業擬改變管理金融資產之經營模式。

金管會表示,IFRS 9對重分類訂有原則性規範,會基會提供參考指引,個別公司能否重分類,仍應由公司管理階層與其簽證會計師,共同考量實際對金融資產之管理模式及相關事證進行判斷,管理階層須能清楚解釋經營模式改變之合理性及留存佐證,相關程序及資訊揭露並應依保險法及證券交易法相關規定辦理。另為維持保險業資本穩健,對於進行金融資產重分類之公司,金管會將要求提列特別盈餘公積,避免重分類使分派股利增加。

至於IFRS 17實施時程,國際會計準則理事會(IASB)於106年間發布IFRS 17,考量該準則實務執行之困難度及複雜度,延至112年生效,故目前各國均尚未實施。鑑於 IFRS 17 對我國保險業影響重大,包括資訊系統(會計、精算、投資、風控等系統)修改、歷史資料蒐集、商品策略調整等準備工作繁複,金管會參考各界意見後決定,我國以國際生效日後至少3年(115年1月1日)再實施為原則,以利觀察國外實施情況,配合我國國情適度調整因應,藉以完善各項接軌準備。

面對急遽變化之國際經濟金融情勢,維持金融穩定及維護保戶權益是金管會首要任務,金管會將持續關注保險業財務業務情況,要求業者維持良好清償能力,並強化公司治理、風險控管與內部控制,以合理確保保險業永續與穩健經營。