「棄股投債」族看過來!7大投信發表債券投資展望 一次看

2022/10/14 11:32:23文/資深記者 李錦奇

金融市場震盪不安,很多股票投資人荷包大幅縮水,轉而尋求資金避風港,例如債券或是債券型基金。《品觀點》整理了國內7大投信投顧最新債券投資展望,供大家參考。

國泰投信:鎖定信評高、收益佳、波動較低的美國投資等級債

國泰投信認為,目前升息循環與市場震盪的投資環境下,投資首重「穩健」,建議投資人可關注信評高、收益率相對高且波動較低的美國投資等級債,或透過相關基金配置,強化資產抗震性。

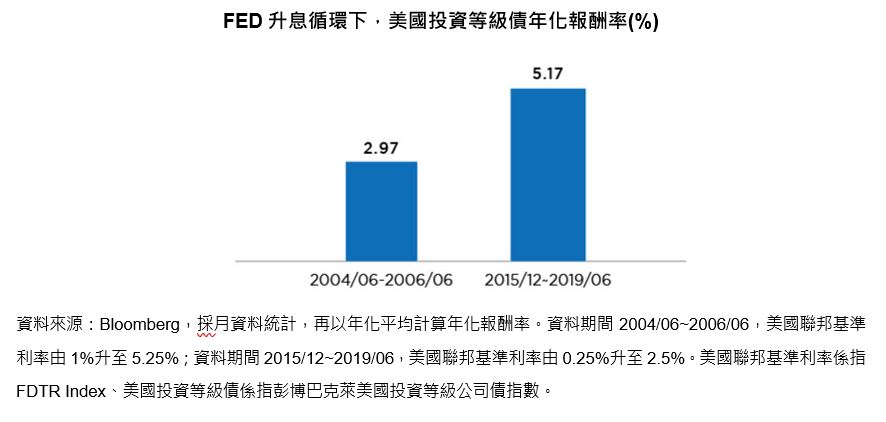

回顧歷史數據,美國投資等級債經得起升息循環考驗。由於在升息階段,債券價格通常會受到壓抑,根據Bloomberg資料顯示,觀察美國投資等級債相關指數,如彭博巴克萊美國投資等級公司債指數,可發現在過去2004年與2015年兩次升息逆風之際,各階段之美國投資等級債年化報酬率分別為2.97%、5.17%,依舊維持正回報,顯示美國投資等級債抗震特性,有助提供資產抵禦波動的能力。

國泰美國優質債券基金經理人鄭易芸分析,今年以來美國聯準會升息快速且幅度大,面對市場震盪,投資得先求「穩」,建議可鎖定美國企業發行之公司債,主因美國國家實力受益於結構性的優勢,包括經濟規模大、人均收入高與充滿競爭力的商業環境,其具有世界領先的儲備貨幣美元及卓越的融資靈活性,穩健表現適合目前的投資環境。

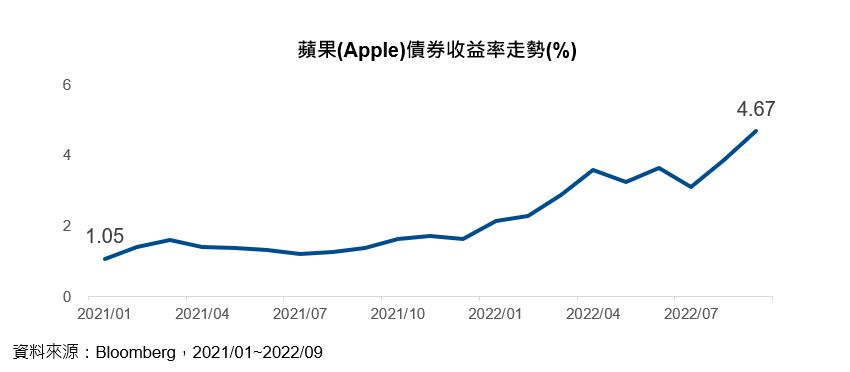

此外,美國投資等級債因與股市相關性低,在掌握收益機會的同時,還有助於調和整體資產的波動度,亦可作為核心資產配置的一環。近期美國優質債券收益率大幅攀升,根據Bloomberg資料,截至9/30,彭博巴克萊美國投資等級公司債指數其收益率已達5.69%,創下近13年新高,深具吸引力,同時隨著年底聯準會升息步伐有望緩和,將有利全球債市落底回穩,美國投資等級債資本利得空間逐漸浮現。

統一投信:升息末段投資鎖定「U.S.A.」 佈局美元優質A級債

統一美債10年Aa-A ETF(00853B)基金經理人張浩宸建議,投資人可以利用「U.S.A.(US Dollar, Senior, A-Grade)」策略,布局美元優質A級債,達成降波動、收債息的雙贏。加上投資等級債往往都能在升息末段繳出優異報酬,使投資人額外獲得資本利得回報。

張浩宸解釋,「U.S.A.」策略中的「U」代表美元資產US Dollar,「S」為債券Senior優先償債順位的縮寫,「A」則是A級債券A-Grade。透過「U.S.A.」策略鎖定美元優質A級債,能在金融市場震盪的環境下,為投資組合提供一定的保護,定時配發的債息更是在未來經濟衰退時,能提供投資人現金收入。

因為美元優質A級債為投資級債再次精選後的高評級債券,張浩宸表示,這一類債券避險效果較一般投資級債更接近美國公債。投資等級債的屬性,也使美元優質A級債能提供高於公債的債息收益,為魚與熊掌「兼得」的優質投資工具。而美元計價的特性,更讓美元優質A級債在美元強勢格局中游刃有餘,甚至步步提升投資價值。

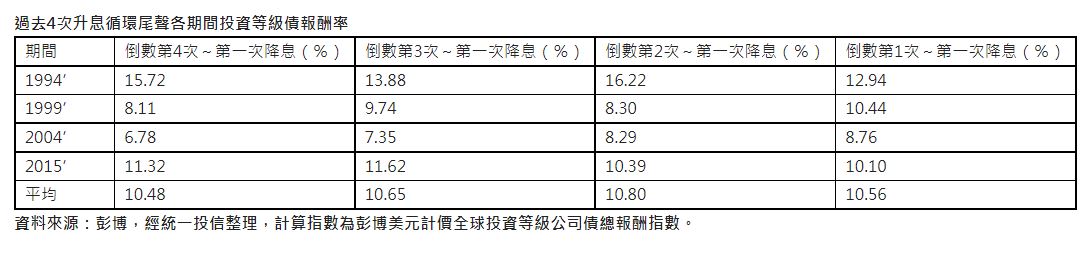

除了債息收益以外,現階段布局投資等級債,還有機會為投資人帶來資本利得。張浩宸指出,美元投資等級債往往會率先反映聯準會升息的利率終點,使投資人收穫殖利率回落的報酬。若回溯聯準會過去4次升息循環的數據,會發現在倒數4次升息至第一次降息的4個期間,美元投資等級債的平均報酬率都在10%以上。

以1994年的升息循環為例,若投資人當年在倒數第4次升息時買進美元投資等級債,並持有至聯準會第一次降息,報酬率高達15.72%。即便是2004年,從當時聯準會倒數第4次升息開始,截至第一次降息,美元投資等級債的報酬率也有6.78%。

張浩宸表示,根據Fed Watch數據,聯準會本次升息循環預期在明年2月落幕。在升息路徑終點前,聯準會預計將再升息3次。加上目前美元投資等級債殖利率誘人,投資甜蜜點已然浮現。以彭博美元計價全球投資等級公司債總報酬指數為例,截至10月5日,指數殖利率已達到5.57%,遠高於指數2014年成立以來的平均值3.12%,也高於前一次升息循環的殖利率高點4.37%。

富蘭克林投顧:投資級複合債優勢起

富蘭克林投顧表示,經濟成長趨緩或甚至有陷入衰退風險的環境,建議投資人可以美元計價全球複合債型基金為核心配置,廣納具防禦性的美國公債或政府擔保抵押債,以及具收益性的優質利差信用債,以有效降低投資組合風險、同時亦能掌握市場氣氛好轉時的跟漲機會。

富蘭克林坦伯頓精選收益基金經理人桑娜.德賽表示,只要聯準會仍繼續升息,市場動盪難以避免。在聯準會完成一定程度的緊縮之前,建議側重於高品質債,並避開長天期債,積極管控債信風險和利率風險為宜。

群益投信:保值與抗波動為核心 優先選高息收與低存續期特性

群益多重資產組合基金經理人葉啟芳表示,從貨幣政策來看,今年來全球主要央行齊力升息對抗通膨,美國聯準會更是以1980年代以來最快速度加快升息腳步,在通膨明顯回落前料維持升息態勢。

葉啟芳表示,從企業角度來看,財務體質尚屬健康,以美國非投資級債企業財務槓桿來看,第二季為4.2X,連續五個季度下降,處疫情以來最低水準,違約率也處於歷史低位水準,故並無體質惡化之現象。

配置思維上以保值與抗波動為核心,以具高息收與低存續期特性之固收資產作優先。從收益角度來看,具有高息收特性的資產提供當前抵禦通膨的配置價值,其中優先順位非投資級債以及金融次順位債之收益水準分別近9.76%與7.19%,且存續期間又在主要固收資產中相對短,有助抵禦市場波動度,降低升息政策下的價格風險,因此可作為優先考量的標的。

施羅德投信:全球多元債券 提供抗震好機會

施羅德投信表示,公債通常被視為避險資產,然而以歷史數據來看,公債的波動度並不低,反而是投資券種多元的全球多元債券,更能提供最佳抗震選擇 。

施羅德(環)環球收息債券基金產品經理王翰瑩解釋,所謂的全球多元債券是透過佈局全球各類型債券,一舉掌握各種債券的投資機會,目前全球多元債券指數利率得以成為市場震盪下的緩衝投資工具。

全球經濟成長仍面臨不確定風險,但當資產價格調整到新的平衡,預期可以看到股市出現反彈,尤其是當通膨出現見頂跡象時尤為如此。在這段時間內,投資人需要確保其決策過程能夠因應市場變化動態調整,同時也須注意分散投資。

滙豐投信:升息循環期間 資源債有出息

滙豐投信指出,預期全球主要央行仍將持續以升息 手段,藉以抑制火熱的通膨數據,因此在利率上升期間,建議第四季債券投資主軸可擇優布局基本面較佳、且信用評等較高的資源國家公債。

滙豐資源豐富國家債券基金經理人曾淼玲表示,回顧聯準會近兩次升息循環, 在 2004 年 6 月至 2006 年 7 月期間,根據彭博資訊統計,六大資源國公債加權平均漲幅約 18.98%,優於該期間美元投資等級債的表現 9.04%。

而在 2015 年 12 月至 2018 年 12 月升息循環期間,六大資源國公債加權平均漲幅約 22.02%, 也優於該期間美元投資等級債的表現 9.88%,表現相對正向。

加上資源國公債屬於投資等級,包含屬於 3A 級*俱樂部的澳洲、加拿大、紐西 蘭;新興市場資源國中的墨西哥信評則為 A 級*、10 年公債殖利率約為 9.21%;南非、巴西信評為 BBB 級*,10 年公債殖利率分別為 10.69%與 12.24%,幾乎等同非投資等級公司債種的債息收入。

另主要資源國家能受惠於能源與大宗商品出口,經濟基本面普遍穩定,資源出口收入讓政府有更多銀彈發展經濟,同時較能抵禦外圍經濟不確定性的衝擊。因此,預料資源國家債券 資產在升息期間將具備長線投資優勢機會。

曾淼玲進一步補充,聯準會持續升息促使美元持續走強,非美貨幣普遍表現疲軟,但資源貨幣表現亦相對抗跌。其中,巴西與墨西哥表現強勁、甚至逆勢走升,資源貨幣明顯受惠於資源價格上漲。像是墨西哥主要出口汽車與消費性電子產品至美國,美國佔墨西哥出口76%, 而美國經濟表現依舊強勁,因此墨西哥披索匯價也隨之走強。此外,統計今年 截至 9 月底,六大主要資源國家貨幣兌台幣更是普遍強勢,顯示或亦具備匯率 表現機會。

瀚亞投資:依個人風險屬性 配置公債與投資等級債、高品質非投資等級債、複合債或投資等級債券資產

考量2023年若停止升息循環,對債券中長期投資相對有利,加上市場在升息期間震盪,更多資金將流入債市避險。瀚亞投資固定收益部主管周曉蘭認為,短線無法預測殖利率頂部位置與時點,投資人可留意殖利率逢高時分批布局,以息收累積收益,並靜待未來潛在資本利得行情。