基礎建設產業還沒漲完?本益比仍低於長期平均值 過往報酬率統計一表掌握

2024/06/06 07:08:00文/資深記者 李錦奇

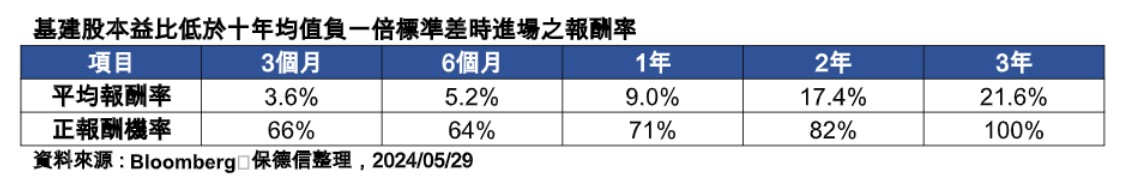

基礎建設類股今年出現明顯反彈,但本益比仍低於長期均值,超過一個標準差,法人統計,過去類似情況出現後,進場持有基建股,不論是投資3個月、6個月、1年、2年、3年,勝率都在6成以上,且持有時間越長,正報酬機率越高,平均報酬率也同步隨著時間增加。

法人認為,基建企業多具有特許經營權或長期合約支持,因此能造穩定的現金流,長期股利率水準亦優於全球股票,在景氣循環中能來資本上漲的契機。

PGIM保德信全球基礎建設基金經理人王翔慧表示,基礎建設公司通常依賴大量資本投入,通常在利率上升時間,會增加融資成本,影響獲利能力,因此基建類股通常與利率呈反向關係,看好下半年聯準會可望開起降息循環,在利率下滑、美債殖利率易跌難漲之下,將有利基建股的表現,加上現在全球基礎建設股價本益比位於歷史低檔,正是進場布局時機。

王翔慧說明,統計2014年以來當基礎建設類股的本益比低於10年均值超過一個標準差時進場持有1年,正報酬機率上升至7成,平均報酬可達9%,若是持有2年,正報酬機率再提升至逾8成,平均報酬也同步成長至17.4%,假若持有3年,正報酬機率甚至達百分百,平均報酬也一舉突破兩成。

王翔慧指出,自疫情之後全球人口的自由移動已恢復正常,帶動交通等「鐵公機」基建需求大幅回溫,今年可望延續成長態勢,在旅遊觀光或商業出差強勁復甦下,也帶動機場、鐵路、收費道路獲利成長性,根據統計,全球機場的獲利複合年均成長,以亞洲的62.6%高居全球之冠,其次歐洲也繳出10.2%的強勢表現,至於收費道路部分,以歐洲獲利複合年均成長逾11%最佳。

另外,王翔慧指出,近年環保意識抬頭,市場受到政府嚴格的法規限制,廢棄物處理的剛性需求大增,加上科技、AI等技術導入,增加處理效率並降低營運成本,預計到2030年廢棄物處理產業將以5.3%穩定複合年均成長,整體市場規模將從目前的1.43兆美元上升至1.96兆美元的規模。

王翔慧認為,整體而言,看好全球經濟成長前景轉佳,包括鐵路、收費公路及機場等基礎建設未來的現金流成長性將持續增強,預期北美、歐洲將維持穩健,而亞洲地區則可望加速成長,建議投資人以現金流、股利率及成長性等,精選財務體質穩定之標的,並以成熟國家為主要配置,再搭配潛力新興國家,全方位掌握各地基建商機。