美國降息2碼!聯準會表態重點一次看 債券ETF股價不漲反跌

2024/09/19 11:34:51文/資深記者 李錦奇

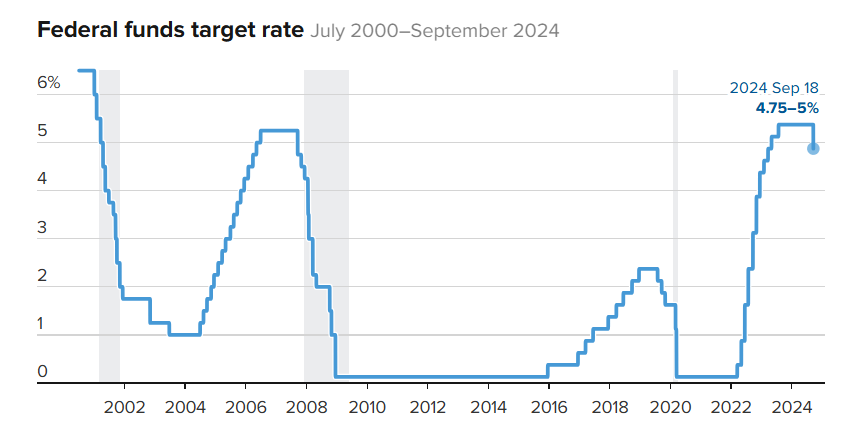

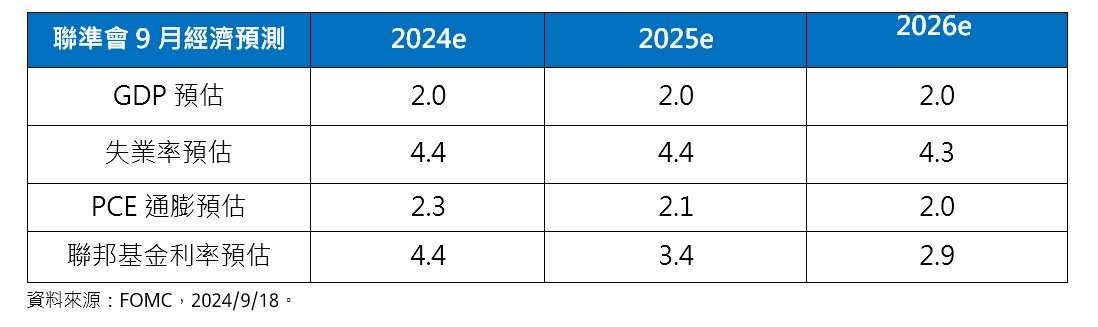

美國聯準會今天宣布降息2碼(0.5個百分點),將聯邦基準利率目標區間降至4.75%至5%,這是4年以來首次降息,符合市場預期。聯準會「點陣圖」顯示,今年底利率中位數預估降至4.4%,目標區間為4.25%至4.5%,意味聯準會今年11月、12月將各降息1次、各1碼(0.25個百分點)。

2025年利率中位數預估將降至3.4%,意味會比今年底再降息1個百分點。到 2026 年,利率中位數預計將降至2.9%,等於再降低0.5個百分點。

聯準會上次降息是在2020年3月16日,是針對Covid-19造成經濟停擺,採取的緊急措施,隨著通膨攀升至40多年來的最高水平,聯準會轉而在2022年3月開始升息,一共升息11次,累計升息21碼,或5.25個百分點,最後一次升息是在2023年7月。

之後,7次暫停升息(2023年的9月、11月、12月,以及2024年1月、3月、5月、6月)。(如下圖,翻攝《CNBC》)

不過,《CNBC》報導指出,聯準會主席鮑爾強調,不會回到超低利率時代,不會像當年債券是以負利率交易。

另外,這次也有一位聯準會理事反對降息2碼,主張只降息1碼,是2005年以來首次沒有一致達成共識。

鮑爾說,聯準會降息是考慮通膨與風險平衡的結果,正在努力恢復物價穩定,同時避免通貨膨脹有時帶來的失業率上升,今天的行動可視為一個信號,亦即聯準會的堅定承諾。

聯準會上調了今年失業率預估,從6月預估的4%,上調至4.4%,通膨率則從先前預估的2.6%下調至2.3%;在核心通膨方面,將預測下調至2.6%,較 6 月下調了 0.2 個百分點。

聯準會降息後,美股S&P500指數和道瓊指數一度急拉,前者上漲0.98%,至 5689.75點,後者衝高至41981點,上漲超過 375 點,雙雙改寫歷史新高,不過,降息也引發市場對經濟的擔憂,前述2大指數很快回吐漲幅,收盤轉為下跌。

統一投信解讀,聯準會降息2碼,為四年來的首次降息,且以激進速度開啟降息循環,反映的是聯準會對美國經濟的隱憂,相對而言,代表債市多頭將起。雖然國內的債券ETF今天反映短線利多出盡,股價走跌,但長線仍看多,其中,美國長天期公債因違約風險最低,且利率敏感度更高,資本利得空間可望高於短債,將最為受惠。

統一投信表示,核心PCE下滑趨勢放緩,顯示通膨仍具黏性,但已足以使Fed官員將決策焦點由降通膨轉向穩經濟。再觀察當前實體經濟,勞動市場明顯降溫,成功抓出美國1930年以來所有衰退週期的經濟衰退指標--薩姆規則(Sahm rule),顯示當前經濟衰退機率已達40%,且扣除通膨後的美國實質零售銷售進入持平盤整區間,亦顯示消費者愈加謹慎消費;ISM製造業新訂單/庫存比亦跌回1以下的衰退水平,總總跡象均顯示,展開「預防性降息」,以避免經濟硬著陸,實屬必要。

統一投信指出,降息循環確定開展,當前債券殖利率仍位於長期高檔位置;長債因存續期間較長,相較短債利率敏感度更高,資本利得空間可望高於短債。另外,美國經濟依舊強勁,債券發行人財務體質未顯著惡化,但美國總統大選在即,新一輪貿易戰、關稅戰等諸多市場不確定性仍在,而美國公債具備避險性質,當市場不確定性上升時可望吸引避險資金流入,故第四季首選美國長天期公債。

目前市面有9檔20年期以上長天期美債ETF,據晨星統計,有4檔成立以來為正報酬,其中,又以統一美債20年(00931B)為唯一一檔總報酬超過一成。

施羅德投信認為,短線來看,債券市場已反映未來降息空間,因此美國聯準會公布最新點陣圖後,美債殖利率反而上彈;展望未來,跟隨歐洲及英國的腳步,美國聯準會亦正式開啟降息循環,過去兩年快速升息的債券利空環境已解除,投資團隊對於債券後市依然抱持樂觀態度,但由於債券價格已反映多數利多,怎麼進場尤其重要,建議透過全球布局、並靈活調整存續期間的多元債券,掌握未來潛在上漲機會。

施羅德投信認為,接下來股市可能將反應美國總統大選的不確定行而有所波動,因此核心資產建議選擇積極參與市場、有分散佈局和動態操作的全球多元資產,幫助投資人進可攻退可守。區域上,美股成長性佳但評價面普遍較高,預期經濟有復甦的歐洲、日本,和評價面較低的亞洲,將能有補漲機會,全球佈局可掌握區域輪動,未來潛力可望優於單一國家投組。

(16:00更新)

「鉅亨買基金」研究部指出,若為預防性降息,幅度僅降一碼或更少。不過本次儘管經濟數據尚未顯示衰退警訊,聯準會依舊選擇降息兩碼。雖然不確定聯準會是否掌握更多可能衰退訊號,但未來陷入經濟衰退機率較低。

「鉅亨買基金」指出,回顧過去首次降息後一年,在未陷入衰退的情況下,新興市場債券、台灣股票和美國股票表現最佳,平均報酬率分別為32.1%、18.7%和16.5%。若經濟陷入衰退,美國公債、美國投資級債券和新興市場債券表現較佳,平均報酬率分別為10.4%、6.2%和3.7%。

「鉅亨買基金」建議投資人,根據歷史經驗,目前進入經濟衰退可能性較低的狀況下,可優先布局新興市場債券、台灣股票、美國股票,運用「鉅亨買基金」全系列基金終身零手續費優惠,降低投資成本。

滙豐投信指出,一次降足兩碼大幅降低市場對年底前貨幣政策路徑的臆測、對於穩定金融市場具有正面效果。

滙豐超核心多重資產基金經理人楊博翔進一步說明,此次以「鴿派」降息開啟貨幣政策的寬鬆週期,對於投資市場具有相當正面的實質意義。根據歷史經驗顯示,若經濟在降息後12個月內遭逢經濟衰退,股票將走跌;反之,若經濟未遭遇衰退,則降息週期啟動後的股債資產都具備正向表現。以本次降息前公布的各項數據來分析,經濟目前沒有衰退的跡象,加上此次降息為預防性降息,因此預期降息對於後續全球資產的表現將有正面的挹注效果。

展望後市,楊博翔認為,地緣政治以及美國總統大選議題仍可能不時擾動投資氛圍,因此建議投資人仍可選擇以廣納多元主題的多重資產基金作為核心布局策略。其中股票部位可聚焦長期具有成長趨勢題材如AI科技相關,並搭配兼具股利率及防禦優勢的基礎建設股票。債券部位則可配置低波動債券,進一步降低投資波動,且增加收息機會,將能有效掌握市場輪動節奏,方能在不確定仍高的投資環境下搶得先機。

凱基投信表示,按照過往經驗,聯準會只有在重大風險事件發生時,才會在單次FOMC 會議降息2碼,然這次美國衡量經濟是否衰退的各類經濟數據,多數並未明顯轉弱。研判聯準會選擇較大幅度降息原因在於,相對於初期慢速降息,未來再因景氣風險惡化而加速降息,不如一開始採取較大幅度降息,以支撐經濟動能,顯示聯準會降息2碼本質仍是預防性降息。

整體而言,美國經濟動能雖然放緩,考量降息對經濟的滯後性,即使未來美國經濟數據轉弱,FED 擴大降息可望支撐美國經濟軟著陸格局。市場已大部分反映通膨降溫與降息預期鞏固下,且企業獲利成長仍挹注股市動能下,對股市維持正向看法,且股市輪動可望延續。

債券方面,凱基美國非投等債(00945B)基金經理人鄭翰紘表示,本次會議前降息預期已經升溫,帶動利率走降。由於目前市場已經反映比聯準會點陣圖更為積極的降息路徑,且從點陣圖變化可知,在第一次快速降息後,聯準會並不預期會連續快速降息,且終點利率大致維持不變,故此階段仍建議聚焦債券票息收益將比期待利率走降帶來的債券資本利得更為重要,因此更偏好投資等級債中較低評級(A-BBB級),以及非投資等級債中的較高評級者(BB-B級),適度承擔信用風險,透過利差優勢強化息收效果,有利報酬率與投資效率。

長天期公債部分,建議以避險而非積極賺取價差角度配置,以避免過度重押可能承受的利率波動風險。

股市方面,凱基實質收息多重資產基金經理人葉菀婷表示,由於進入降息階段,市場廣度擴大,過往受到高息環境壓抑的類股如REITs、公用事業及中小型股等投資機會浮現;上半年表現偏弱的不動產類股和公用事業類股,下半年至今漲幅分別達16.1%和14.4%,分居前二名,隨著聯準會仍有降息空間,該二類股的價值面優勢可望獲得突顯,進而延續強勢股地位。

另一方面,大型龍頭公司手握豐沛資金且營運穩健,因此建議採取兩手策略,也就是以大型成長股為核心持股,同時納入景氣循環股、小型股等衛星配置,以應對後續可能出現的類股輪動。

回頭看台股,今天終場上漲363點,漲幅1.68%,成交量擴大至3277億元,指數收在22042點。

PGIM保德信中小型股基金經理人柯鴻旼表示,本次市場以預防性降息解讀聯準會的降息舉措,過去聯準會降息目的,主要分為衰退性降息和預防性降息兩類,區別在於降息時美國經濟是否已進入衰退,前者常發生於經濟出現衰退後被用於刺激經濟,如2020年、2007年,後者則見於經濟尚未發生衰退,為了防範衰退風險;從降息的節奏看,預防性的降息幅度小、持續時間短、降息次數少。

柯鴻旼指出,過往美國失業率上升速度加速,往往導致衰退機率大幅提高,然而在疫情過後,美國失業率結構已出現出乎經濟學家預測之發展,因此聯準會主席鮑爾適度回應市場疑慮,重申未來仍會隨經濟狀況發展而調整貨幣政策,也反映出接下來美國的經濟數據,特別是就業相關數據仍為相當重要的觀察指標。

柯鴻旼認為,台股9月初打了第二隻腳,雖然近期融資餘額略升至3100億元,且5日成交量縮至2600億元上下,然整體籌碼已相對穩定,加上降息有利資金寬鬆,預料在AI帶動下,台股2025年上半年的營收獲利可期,有望見到進入第四季後展開樂觀作夢行情,投資主軸仍以AI、半導體雙主軸為優選。