央行升息半碼!利率升至逾7年新高 關鍵重點一次看|財經

2022/12/15 16:41:54文/資深記者 李錦奇

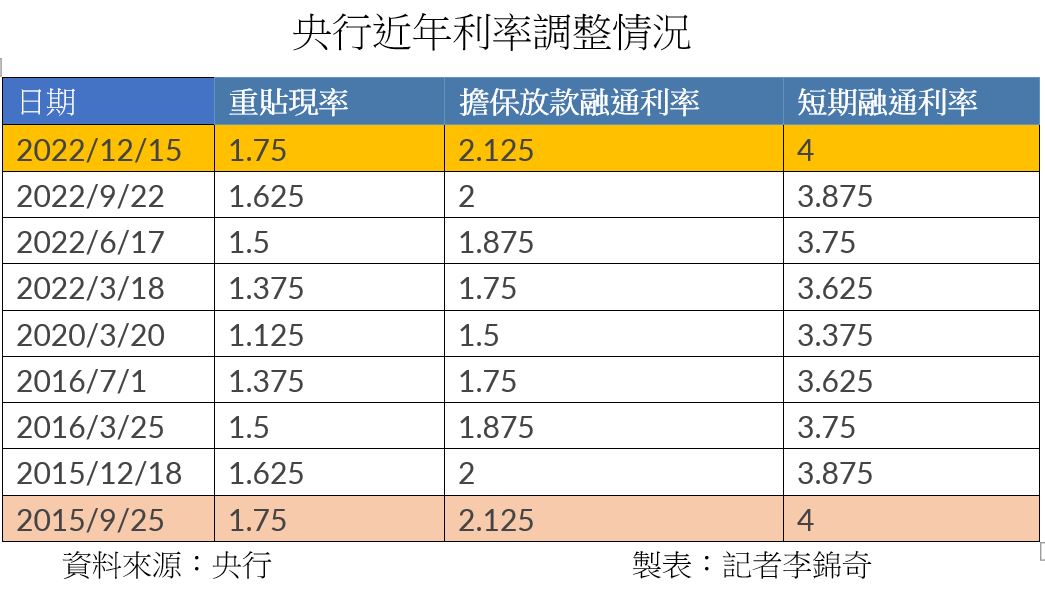

中央銀行今天舉行理監事會議,宣布升息半碼(0.125個百分點),重貼現率、擔保放款融通利率及短期融通利率,分別調升為1.75%、2.125%及4%,自12月16日起實施。這是央行今年以來連續第四度升息,升息後將回到2015年9月時的利率水準,是7年多來的新高。對於房貸族、信貸戶、存款戶,都會有連動影響。

以千萬元房貸來試算,隨著央行升息半碼(0.125個百分點),如果銀行足額反映,房貸地板價利率將由1.81%升到1.94%,以貸款1000萬元、20年期,本利平均攤還來試算,每個月的房貸還款金額將由4萬9693元,增加到5萬305元,每月支出會增加612元,一年下來要增加7344元。

如果是30年期房貸族,每個月房貸還款金額,將由3萬6019元,提高到3萬6663元,每個月要增加644元房貸,一年下來要多繳7728元。

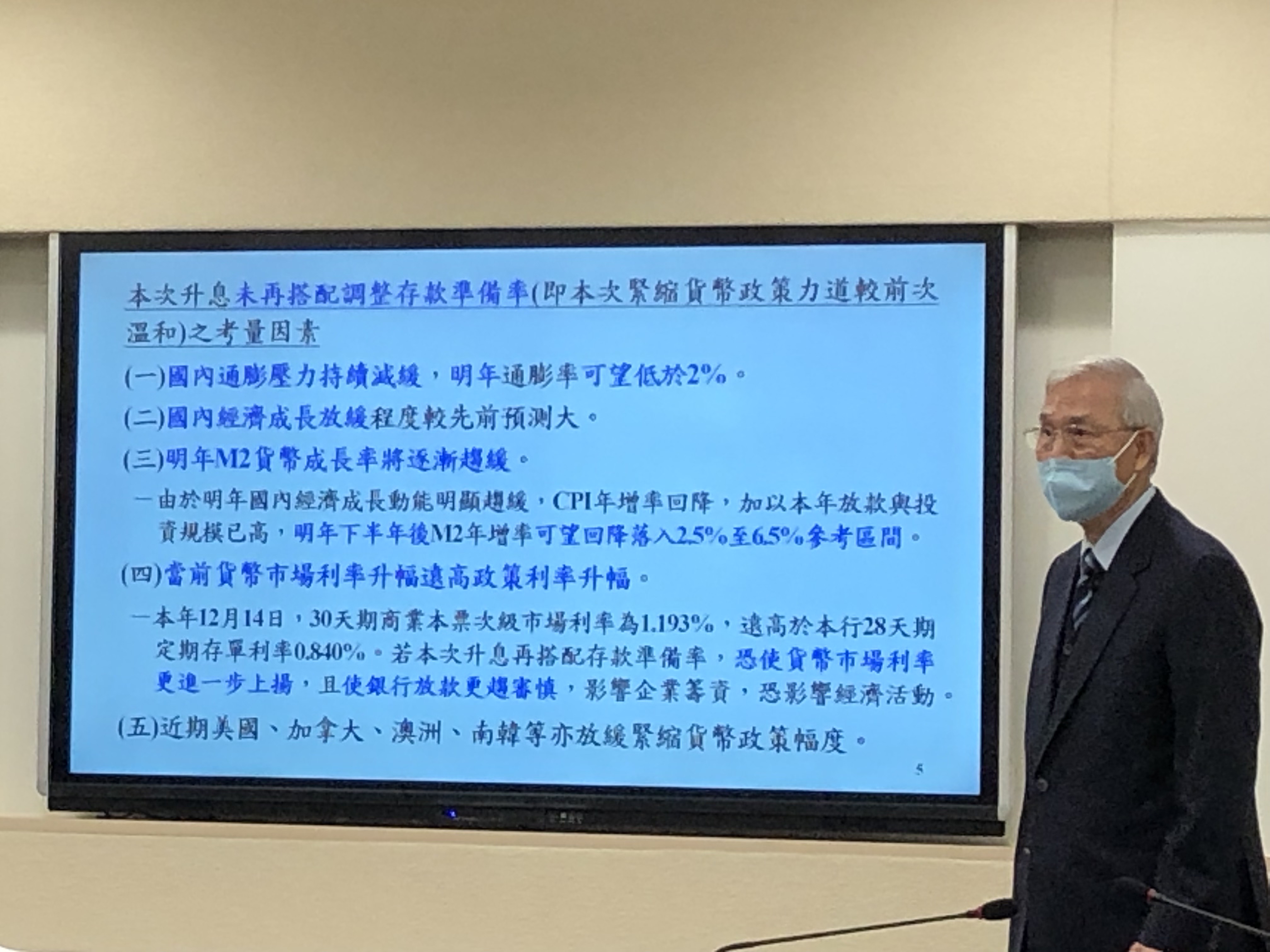

央行這次沒有調整存款準備率,央行總裁楊金龍坦言,這次緊縮貨幣的力道,比上次小,主要是因為M2貨幣成長率將逐漸下降,加上公司債等民間利率,跳高太快,如果這次再調高存準率,會使得銀行放款更謹慎,會影響到民間經濟活動。

另外,國內通膨壓力持續滅緩,明年通膨率可望低於2%,加上國內經濟成長放緩程度較先前預測大,因此這次不調存準率。

存準率是指央行依法要求金融機構,必須提存一定比率的資金,因應民眾提款的需求,比方說,存準率訂為5%,銀行如果有存款100億元,必須提存5億元,不能全部放款外借。

也因此,當央行調高存準率,等於是要求銀行要提存更多的錢,這會使得銀行可以外借的錢變少,達成緊縮資金的效果。

▲圖說:央行總裁楊金龍在央行理監事會後,召開記者會說明為何不調整存準率。(圖/記者李錦奇攝)

至於打炒房,央行一如今年6月、9月理監事會,並沒有祭出新措施,央行指出,自2020年12月以來,四度調整選擇性信用管制措施,有助銀行授信風險控管。本年以來,全體銀行建築貸款與購置住宅貸款成長走緩,不動產貸款集中度略降,不動產貸款之逾放比率維持低檔;加以本行自本年3月以來緊縮貨幣政策,亦有助強化選擇性信用管制措施成效。

隨政府各部會落實「健全房地產市場方案」措施、景氣趨緩、股市震盪,近月房市交易明顯減緩。未來本行將持續關注不動產貸款情形與房地產市場發展情勢,並檢視管制措施之執行成效,適時檢討調整相關措施內容,以促進金融穩定及健全銀行業務。

不過,楊金龍也強調,還是希望房價明年溫和下降,因此選擇性信用管制措施,會持續得比貨幣政策還久,不會像是通膨下降,貨幣政策就可能立刻轉向。

▼圖說:央行總裁楊金龍在央行理監事會後,召開記者會說明會為何沒有再實施打炒房措施。(圖/記者李錦奇攝)

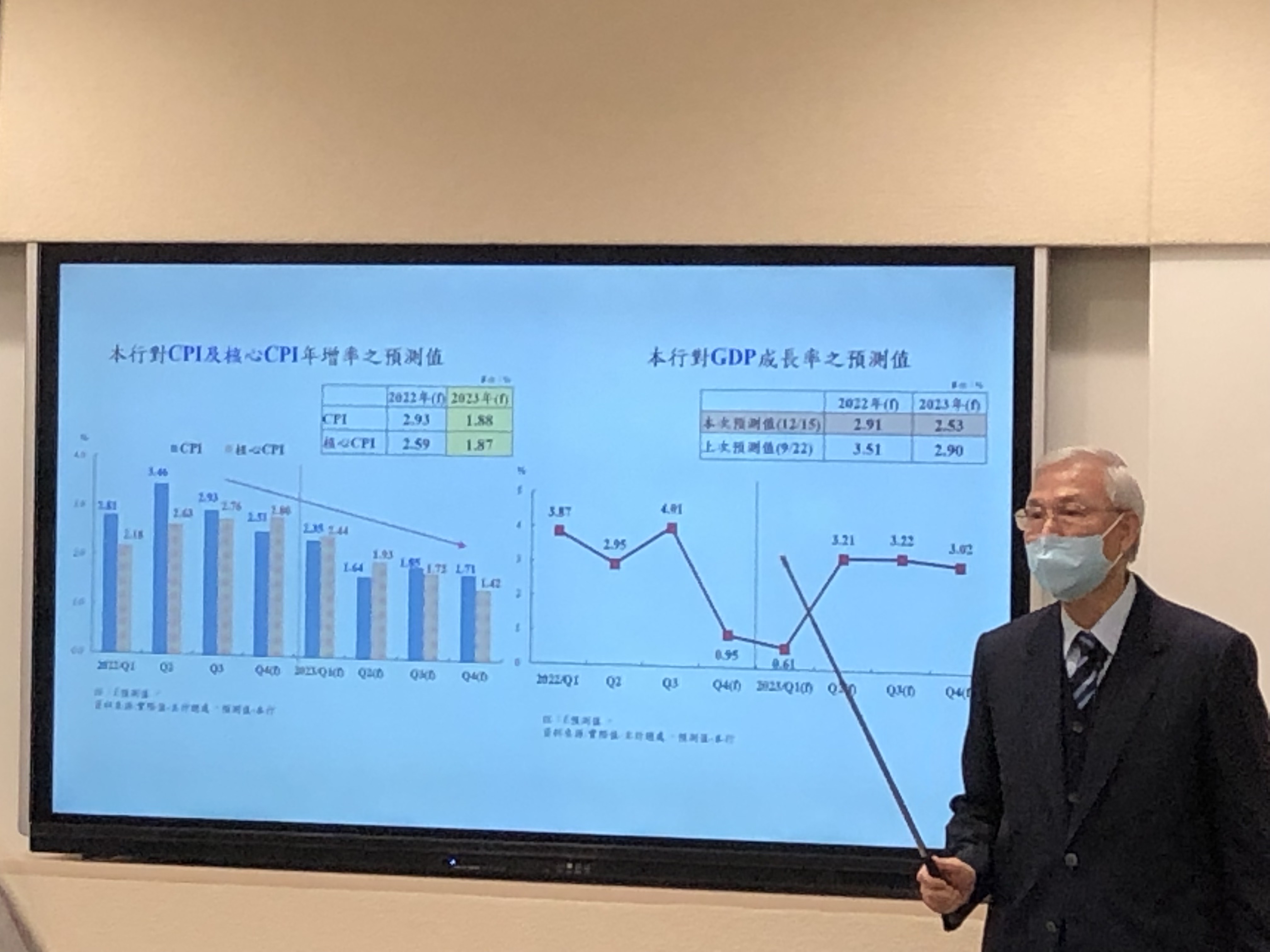

另外,央行也下修了今年的經濟成長率預估,將GDP年增率由3.51%降至2.91%;明年的經濟成長率預估,也由2.9%調降至2.53%,通通不保3。楊金龍直言,這次經濟成長率的預測下修比較大。

至於消費者物價指數CPI,央行預估今年為2.93%,核心CPI為2.59%;明年CPI年增率維持1.88%,明年核心CPI年增率升至1.88%。

▼圖說:央行總裁楊金龍在央行理監事會後,說明CPI的年增率預測調整。(圖/記者李錦奇攝)

●以下是中央銀行理監事聯席會議決議重點:

一、國際經濟金融情勢

本(2022)年9月本行理事會會議以來,主要經濟體持續緊縮貨幣政策,全球景氣明顯走緩,國際原油等大宗商品價格多趨跌,全球通膨升高壓力稍緩。伴隨美、歐等經濟體持續升息,全球金融情勢緊縮,國際機構預期明(2023)年全球經濟及貿易量成長率將大幅減緩。而隨全球需求明顯降溫、供應鏈瓶頸紓解、國際原物料價格走跌,明年全球通膨壓力可望回降。近期美國通膨發展及Fed緊縮貨幣政策動向,引發國際金融市場續呈波動。

展望未來,美、歐等主要央行同步升息恐擴大全球經濟減緩幅度,並影響全球金融穩定,加劇全球經濟下行風險。此外,美中爭端衝擊全球化發展、極端氣候、俄烏戰爭未歇、歐洲能源危機等,均將影響大宗商品價格,增添全球通膨走勢之不確定性。

二、國內經濟金融情勢

(一) 近月隨國內疫情衝擊減緩,加以防疫措施逐步放寬,失業率續降,就業人數略增,民間消費持續復甦;惟全球終端需求下滑,加以廠商持續去化庫存,台灣出口已連續3個月負成長,亦連帶影響民間投資意願。本行預期本年第4季經濟成長率大幅下降,並下修本年經濟成長率預測值為2.91%。

展望明年,防疫措施及邊境管制放寬,可望推升民間消費;惟全球經貿動能大幅放緩,將抑制台灣出口成長,加以廠商對未來景氣看法保守,庫存壓力仍存,企業恐遞延投資計畫或縮減資本支出,民間投資動能將趨緩,本行預測明年經濟成長率降為2.53%。

(二) 本年年中以來,隨國際原油及穀物等原物料價格回跌,加以國內蔬果等食物類價格漲幅減緩,國內消費者物價指數(CPI)年增率趨降,至11月為2.35%;惟不含蔬果及能源之核心CPI年增率仍高,為2.86%。本年1至11月平均CPI年增率為2.97%,核心CPI年增率則為2.60%。本行預測本年CPI及核心CPI年增率分別為2.93%、2.59%。

展望明年,全球供應鏈瓶頸紓解,國際機構預期原油等原物料價格將低於本年,本行預測明年台灣CPI及核心CPI年增率分別回降為1.88%、1.87%。國內外機構亦預測明年台灣CPI年增率回降。

(三) 近月銀行體系超額準備平均約600億元水準,本年1至10月全體銀行放款與投資年增率及日平均貨幣總計數M2年增率分別為7.55%、7.54%。隨本行緊縮貨幣政策,銀行存放款利率走升,貨幣市場利率亦全面上揚。

三、本行理事會同意調升政策利率0.125個百分點

綜合國內外經濟金融情勢,考量近月國內CPI年增率回降,惟全年仍將高於2%,明年可望降至2%以下;明年全球景氣走緩且下行風險續增,影響國內出口與投資動能,預期國內經濟成長降溫。本行理事會認為調升本行政策利率,持續緊縮貨幣政策,有助抑制國內通膨預期心理,達成促進物價穩定,並協助整體經濟金融穩健發展之政策目標。

本行重貼現率、擔保放款融通利率及短期融通利率各調升0.125個百分點,分別由年息1.625%、2%及3.875%調整為1.75%、2.125%及4%,自本年12月16日起實施。

鑑於明年全球經濟下行風險明顯上揚、全球通膨壓力雖稍緩惟後續發展仍存不確定性,本行將密切關注主要經濟體貨幣政策動向、國際原物料價格變化、地緣政治風險、極端氣候等對國內物價、經濟與金融情勢之影響,適時調整本行貨幣政策,以達成維持物價穩定與金融穩定,並於上述目標範圍內協助經濟發展之法定職責。

四、本行自2020年12月以來,四度調整選擇性信用管制措施,有助銀行授信風險控管。本年以來,全體銀行建築貸款與購置住宅貸款成長走緩,不動產貸款集中度略降,不動產貸款之逾放比率維持低檔;加以本行自本年3月以來緊縮貨幣政策,亦有助強化選擇性信用管制措施成效。隨政府各部會落實「健全房地產市場方案」措施、景氣趨緩、股市震盪,近月房市交易明顯減緩。未來本行將持續關注不動產貸款情形與房地產市場發展情勢,並檢視管制措施之執行成效,適時檢討調整相關措施內容,以促進金融穩定及健全銀行業務。

五、新台幣匯率原則上由外匯市場供需決定,但若有不規則因素(如短期資金大量進出)與季節因素,導致匯率過度波動或失序變動,而有不利於經濟金融穩定之虞時,本行將本於職責維持外匯市場秩序。